Politiche orizzontali

Il punto di partenza

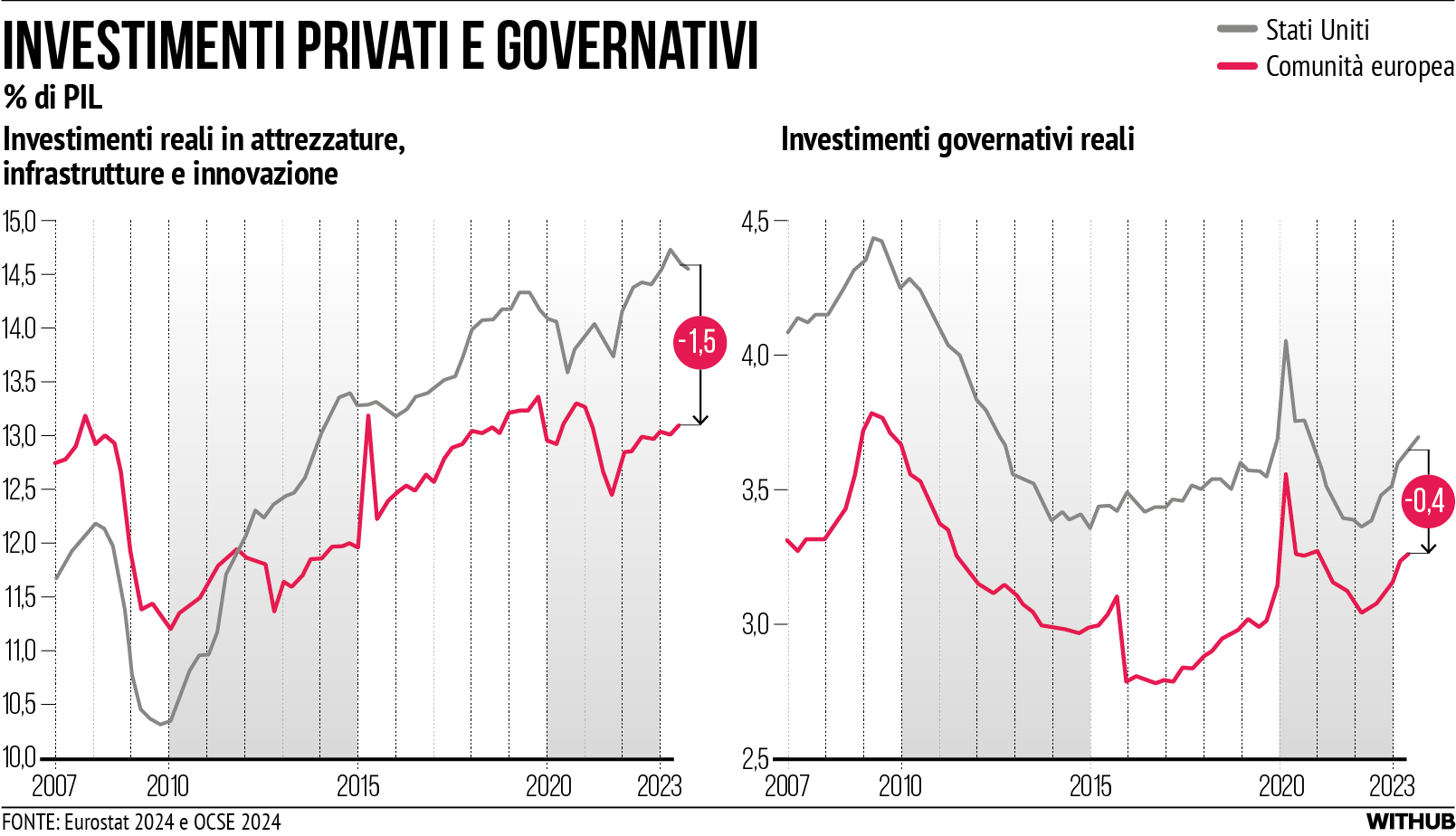

Nell’UE gli investimenti produttivi sono contenuti e il risparmio del settore privato è elevato, il che contribuisce a un sostanziale avanzo delle partite correnti [nota 1]. Dopo la crisi economico-finanziaria del 2007-2008 si è aperto un divario considerevole e persistente tra gli investimenti privati [nota 2] nell’UE e negli Stati Uniti. Mentre in questi ultimi gli investimenti privati si sono ripresi rapidamente dopo la crisi economico-finanziaria del 2007-2008 e hanno continuato a espandersi, nell’UE [nota 3] la ripresa è stata solo graduale. Il divario emergente negli investimenti privati tra gli Stati Uniti e l’UE non è stato compensato da un aumento degli investimenti pubblici, che sono anch’essi calati dopo la crisi e, in seguito, sono rimasti costantemente più bassi come quota del PIL nell’UE rispetto agli Stati Uniti. Anche se gli investimenti privati rappresentano complessivamente più dell’80% degli investimenti totali nell’UE, gli investimenti pubblici agiscono come un fattore abilitante degli investimenti privati e possono aver contribuito al divario degli investimenti privati tra l’UE e gli Stati Uniti, in particolare negli Stati membri più colpiti dalla crisi del debito sovrano. Il calo degli investimenti aggregati in percentuale del PIL, unito a un tasso di risparmio costantemente elevato, spiega perché la posizione delle partite correnti dell’UE sia passata da un sostanziale equilibrio a un ampio e persistente avanzo dalla crisi economico-finanziaria del 2007-2008.

NOTA 1. Gli investimenti produttivi sono definiti come investimenti fissi lordi meno gli investimenti residenziali.

NOTA 2. In questo paragrafo, tutti i riferimenti agli investimenti privati si riferiscono agli investimenti privati produttivi, definiti come investimenti fissi lordi meno gli investimenti residenziali privati.

NOTA 3. Dopo un minimo nel 2010, gli Stati Uniti hanno impiegato poco più di due anni per superare il livello del 2008 per gli investimenti produttivi (in percentuale del PIL), mentre l’UE ha impiegato nove anni per raggiungere il livello pre-crisi.

L’incapacità degli elevati risparmi dell’UE di confluire in investimenti produttivi in Europa è dovuta a un’intermediazione finanziaria meno efficiente. La persistente carenza di investimenti rispetto agli Stati Uniti si è verificata anche se le famiglie dell’UE risparmiano di più rispetto ai loro omologhi statunitensi. Nel 2022, i risparmi delle famiglie dell’UE sono stati pari a 1.390 miliardi di euro rispetto agli 840 miliardi di euro degli Stati Uniti, il che riflette il minore tasso di risparmio delle famiglie statunitensi, pari a circa un quarto del livello dell’UE [nota 4]. Tuttavia, nonostante i risparmi più elevati, le famiglie dell’UE dispongono di una ricchezza notevolmente inferiore rispetto agli omologhi statunitensi, in gran parte a causa dei minori ritorni sulle loro attività che ricevono dai mercati finanziari. Tra il 2009 e il 2023, la ricchezza netta delle famiglie è aumentata del 151% negli Stati Uniti, rispetto al 55% della zona euro [nota 5]. Questo divario riflette in gran parte la maggiore capacità del sistema finanziario statunitense di trasformare i risparmi delle famiglie in investimenti ad alto rendimento, grazie anche alla maggiore profondità ed efficienza del mercato dei capitali statunitense. Questa rispecchia anche il fatto che la ricchezza delle famiglie statunitensi include anche la ricchezza pensionistica, mentre la maggior parte della ricchezza pensionistica delle famiglie europee è costituita da crediti verso sistemi previdenziali pubblici a ripartizione. I titoli finanziari (azioni quotate, obbligazioni, fondi comuni di investimento e derivati) detenuti direttamente dalle famiglie rappresentano attualmente il 43% della ricchezza delle famiglie statunitensi, ma solo il 17% della ricchezza delle famiglie dell’UE [nota 6].

NOTA 4. Nel 2023, il tasso di risparmio delle famiglie era del 3,2% negli Stati Uniti rispetto al 12,7% nell’UE, in linea con le corrispondenti medie degli ultimi 20 anni. Anche se il reddito disponibile delle famiglie statunitensi è superiore di circa il 50% a quello delle famiglie dell’UE, ciò non compensa l’ampio divario tra i loro tassi di risparmio.

NOTA 5. Dati tratti dai Federal Reserve Economic Data per gli Stati Uniti e dai Distributional Wealth Accounts della BCE per la zona euro.

NOTA 6. Idem.

Questi scarsi investimenti produttivi, insieme all’invecchiamento della popolazione, hanno determinato una crescita ridotta in Europa. In futuro, ciò ostacolerebbe anche la transizione ambientale e digitale dell’Europa, la sua spesa per la R&I e il previsto aumento della spesa per la difesa. Per raggiungere gli obiettivi indicati nella presente relazione, è necessario un investimento aggiuntivo annuale minimo di 750-800 miliardi di euro, secondo le ultime stime della Commissione [nota 7] [cfr Figura 2]. Tuttavia, è probabile che il totale aggregato sia una sottostima, in quanto non coglie appieno tutti gli obiettivi delineati nella presente relazione, come il raggiungimento della sicurezza economica – garantendo una capacità produttiva sufficiente in tecnologie critiche nell’UE – e il potenziamento delle competenze. Inoltre, è probabile che altre priorità, come l’adattamento al clima e la protezione dell’ambiente, richiedano ulteriori investimenti significativi.

Figura 2

Fabbisogno annuo di investimenti aggiuntivi (2025-2030)

In miliardi di euro

| Categoria di investimento | 2025-2030 | |

| Realizzare la transizione energetica | Energia (compresa la diffusione di tecnologie pulite) | 300 |

| Trasporti (comprese le infrastrutture di ricarica) | 150 | |

| Total | 450 | |

| Diventare leader nelle tecnologie digitali | 150 | |

| Rafforzare la difesa e la sicurezza | 50 | |

| Aumentare la produttività grazie a un’innovazione pionieristica | 100;150 | |

| Fabbisogno totale annuo di investimenti aggiuntivi | 750;800 | |

| Stima della BCE | 771 | |

Fonte: Calcoli propri basati sulle stime della Commissione

NOTA 7. Il fabbisogno di investimenti è espresso in termini annuali per il 2025 (nel caso di stime per anni precedenti si utilizza un deflatore). Sono compresi gli investimenti pubblici e privati. Non viene fatta alcuna distinzione tra investimenti pubblici e privati.

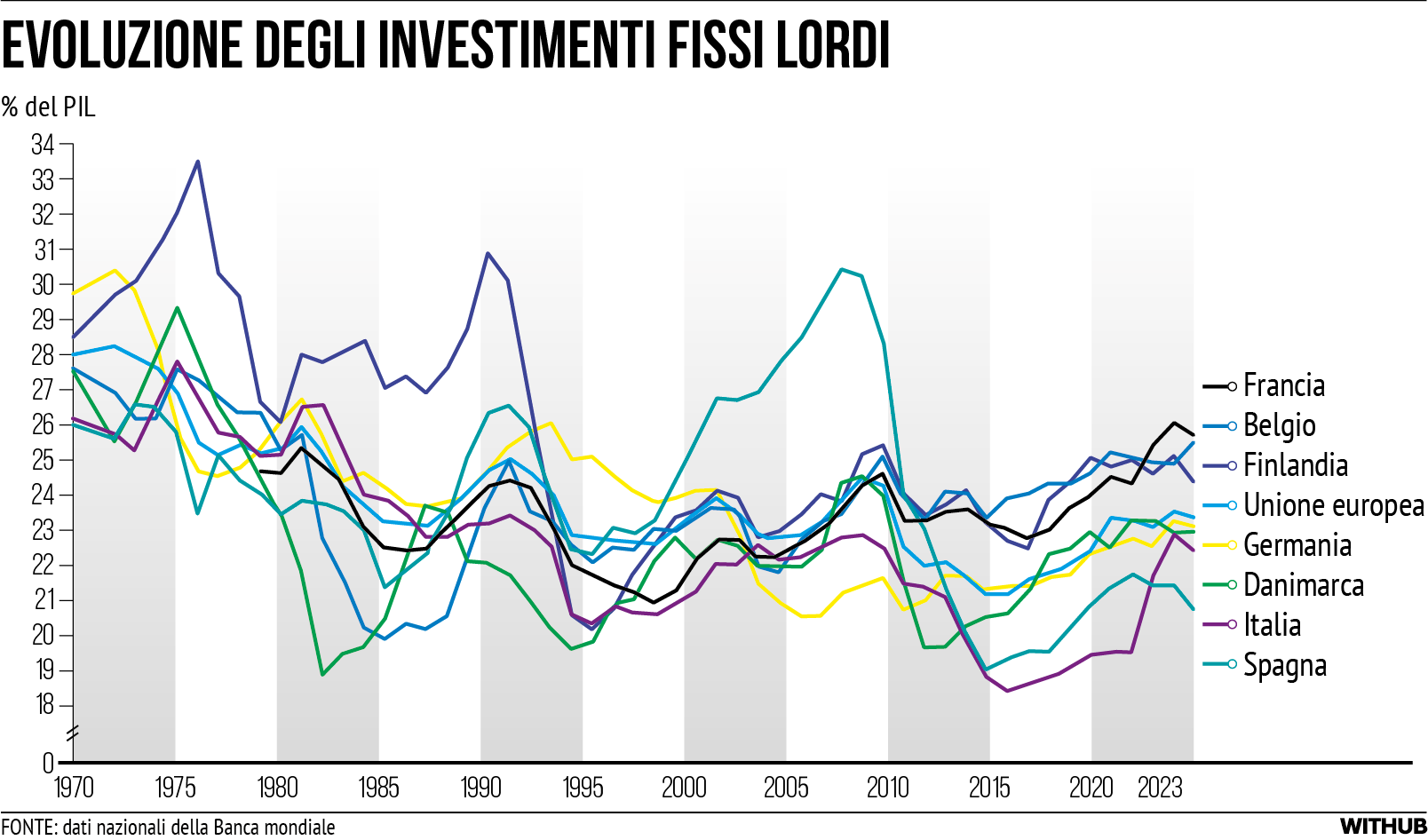

Queste esigenze di investimento sono enormi e senza precedenti in una prospettiva storica. Il fabbisogno di investimenti di 750-800 miliardi di euro per l’UE corrisponde al 4,4%-4,7% del PIL dell’UE (al livello del 2023). Per fare un paragone, gli investimenti del Piano Marshall nel periodo 1948-51 equivalevano all’1-2% del PIL. Per ottenere un aumento così massiccio degli investimenti nell’UE sarebbe necessario che la sua quota di PIL passasse dall’attuale 22% a circa il 27%, invertendo un declino pluridecennale nella maggior parte delle grandi economie dell’UE [cfr. Figura 3]. L’Europa non ha avuto tassi di investimento simili dal dopoguerra, quando i forti investimenti privati hanno portato a una base di capitale rinnovata, in un periodo in cui gli investimenti pubblici e la spesa sociale erano notevolmente inferiori.

L’entità delle suddette esigenze di investimento solleva questioni fondamentali per l’economia e la politica economica europea. In primo luogo, un aumento così massiccio degli investimenti è sostenibile dal punto di vista macroeconomico? In secondo luogo, come può l’Europa sbloccare gli investimenti della portata desiderata? La Commissione europea e il Dipartimento di ricerca del FMI, utilizzando i rispettivi modelli multi-Paese, hanno simulato scenari per i pacchetti di investimento nell’UE e le relative implicazioni macroeconomiche [si veda il Box 3 per una descrizione più dettagliata]. Dall’analisi emergono quattro conclusioni principali.

In primo luogo, la spinta agli investimenti aumenta la produzione europea con una pressione inflazionistica limitata e temporanea. L’investimento aggiuntivo costituisce uno shock positivo a livello della domanda, che porta a un aumento iniziale dell’inflazione, accompagnato da un aumento duraturo della produzione senza pressioni inflazionistiche a lungo termine. Secondo le proiezioni dei vari scenari, la produzione dovrebbe aumentare di circa il 6% entro 15 anni a fronte di investimenti aggiuntivi pari al 5% del PIL (rispetto a uno scenario di base senza pacchetto di investimenti). Poiché l’adeguamento dell’offerta è più graduale di quello della domanda (l’accumulo di capitale aggiuntivo richiede tempo), la fase di transizione implica alcune pressioni inflazionistiche temporanee che però si dissipano nel tempo.

In secondo luogo, anche se aumentasse l’integrazione dei mercati dei capitali, è improbabile che il miglioramento dei finanziamenti di mercato sblocchi gli investimenti dell’importo desiderato. Storicamente in Europa circa quattro quinti degli investimenti produttivi sono stati realizzati dal settore privato e il restante quinto dal settore pubblico. Per ottenere investimenti privati pari a circa il 4% del PIL solo attraverso il finanziamento del mercato sarebbe necessaria una riduzione del costo del capitale privato di circa 250 punti base secondo il modello della Commissione europea. Sebbene si preveda che una maggiore efficienza del mercato dei capitali (ad esempio attraverso il completamento dell’Unione dei mercati dei capitali) possa ridurre i costi di finanziamento privati, tale riduzione sarà probabilmente molto più contenuta. Per finanziare il piano di investimenti, oltre agli investimenti pubblici diretti, sembrano quindi necessari incentivi fiscali per sbloccare gli investimenti privati.

In terzo luogo, gli interventi fiscali avranno un certo impatto sulle finanze pubbliche. L’aumento dei sussidi agli investimenti o la riduzione dell’imposta sulle società per stimolare gli investimenti privati comporteranno dei costi fiscali. Anche la spesa per gli investimenti pubblici diretti dovrà aumentare. In alcuni scenari rappresentano un quinto del pacchetto di investimenti, mentre in altri una quota maggiore, fino al 50%. Se la spesa pubblica legata agli investimenti non è compensata da risparmi di bilancio altrove, i saldi statali primari in percentuale del PIL aggregato nell’UE si deterioreranno temporaneamente prima che il piano di investimenti eserciti pienamente il suo impatto positivo sul prodotto aggregato (e lo stimolo venga gradualmente ritirato), con l’avanzo primario che tornerà al valore di base.

In quarto luogo, un consistente aumento della produttività totale dei fattori, associato al pacchetto di investimenti e alle riforme complementari, allevierebbe gli effetti negativi sulle finanze pubbliche. Lo scopo del piano è contribuire a rendere l’UE più innovativa e competitiva, con l’obiettivo di ridurre il divario USA-UE nella produttività totale aggregata dei fattori (PTF), che attualmente è superiore di oltre il 20% negli Stati Uniti rispetto all’UE, secondo le stime del FMI [nota 8]. L’attuazione della riforma presentata in questo documento porterà progressivamente a un aumento significativo della PTF dell’UE, riducendo il divario di produttività dell’UE rispetto agli Stati Uniti. Un aumento consistente della produttività totale dei fattori nell’UE migliorerà l’avanzo di bilancio pubblico, riducendo significativamente i costi transitori dell’attuazione del piano (aumento dello spazio fiscale), a condizione che le entrate pubbliche aggiuntive che ne derivano non vengano spese completamente per altri scopi. Ad esempio, un aumento del 2% del livello di PTF nell’arco di dieci anni (di entità modesta dato l’attuale divario del 20% delle PTF US-UE) potrebbe già essere sufficiente a coprire fino a un terzo della spesa di bilancio (sovvenzioni agli investimenti e investimenti pubblici) necessaria per attuare il piano. Si noti, tuttavia, che dato l’aumento graduale del prodotto potenziale (poiché la PTF può aumentare lentamente e il capitale richiede tempo per accumularsi), gli effetti positivi sulla base imponibile si concretizzeranno più gradualmente rispetto all’aumento iniziale della spesa.

NOTA 8. Cfr.: FMI, “Europe: Soft landing in crosswinds for a lasting recovery”, Regional Economic Outlook, 2024.

Le cause del basso finanziamento degli investimenti in Europa

→ Mercati dei capitali frammentati e insufficientemente forniti

I mercati dei capitali in Europa rimangono frammentati. Sebbene la Commissione abbia introdotto diverse misure per ridurre la frammentazione dei mercati dei capitali dell’UE [si veda il Box 1], rimangono tre principali linee di faglia. In primo luogo, l’UE non dispone né di un’unica autorità di regolamentazione del mercato azionario né di un unico regolamento per tutti gli aspetti della negoziazione; inoltre, le pratiche di vigilanza e le interpretazioni dei regolamenti sono ancora molto diverse. Gli Stati Uniti, invece, hanno un’unica autorità di vigilanza dagli anni ’30, quando è stata istituita la Securities and Exchange Commission (SEC). In secondo luogo, l’ambiente postnegoziale per la compensazione e il regolamento in Europa è di gran lunga meno unificato rispetto a quello statunitense. Negli Stati Uniti esiste un’unica piattaforma di controparte centrale (CCP) e un unico deposito centrale di titoli (CSD) per tutte le transazioni azionarie, mentre in Europa esistono più di 20 CCP e CSD solo per le azioni e le diverse piattaforme utilizzano i servizi di CCP o CSD diversi. Di conseguenza, le transazioni transfrontaliere sono più complesse e costose di quelle nazionali, ostacolando il commercio multimercato. In terzo luogo, nonostante i recenti progressi in materia di ritenuta d’acconto, i regimi fiscali e d’insolvenza degli Stati membri restano sostanzialmente non allineati.

Gli Stati rimangono sostanzialmente non allineati. I diversi regimi fiscali che si applicano a diversi titoli e/o gruppi di investitori segmentano i mercati dei capitali – un problema riscontrabile anche negli Stati Uniti per le obbligazioni municipali, che presentano “clientele fiscali” appassionate di titoli specifici. Esistono inoltre differenze significative tra i vari Paesi per quanto riguarda le soglie di insolvenza, le regole per le procedure, le priorità dei crediti e i meccanismi di ristrutturazione.

BOX 1. Progressi recenti nell’integrazione del mercato dei capitali dell’UE

Di recente sono stati compiuti progressi significativi in diverse aree, in particolare:

- L’accesso centralizzato a informazioni standardizzate sulle società e sui fondi di investimento dell’UE è fondamentale per gli operatori di mercato, ma non esisteva nell’UE (negli Stati Uniti già dal 1996). L’anno scorso è stato raggiunto un accordo per la creazione di un unico punto di accesso alle informazioni pubbliche di carattere finanziario e di sostenibilità sulle imprese e sui prodotti di investimento dell’UE (ESAP). L’ESAP sarà un luogo unico in cui tutti questi dati saranno accessibili, facilitandone la consultazione e il confronto da parte di tutti gli investitori. Tuttavia, la tempistica è molto lenta: lo sviluppo di un database simile a EDGAR dovrebbe avvenire entro il 2028, mentre il completamento dell’ESAP avverrebbe solo nel 2030.

- Un altro prerequisito per un mercato integrato dei titoli è che tutti gli investitori possano accedere alle informazioni a livello di titoli su come e a quali condizioni vengono negoziati. Negli Stati Uniti tale sistema esisteva già, ma poiché in Europa non esisteva un tale consolidamento dei dati di mercato, il trading multimercato nell’UE è più complicato e costoso. Tuttavia, nel giugno 2023 il Parlamento europeo e il Consiglio hanno concordato la revisione del Regolamento che disciplina la struttura dei mercati degli strumenti finanziari (“revisione MiFIR”). La revisione crea un quadro obbligatorio per il cosiddetto “fornitore di un sistema consolidato di pubblicazione” (CTP), che riunirà in un unico flusso di informazioni i prezzi, i tempi di negoziazione e i volumi di tutti gli strumenti finanziari provenienti da centinaia di sedi di esecuzione in tutti gli Stati membri. Nel 2025, il CTP sarà implementato per le obbligazioni e poi per le azioni, e nel 2026 (al più presto) inizierà a includere i derivati.

- L’anno scorso è stato raggiunto un accordo politico per introdurre un sistema comune di ritenuta alla fonte, importante per facilitare gli investimenti transfrontalieri. La direttiva concordata renderà più semplice e più veloce per gli investitori richiedere il rimborso della ritenuta alla fonte in eccesso a cui sono stati soggetti, e mira anche a combattere i complessi schemi di abuso fiscale migliorando gli standard di rendicontazione e le procedure di rimborso della ritenuta alla fonte. Complessivamente, si prevede che queste procedure standardizzate faranno risparmiare agli investitori circa 5.17 miliardi di euro all’anno e non solo facilitano gli investimenti transfrontalieri all’interno dell’UE, ma anche gli investimenti nell’UE provenienti da Paesi terzi.

- In Europa manca ancora un mercato primario sufficientemente profondo e liquido per le imprese innovative, ma sono stati fatti dei passi avanti con la Legge sulle quotazioni. Questa migliorerà l’accesso ai mercati azionari riducendo l’onere amministrativo della quotazione, perfezionando la procedura di quotazione e bilanciando i costi di regolamentazione e di conformità per le società che desiderano quotarsi e per quelle già quotate. La presente legge mira inoltre a ridurre il costo del prospetto e propone un formato standardizzato. Inoltre, esenta le offerte di titoli secondari da parte di società già ammesse alla negoziazione su un mercato regolamentato o su un mercato di crescita per le PMI dall’obbligo di emettere un prospetto. Si stima che le società quotate nell’UE risparmieranno circa 100 milioni di euro all’anno grazie alla riduzione dei costi di conformità, con un risparmio di 67 milioni di euro all’anno solo grazie alla semplificazione delle norme sui prospetti. Infine, la Legge sulle quotazioni stabilisce regole comuni per le società che desiderano che le loro azioni siano negoziate su un mercato di crescita per le PMI e su altri sistemi di negoziazione multilaterali, per quanto riguarda le strutture azionarie a voto multiplo. La possibilità di quotarsi con una struttura di governance più flessibile, consentita da strutture azionarie a doppia classe con diritti di voto diversi, può aumentare l’attrattiva delle borse europee come via per l’IPO.

In futuro, l’accesso ai mercati azionari pubblici attraverso il processo di quotazione in tutta l’UE consentito da un prospetto di crescita potrebbe diventare ancora più interessante per le imprese innovative europee, qualora ciò fosse combinato con l’adozione del nuovo status giuridico a livello UE per le iniziative innovative [si veda il capitolo sull’innovazione]. Ciò includerebbe un’unica identità aziendale dell’UE e uno statuto societario, nonché la registrazione e la portabilità delle autorizzazioni in tutti gli Stati membri dell’UE.

Allo stesso tempo, il volume dei finanziamenti che fluiscono nei mercati dei capitali è limitato dal sottosviluppo del secondo e terzo pilastro del sistema pensionistico nella maggior parte degli Stati membri dell’UE. Gli investimenti al dettaglio nell’UE sono relativamente costosi, con commissioni del 40% più alte rispetto ad altre categorie di investitori, il che ha reso gli investimenti in attività finanziarie poco attraenti per le famiglie. Tuttavia, un tipo di partecipazione al dettaglio ai mercati dei titoli che si è dimostrato efficace in diversi Paesi è quello delle pensioni del secondo e terzo pilastro [nota 9]. Tali investimenti sono necessari per garantire un reddito adeguato ai pensionati, ma possono anche aumentare in modo significativo l’apporto di capitale da parte delle famiglie attraverso i fondi gestiti. Tuttavia, i fondi pensione sono notevolmente sottosviluppati in gran parte dell’UE. Nel 2022 il livello degli asset pensionistici nell’UE era pari solo al 32% del PIL, mentre negli Stati Uniti e nel Regno Unito ammontavano in totale rispettivamente al 142% e al 100% del PIL. Gli asset pensionistici dell’UE sono altamente concentrati in pochi Stati membri con sistemi pensionistici privati più sviluppati. La quota combinata di Paesi Bassi, Danimarca e Svezia negli asset pensionistici dell’UE ammonta al 62% del totale comunitario. Il livello relativamente basso delle pensioni è un’opportunità mancata per l’Europa, in quanto i fondi pensione – per loro stessa concezione – sono destinati a trasformare i risparmi attuali in consumi futuri attraverso investimenti a lungo termine [cfr. Box 2].

NOTA 9. Le pensioni del primo pilastro si riferiscono a schemi finanziati con fondi pubblici e possono assumere la forma di assistenza sociale, programmi di reddito pensionistico mirati e separati, schemi pensionistici di base e pensioni minime nell’ambito di piani legati ai redditi. Le pensioni del secondo pilastro si riferiscono ai regimi pensionistici legati alla attività lavorativa (professionali) e hanno lo scopo di garantire alle persone che vanno in pensione un reddito pensionistico relativamente simile a quello percepito prima del pensionamento. I regimi pensionistici del terzo pilastro sono costituiti da prodotti pensionistici individuali. Questi prodotti sono utilizzati soprattutto dai lavoratori autonomi o dai dipendenti che in qualche modo non partecipano a un regime pensionistico collettivo.

Per quanto riguarda gli assicuratori, dalla fine dello scorso anno è stato raggiunto un accordo politico sulla revisione del quadro Solvency II. Questo prevede ulteriori incentivi per gli assicuratori a effettuare investimenti a lungo termine e riduce i requisiti patrimoniali.

BOX 2. Il mercato al dettaglio svedese

Mentre le società europee faticano ad acquisire investimenti al dettaglio, la Svezia è riuscita a indurre un’ampia fetta di cittadini a investire. Anche per questo motivo, la Svezia ha un mercato dei capitali più profondo, in rapporto al suo PIL. Questo elevato livello di investimenti al dettaglio si è tradotto anche in un mercato delle IPO in piena espansione, con oltre 500 IPO negli ultimi dieci anni, più di Germania, Francia, Paesi Bassi e Spagna messe insieme. Un importante motore dei mercati profondi dei capitali sono i fondi pensione che detengono ampie partecipazioni in azioni nazionali. Esiste il cosiddetto Premio pensione, in base al quale il 2,5% del reddito pensionistico viene automaticamente destinato a detto Premio pensione, dove i risparmiatori possono scegliere come investire questi fondi. Questi fondi pensione sono anche importanti finanziatori di IPO, contribuendo a creare un clima favorevole per imprenditori e innovatori. Non sono tuttavia solo i fondi pensione a determinare un’elevata partecipazione al dettaglio. I risparmiatori svedesi possono anche investire in imprese a piccola e media capitalizzazione attraverso un conto di risparmio per investimenti (Investeringssparkonton – ISK) che è tassato in modo vantaggioso e non ha quasi nessun obbligo di rendicontazione. La profondità del mercato dei capitali svedese si è tradotta anche in una migliore performance di mercato, superiore a quella di altri indici di borsa. Infine, la profondità dei suoi mercati dei capitali ha permesso alla Svezia di mantenere innovative le imprese nate all’interno del proprio sistema produttivo.

→ Eccessiva dipendenza dalle banche rispetto ai mercati dei capitali

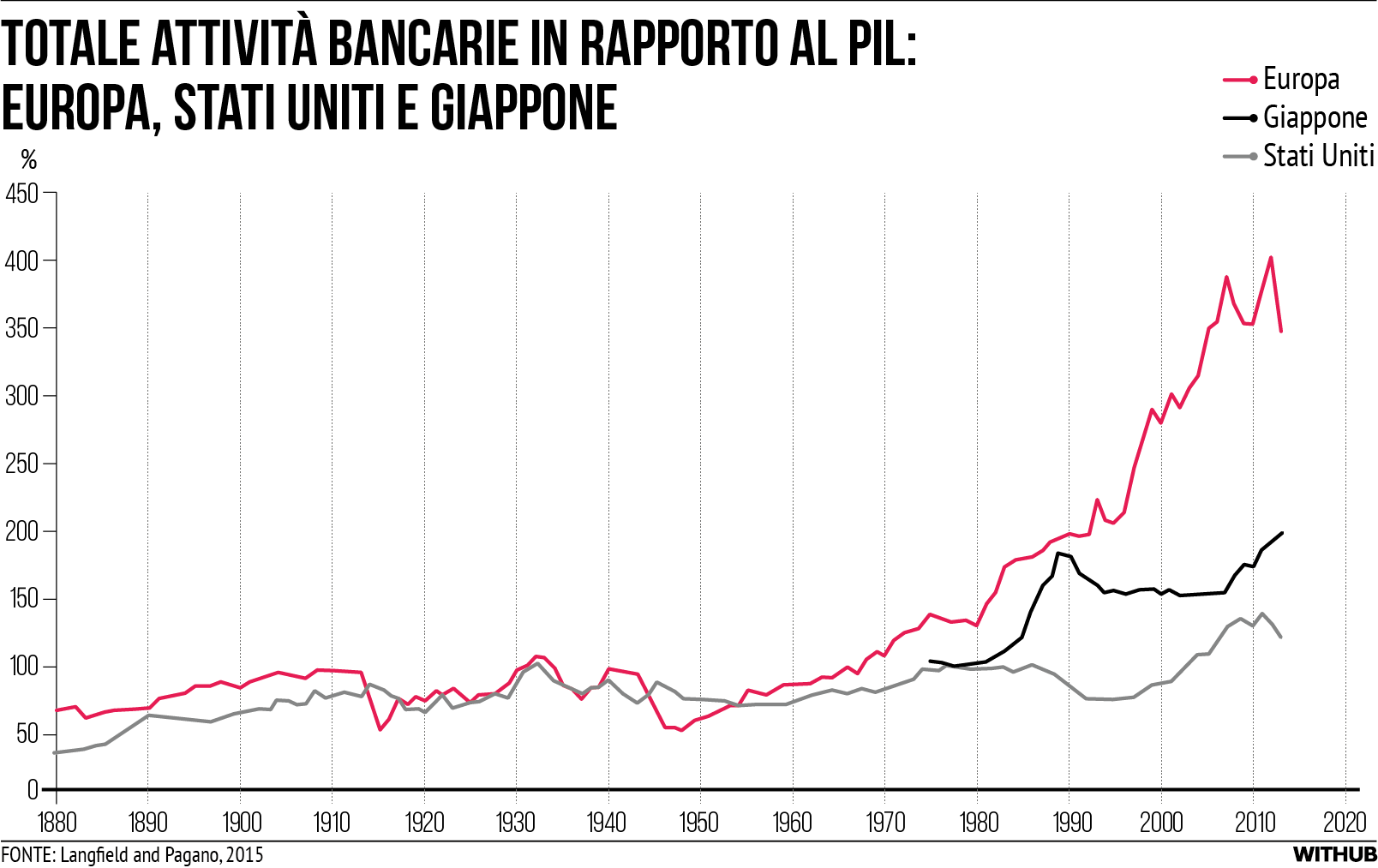

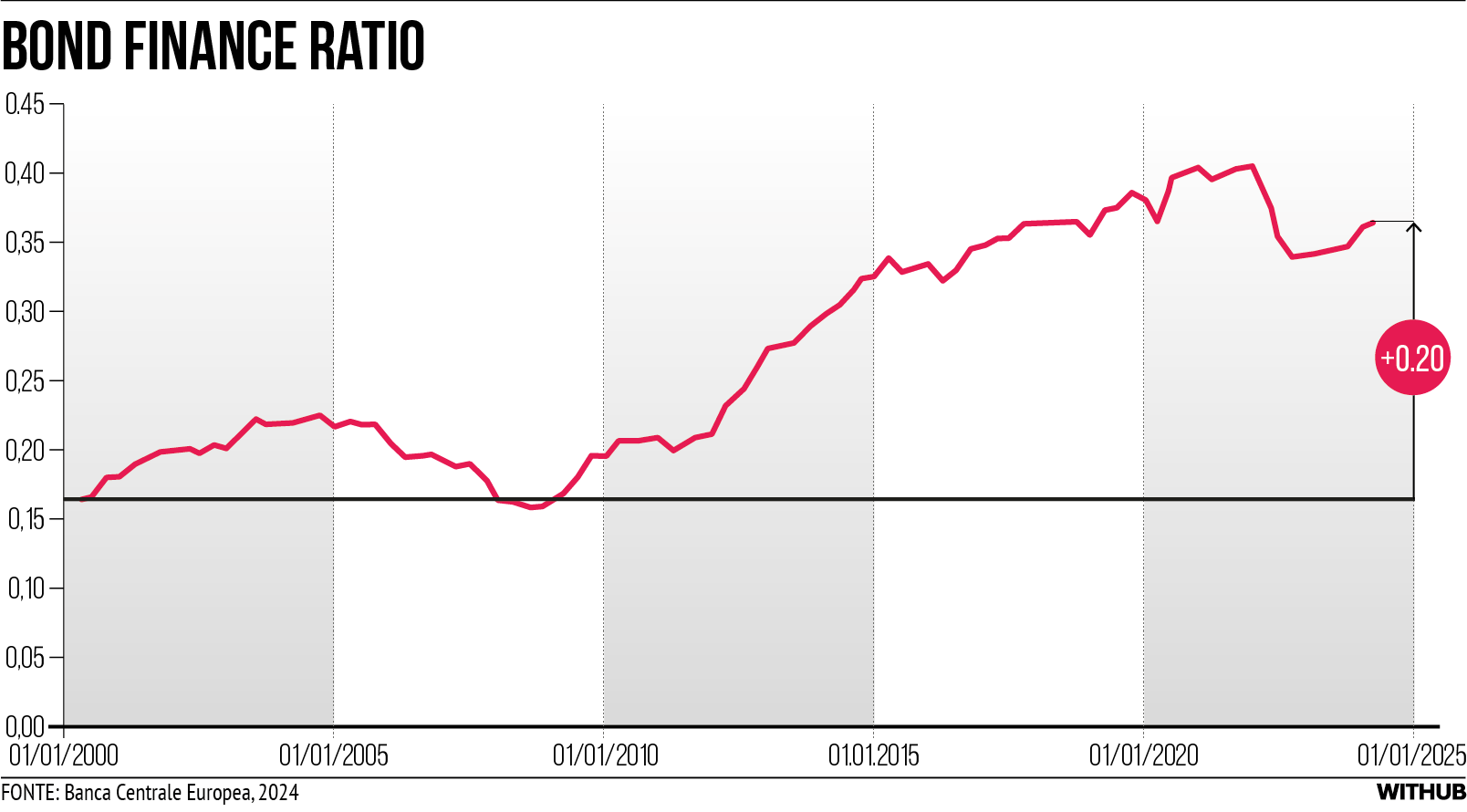

L’Europa fa eccessivo affidamento sul finanziamento del debito attraverso le banche. Almeno a partire dagli anni ’60, l’Europa si è affidata molto più alle banche che ai mercati mobiliari per finanziare le proprie imprese [nota 10]. Il rapporto tra le attività bancarie e il PIL ha oscillato intorno al 70% sia negli Stati Uniti che nei Paesi europei dal 1880 agli anni Sessanta, per poi iniziare a divergere [cfr. Figura 4] [nota 11]. L’immagine speculare di questa predominanza bancaria si può osservare nella composizione dei finanziamenti delle imprese dell’UE. Anche se il ruolo dei finanziamenti non bancari è aumentato nel tempo –con un rapporto crescente tra obbligazioni e prestiti nei finanziamenti esterni – le imprese dell’UE continuano a dipendere molto di più dai prestiti bancari [cfr. Figura 5]. All’interno dell’Europa, il ricorso ai mercati dei capitali è molto maggiore in alcuni Stati membri, come i Paesi scandinavi e i Paesi Bassi, rispetto ad altri, tra cui Germania, Italia e Spagna. Tuttavia, anche negli Stati membri in cui i mercati dei capitali sono più sviluppati, il loro ruolo nel finanziamento dell’economia reale è inferiore a quello degli Stati Uniti e del Regno Unito.

NOTA 10. Prima della crisi economico-finanziaria del 2007-2008, non c’era un’opinione condivisa sul fatto che fosse meglio il finanziamento basato sulle banche o quello basato sul mercato. Soprattutto in presenza di un’elevata presenza di PMI (Mittelstand), il relationship banking è un metodo utile per garantire un accesso adeguato ai finanziamenti. Tuttavia, per le imprese giovani e innovative con poche garanzie, il finanziamento del debito bancario potrebbe essere molto meno appropriato (e si potrebbe preferire un finanziamento basato sul mercato).

NOTA 11. Alla fine degli anni ’80, questo rapporto è salito a circa il 180% del PIL in Europa e in Giappone. In Europa è aumentato ulteriormente fino a sfiorare il 400% oggi, mentre negli Stati Uniti è rimasto ferma a circa il 100% e in Giappone a circa il 200%.

All’interno dell’Europa, il ricorso ai mercati dei capitali è molto maggiore in alcuni Stati membri, come i Paesi scandinavi e i Paesi Bassi, rispetto ad altri, tra cui Germania, Italia e Spagna. Tuttavia, anche negli Stati membri in cui i mercati dei capitali sono più sviluppati, il loro ruolo nel finanziamento dell’economia reale è inferiore a quello degli Stati Uniti e del Regno Unito.

In generale, le banche non sono nella posizione migliore per finanziare l’innovazione, che richiede una maggiore presenza di investitori azionari pazienti e tolleranti al rischio. Le banche operano tipicamente sotto un pesante onere di regolamentazione prudenziale e non hanno le competenze necessarie per vagliare e monitorare le imprese innovative, soprattutto se paragonate agli investistori informali (angel financiers), ai venture capitalist e ai fornitori di private equity. Le scale-up innovative tendono ad avere flussi di cassa altamente volatili (molte non generano flussi di cassa positivi per diversi anni) e, pertanto, presentano un’elevata probabilità di fallimento anche se contraggono debiti di modesta entità. Inoltre, le loro garanzie sono spesso in gran parte intangibili, essendo costituite da brevetti e dal capitale umano di dipendenti altamente qualificati. Di conseguenza, è difficile per le banche valutarlo e fare affidamento su di esso come copertura del rischio di credito. Una struttura finanziaria che favorisca l’innovazione non dovrebbe quindi dipendere dal finanziamento bancario. Come minimo, dovrebbe essere almeno in parte finanziata con capitale proprio e/o avere un finanziamento di debito a lungo termine. Uno dei motivi per cui le innovazioni tecnologiche trasformative tendono a verificarsi nei Paesi con sistemi finanziari basati sul mercato è che questi sistemi tendono a favorire le società di capitale di rischio [i].

→ Vincoli specifici per il settore bancario dell’UE

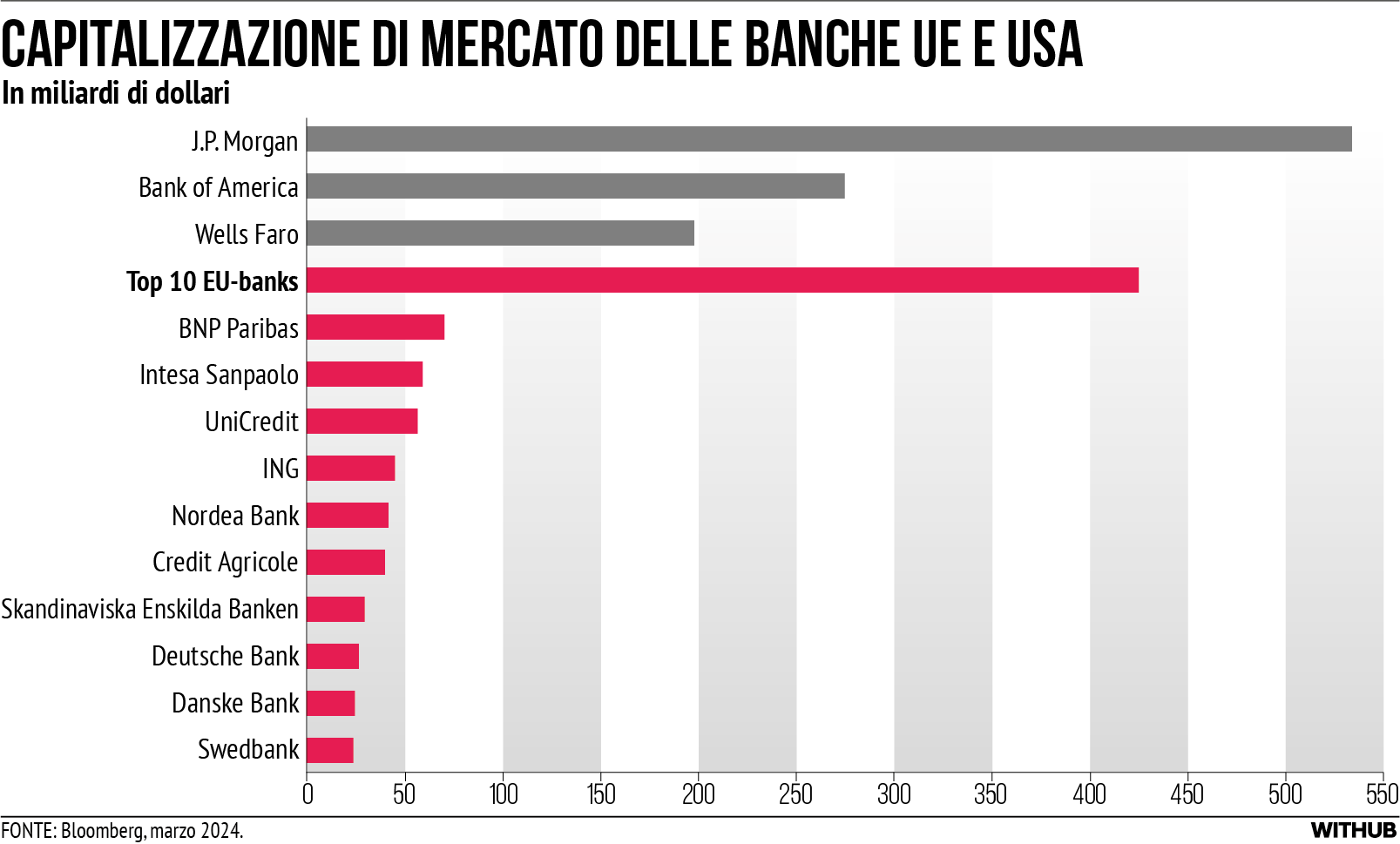

La capacità delle banche dell’UE di finanziare grandi investimenti è limitata dalla minore redditività, dai costi più elevati e dalle dimensioni più ridotte rispetto alle loro controparti statunitensi. Esiste una forte relazione tra la redditività delle banche e la loro capacità di finanziare l’economia. Quanto meno redditizie sono le banche, tanto meno è probabile che forniscano capitale di rischio per finanziare grandi progetti. Esiste un persistente divario nel rendimento del capitale proprio tra le banche dell’UE e quelle degli Stati Uniti, dovuto in gran parte ai maggiori ricavi netti da commissioni e provvigioni delle banche statunitensi (una funzione del fatto che le banche statunitensi sono più attive sui mercati dei capitali e beneficiano di un unico mercato dei capitali statunitense). Il settore bancario dell’UE deve inoltre far fronte a costi [ii] più elevati di conformità alla normativa e a una maggiore frammentazione, a causa di un’unione bancaria incompleta. Questa frammentazione fa sì che le banche dell’UE non possano raggiungere le dimensioni delle loro controparti statunitensi. La più grande banca statunitense (JP Morgan) ha una capitalizzazione di mercato superiore a quella delle dieci maggiori banche dell’UE messe insieme (e la seconda e la terza banca statunitense sono più grandi di tutte le altre dell’UE) [cfr. Figura 6].

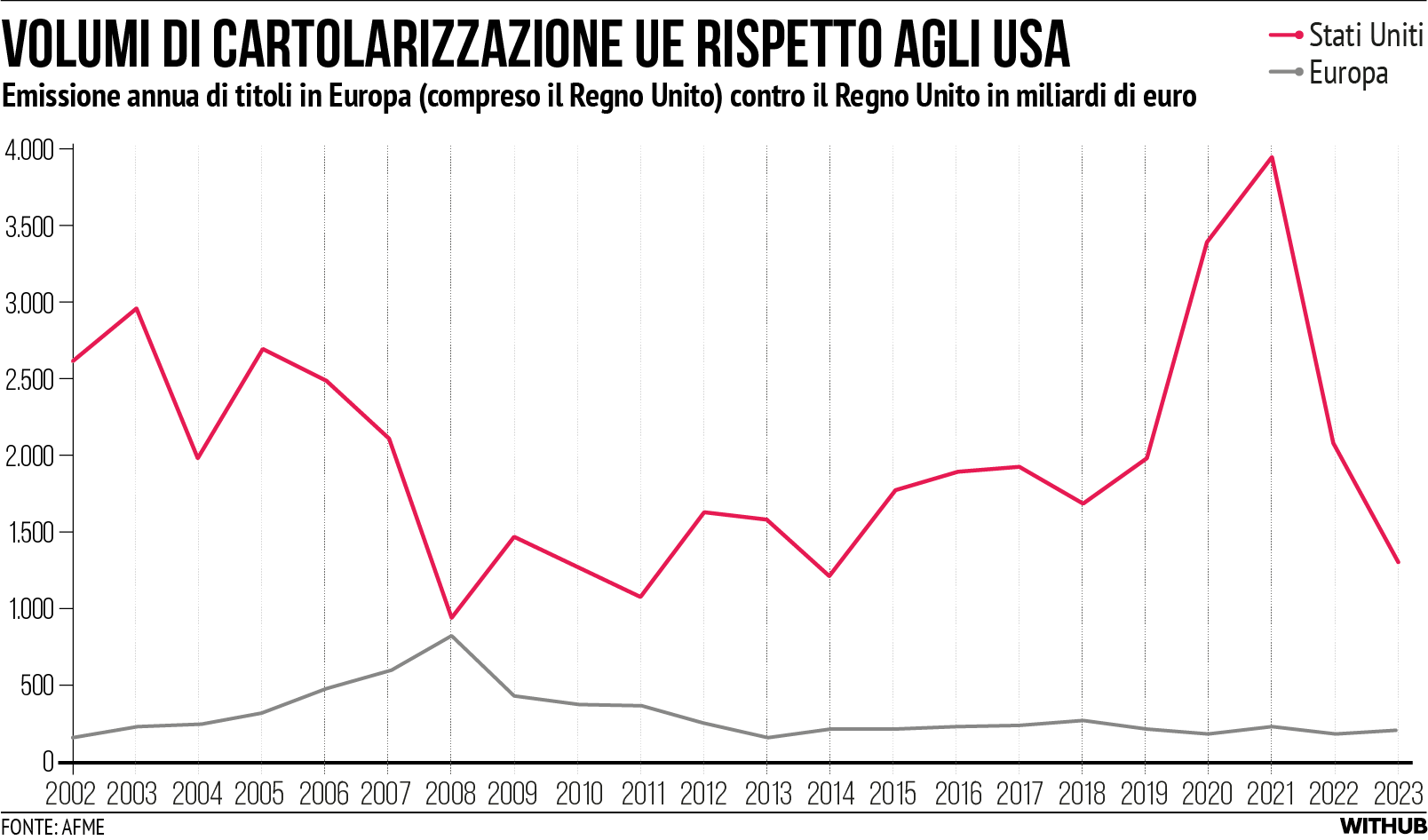

In particolare, le banche in Europa non possono fare affidamento sulla cartolarizzazione nella stessa misura degli omologhi statunitensi. Da un lato, la cartolarizzazione rende più flessibili i bilanci delle banche consentendo loro di trasferire parte del rischio agli investitori, liberare capitale e sbloccare ulteriori prestiti. Dall’altro, sostiene lo sviluppo dei mercati dei capitali. Nel contesto dell’UE potrebbe anche fungere da sostituto alla mancata integrazione del mercato dei capitali, consentendo alle banche di assemblare i prestiti provenienti da diversi Stati membri in asset standardizzati e negoziabili che possono essere acquistati anche da investitori non bancari. Questo processo contribuirebbe a incanalare i finanziamenti non bancari nei mercati finanziari dell’UE. Ad oggi, il mercato delle cartolarizzazioni dell’UE è molto meno sviluppato di quello statunitense. L’emissione annuale di cartolarizzazioni nell’UE si è attestata ad appena lo 0,3% del PIL nel 2022, mentre negli Stati Uniti è stata pari al 4% del PIL [cfr. Figura 7]. Queste differenze derivano in parte da un quadro normativo dell’UE più severo in termini di requisiti prudenziali e di regole di trasparenza e divulgazione, che vanno oltre i requisiti degli Stati Uniti. In secondo luogo, nell’UE manca l’equivalente delle imprese sponsorizzate dal governo statunitense (GSE). Le GSE sono state fondamentali nel promuovere la standardizzazione dei prodotti ipotecari tra le banche e gli Stati americani, riducendo i costi delle transazioni, i rischi di credito sia per le banche che per gli acquirenti e costruendo un mercato ampio e profondo. Tuttavia, non bisogna dimenticare che lo smantellamento della regolamentazione dei mercati e delle banche prima della crisi economica e finanziaria del 2007-2008 è stata una delle cause principali della crisi. Pertanto, per sfruttare appieno i vantaggi della cartolarizzazione per lo sviluppo del mercato dei capitali, è necessario mantenere una vigile supervisione del mercato e una prudente regolamentazione bancaria.

Inoltre, l’UE dispone di un’ampia gamma di regolamenti prudenziali derivati dagli standard internazionali stabiliti dai comitati di Basilea. La regolamentazione prudenziale è fondamentale per salvaguardare la stabilità finanziaria. Tuttavia, l’UE è stata accusata di aver fatto “gold-plating” nei confronti del quadro Basilea, portando a un ambiente normativo troppo restrittivo e cauto per le banche. Allo stesso tempo, gli Stati Uniti hanno ritardato l’attuazione del nuovo quadro Basilea (“Basilea III”). Il mese scorso, la Commissione ha annunciato che avrebbe ritardato anche parte dell’attuazione di Basilea III.

Infine, ma non meno importante, la frammentazione dell’attività bancaria europea lungo i confini nazionali deve molto all’attuazione incompleta dell’Unione bancaria. Sebbene la zona euro abbia unificato la vigilanza prudenziale sulle banche, finora non è riuscita a implementare un’assicurazione comune sui depositi e l’autorità di risoluzione unica manca di un backstop finanziario, complicando la risoluzione delle grandi banche sistemiche. In assenza di queste riforme, le banche europee che operano a livello transnazionale rischiano di trovarsi di fronte a una chiusura regolamentare in tempi di turbolenza, che frammenterebbe i loro mercati interni dei capitali lungo linee nazionali, come è avvenuto durante la crisi del debito sovrano del 2011. Le banche sono poco incentivate a intraprendere operazioni transfrontaliere se il trasferimento di risorse dalle filiali sane a quelle deteriorate viene impedito in caso di crisi. Tuttavia, consentire alle banche transfrontaliere di impegnarsi nella condivisione del rischio internazionale su scala sufficientemente ampia è di importanza cruciale per l’integrazione dei mercati dei capitali europei. Pertanto, il completamento dell’Unione bancaria attenuerebbe l’attuale forte “home bias” delle banche dell’UE e la frammentazione dei mercati del credito lungo i confini nazionali che ha finora caratterizzato il sistema finanziario europeo. Una riforma minima in questa direzione potrebbe essere limitata a un piccolo gruppo di banche con operazioni transfrontaliere, creando una serie di norme bancarie transfrontaliere adatte solo a queste banche, con l’obiettivo di tutelarle da una regolamentazione di separazione e di affidare la loro eventuale risoluzione a un’autorità di risoluzione europea [iii]. Le banche con un raggio d’azione veramente continentale non solo sosterrebbero meglio le imprese europee operanti in più Stati membri dell’UE, ma sarebbero anche gli attori necessari sui mercati dei capitali integrati, nella sottoscrizione di titoli, nella quotazione in borsa delle imprese e nell’assistenza alle operazioni di fusione e acquisizione. Pertanto, il completamento dell’Unione bancaria sarebbe complementare ai progressi verso l’Unione dei mercati dei capitali in Europa.

→ Mancanza di progetti validi

Se da un lato l’inefficienza dei mercati dei capitali è uno dei motivi principali per cui i risparmi dell’UE non confluiscono in investimenti produttivi, un altro fattore importante è rappresentato dagli ostacoli all’innovazione e alla crescita delle imprese che limitano la domanda di finanziamenti. Come spiegato nei capitoli precedenti, diverse caratteristiche istituzionali dell’UE determinano una minore domanda di finanziamenti per diverse categorie di investimenti. L’incompletezza del Mercato unico dei beni e dei servizi impedisce alle imprese innovative e a forte crescita di espandersi nell’UE, inducendole invece a cercare investimenti da parte di venture capitalist statunitensi e a espandersi sul mercato americano. La frammentazione dei mercati azionari limita inoltre le opzioni di uscita in Europa – e quindi i potenziali ritorni finanziari – creando ulteriori incentivi a scalare negli Stati Uniti fin dall’inizio. Tutto questo porta a minori volumi di capitale di rischio impiegati in Europa. Allo stesso tempo, la struttura industriale statica dell’Europa porta le aziende mature a investire molto meno in nuove tecnologie. In effetti, il divario di investimenti produttivi tra gli Stati Uniti e l’UE è determinato dagli investimenti in macchinari e attrezzature, in particolare in apparecchiature TIC e prodotti di proprietà intellettuale. Questa mancanza di dinamismo in Europa rafforza i rapporti consolidati tra banche e aziende e porta a una minore domanda da parte delle imprese di sviluppare nuove forme di finanziamento. Infine, in Europa i ritardi burocratici legati alla regolamentazione delle autorizzazioni rallentano lo sviluppo delle infrastrutture rispetto a quanto avverrebbe altrimenti. Di conseguenza, si diluisce la pressione sul sistema finanziario per aumentare la capacità. Esempi storici, come lo sviluppo delle ferrovie statunitensi o la necessità di finanziare le infrastrutture municipali nel Regno Unito nel XIX secolo, suggeriscono che i mercati dei capitali tendono a crescere quando i grandi progetti di trasformazione superano le capacità del sistema bancario [iv].

→ Inefficienze nel finanziamento pubblico degli investimenti nell’UE

Gli investimenti richiesti in Europa non sono limitati solo dalla frammentazione del mercato dei capitali, ma anche dai limiti del bilancio dell’UE e dal rimborso previsto delle obbligazioni NextGenerationEU (NGEU). Il bilancio annuale dell’UE è esiguo, pari a poco più dell’1% del PIL comunitario, mentre i bilanci degli Stati membri si avvicinano complessivamente al 50%. Inoltre, non è destinato alle priorità strategiche dell’UE. Nonostante i tentativi di riforma, le quote del Quadro finanziario pluriennale (QFP) 2021-2027 stanziate per la coesione e la politica agricola comune sono ancora rispettivamente del 30,5% e del 30,9%. La decisione di creare il NGEU nel 2020 ha rafforzato l’attenzione sugli investimenti verdi e digitali e ha permesso al bilancio complessivo di raggiungere i 2.000 miliardi di euro, con 807 miliardi di euro aggiuntivi finanziati da prestiti dell’UE, che saranno rimborsati fino al 2058 [nota 12]. Il rimborso avrà inizio nel 2028 e ammonterà a 30 miliardi di euro annui. L’accordo politico raggiunto nel 2020 prevedeva che il rimborso degli interessi e del capitale della componente di sovvenzione del prestito di NGEU fosse finanziato con nuove risorse proprie. La Commissione ha presentato una proposta in tal senso a giugno 2023. Tuttavia, senza una decisione sulle nuove risorse proprie, l’effettivo potere di spesa dell’UE verrebbe automaticamente ridotto dai rimborsi degli interessi e del capitale. Gli Stati membri dovrebbero aumentare i propri contributi basati sul RNL [nota 13] per mantenere gli attuali livelli di spesa, oppure dovrebbero essere applicati dei tagli ai programmi del prossimo QFP. Tuttavia, ogni eventuale aumento delle risorse o ritardo nel rimborso dovrebbe essere accompagnato da una riforma del bilancio dell’UE.

NOTA 12. I prestiti saranno rimborsati dagli Stati membri mutuatari, mentre le sovvenzioni saranno rimborsate dal bilancio dell’UE e a tal fine la Commissione ha proposto risorse proprie aggiuntive.

NOTA 13. Contributi degli Stati membri basati sul Reddito Nazionale Lordo (RNL).

Laddove l’UE spende collettivamente, la sua efficacia è ostacolata da frammentazione, complessità e rigidità. In primo luogo, gli strumenti di finanziamento sono frammentati e non si concentrano sulle priorità strategiche. L’UE ha quasi 50 programmi di spesa, il che impedisce al bilancio dell’UE di raggiungere una scala sufficiente per progetti più ampi a livello paneuropeo. Inoltre, porta a duplicazioni e sovrapposizioni, poiché la stessa area politica può essere finanziata da una moltitudine di programmi UE gestiti dalla Commissione o dagli Stati membri. In secondo luogo, l’accesso ai finanziamenti pubblici dell’UE è complesso ed eccessivamente burocratico per gli attori privati. Ad esempio, l’UE dispone di diversi fondi per sostenere le tecnologie pulite, profonde e digitali, ma questi fondi sono distribuiti in vari programmi di spesa e seguono regole diverse. In terzo luogo, il bilancio dell’UE è molto più rigido dei bilanci nazionali. Il QFP viene proposto più di due anni prima della sua attuazione e stabilisce il bilancio dell’Unione per un periodo di sette anni. Con gli intrinseci ritardi nella programmazione, i finanziamenti effettivi arrivano in genere quasi cinque anni dopo la relativa ideazione. Inoltre, il QFP delinea una spesa specifica per categorie chiave e i trasferimenti tra le diverse voci o i diversi programmi sono difficili, offrendo un margine limitato per accogliere nuove priorità politiche o rispondere a sviluppi imprevisti.

Anche la capacità del bilancio dell’UE per la mobilitazione degli investimenti privati attraverso strumenti di condivisione del rischio è ostacolata da una scarsa propensione al rischio. Il principale strumento di condivisione del rischio attualmente in vigore è il programma InvestEU, che mira a promuovere gli investimenti in aree considerate di interesse strategico per l’UE. La base di questo programma è una garanzia di bilancio dell’UE che può essere utilizzata per ridurre i rischi per gli investitori pubblici e privati. Il partner esecutivo più importante di InvestEU è il Gruppo BEI, che opera insieme alle Banche Nazionali di Promozione (NPB) e ad altre istituzioni finanziarie internazionali. Tuttavia, nell’attuazione di InvestEU, il Gruppo BEI rimane prevalentemente concentrato sull’ambito degli investimenti a basso rischio. Sebbene vi sia stato un cauto tentativo di spostare la garanzia di InvestEU verso prodotti più rischiosi, InvestEU non è ancora sufficientemente orientata all’assorbimento del rischio, ovvero il punto in cui risiede il più alto valore aggiunto del sostegno pubblico. Per quanto riguarda le NPB, il fatto di operare nel quadro di InvestEU ha portato un ulteriore allineamento degli obiettivi politici nazionali con le priorità dell’UE, standardizzazione delle pratiche e maggiore cooperazione.

Tuttavia, gran parte delle operazioni complessive delle NPB non sono sufficientemente focalizzate sui settori più innovativi.

→ L’opportunità di un bene asset europeo sicuro

È indubbio che l’emissione di un asset comune sicuro renderebbe la UMC molto più facile da realizzare e più completa. In primo luogo, faciliterebbe la determinazione uniforme dei prezzi delle obbligazioni societarie e dei derivati, fornendo un parametro di riferimento fondamentale che a sua volta contribuirebbe a standardizzare i prodotti finanziari in tutta l’UE e renderebbe i mercati più trasparenti e comparabili. In secondo luogo, fornirebbe un tipo di garanzia sicura che può essere utilizzata in tutti i Paesi e in tutti i segmenti di mercato, nelle attività delle controparti centrali e negli scambi di liquidità interbancari, anche su base transfrontaliera. In terzo luogo, un asset comune sicuro fornirebbe un mercato ampio e liquido che attrarrebbe investitori a livello globale, portando a una riduzione dei costi del capitale e a mercati finanziari più efficienti in tutta l’UE. Questo asset costituirebbe inoltre la base delle riserve internazionali in euro detenute da altre banche centrali, rafforzando il ruolo dell’euro come valuta di riserva. In quarto luogo, fornirebbe a tutte le famiglie europee un’attività al dettaglio sicura e liquida accessibile a un prezzo comune, riducendo le asimmetrie informative e gli “home bias” nello stanziamento dei fondi al dettaglio.

Per massimizzare la crescita della produttività e per finanziare altri beni pubblici europei è necessario un finanziamento congiunto degli investimenti a livello comunitario. Quanto più i governi attueranno la strategia delineata in questa relazione, tanto maggiore sarà l’aumento della produttività e tanto più facile sarà per i governi sostenere i costi di bilancio del sostegno agli investimenti privati e degli investimenti stessi. I finanziamenti congiunti per progetti specifici saranno fondamentali per massimizzare gli aumenti di produttività della strategia, ad esempio investendo nella ricerca e nelle infrastrutture innovative per integrare l’IA nell’economia. Allo stesso tempo, ci sono altri beni pubblici riportati in questa relazione (come gli investimenti nelle reti e negli interconnettori e il finanziamento dell’acquisto congiunto di materiali militari e della R&S per la difesa) che non saranno forniti a sufficienza senza un’azione e un finanziamento comuni. Infine, per una maggiore convergenza delle politiche degli Stati membri (sia per quanto riguarda il mercato unico che, più in generale, per le politiche descritte nella presente relazione, come il clima, l’innovazione, la difesa, lo spazio e l’istruzione) saranno necessari sia regolamenti che incentivi. Questi ultimi richiederanno anch’essi un finanziamento comune. Tuttavia, se la strategia non venisse attuata appieno e la crescita della produttività non riprendesse potrebbe essere necessaria un’emissione più ampia di debito pubblico per rendere il finanziamento delle transizioni una proposta più realistica.

L’emissione di asset comuni sicuri per finanziare progetti di investimento congiunti potrebbe seguire i modelli esistenti, ma dovrebbe essere accompagnata da tutte le garanzie che richiederebbe un passo di tale importanza. L’uso di un asset comune sicuro ha un precedente ben consolidato con il finanziamento del NGEU. Le circostanze attuali sono altrettanto gravi, anche se meno drammatiche. Tuttavia, l’emissione di tali asset su base più sistematica richiederebbe un insieme più forte di norme di bilancio che garantiscano che all’aumento del debito comune corrisponda un percorso più sostenibile del debito nazionale. In questo modo, tutti gli Stati membri dell’UE potrebbero contribuire a tale asset senza pregiudicare la sostenibilità del loro debito pubblico. L’emissione dovrebbe inoltre rimanere specifica per ogni missione e progetto.

BOX 3. Effetti macroeconomici

La realizzazione delle esigenze di investimento per la decarbonizzazione, la digitalizzazione e la difesa sopra descritte richiederà un notevole aumento degli investimenti, pari a quasi il 5% del PIL annuale dell’UE, come indicato nella Figura 2. Questo riquadro fornisce i risultati della simulazione del modello sugli effetti macroeconomici di un tale piano di investimenti su larga scala durante e dopo la sua attuazione.

La Commissione europea e il dipartimento di ricerca del Fondo Monetario Internazionale (FMI) hanno simulato gli effetti macroeconomici nel tempo di un’impennata degli investimenti dell’Unione europea della portata proposta [nota 14]. La Commissione europea utilizza una versione a due regioni (zona euro e resto del mondo) del modello QUEST [v]. L’FMI utilizza il modello del G20 del FMI [vi]. Entrambi sono modelli macroeconomici strutturali, di equilibrio generale, dell’economia globale, in cui le famiglie e le imprese di ogni Paese interagiscono dinamicamente in base a politiche governative sistematiche che caratterizzano le autorità fiscali e monetarie. In questi modelli l’inflazione aumenta temporaneamente quando la domanda aggregata supera la produzione potenziale. Le simulazioni del modello caratterizzano la risposta delle variabili endogene agli shock esogeni (ad esempio, cambiamenti discrezionali nelle politiche o nella tecnologia).

Ipotesi chiave per i risultati

Entrambi i modelli prevedono investimenti pubblici e privati. Mentre gli investimenti pubblici sono sotto il controllo diretto del governo, quelli privati sono una variabile endogena che risponde alle variazioni del rendimento del capitale e del suo costo privato. Un aumento complessivo degli investimenti potrebbe quindi derivare da: (i) un aumento diretto degli investimenti pubblici; (ii) incentivi fiscali per stimolare gli investimenti privati (attraverso sussidi governativi agli investimenti o una riduzione della tassazione sulle imprese); oppure (iii) una riduzione dei costi di finanziamento degli investimenti sul mercato (ad esempio, una riduzione del premio azionario). Indipendentemente dalla causa scatenante (i-iii), gli investimenti aggiuntivi si traducono in un aumento della domanda aggregata nel breve periodo, con conseguente aumento temporaneo dell’inflazione e deterioramento della bilancia commerciale. Nel medio-lungo termine, questo effetto sul lato della domanda è seguito dall’accumulo di capitale, che porta a un aumento persistente del prodotto potenziale e del reddito pro capite. Mentre gli effetti complessivi degli investimenti e dell’offerta a lungo termine sono simili, la composizione del pacchetto di investimenti e i fattori che determinano l’aumento degli investimenti privati sono importanti per l’impatto quantitativo sulle finanze pubbliche. Il disavanzo primario pubblico tende ad essere meno pronunciato quando gli investimenti privati sono più importanti all’interno del pacchetto complessivo e quando i minori costi di finanziamento del mercato contribuiscono all’aumento degli investimenti privati in modo più significativo degli incentivi fiscali. Inoltre, un aumento della produttività totale dei fattori (PTF) come conseguenza degli investimenti e delle riforme proposte amplia lo spazio fiscale del governo (in particolare attraverso la crescita della base imponibile), a condizione che il gettito fiscale aggiuntivo non sia destinato ad altre spese (acquisti pubblici, trasferimenti).

Scenari diversi

Sia nella simulazione della Commissione europea che in quella del FMI, il pacchetto di investimenti è composto da investimenti pubblici e investimenti privati, questi ultimi incentivati da sussidi agli investimenti. Sono state prese in considerazione diverse ipotesi sulla composizione degli investimenti (prevalentemente privati o più equilibrati). La simulazione del FMI aggiunge una riduzione di 20 punti base del costo privato del capitale. La Commissione europea simula un aumento degli investimenti pari a circa il 5% del PIL ex ante per un periodo di 10 anni, dopodiché lo stimolo viene gradualmente ritirato.

Risultati

Nella simulazione della Commissione europea, l’output impiega un po’ di tempo ad aumentare, in linea con la risposta graduale degli investimenti privati e la graduale costituzione dello stock di capitale aggiuntivo. In risposta al pacchetto di investimenti, il PIL reale aumenta del 2% entro il 2030 e alla fine converge verso un aumento del 6% dopo 15 anni. La spinta alla domanda aggregata, combinata con un’espansione più graduale dell’offerta (produzione potenziale), provoca un aumento iniziale dell’inflazione in termini di prezzi al consumo, che rimane di circa 1,2 punti percentuali al di sopra dell’inflazione di base durante i primi cinque anni di attuazione del pacchetto di investimenti, prima di tornare e raggiungere il livello di base dopo circa 15 anni, in concomitanza con l’aumento della produzione potenziale e la graduale eliminazione dello stimolo. Nei primi cinque anni di attuazione del piano, in assenza di misure di bilancio compensative, il saldo primario pubblico peggiora per poi tornare gradualmente al valore di base entro il 20° anno, in risposta agli effetti positivi sulla base imponibile e al graduale ritiro dello stimolo agli investimenti. Quando la simulazione tiene conto anche di un aumento del 2% della produttività totale dei fattori (PTF) dell’UE, che si accumula gradualmente nei primi dieci anni dall’inizio dell’attuazione del piano, la produzione cresce più rapidamente e il deterioramento del saldo primario pubblico si attenua di un punto percentuale del PIL dopo la piena concretizzazione dell’aumento della PTF. L’ipotesi di un aumento del 2% del livello di PTF in dieci anni è (altamente) conservativa, visti gli obiettivi del piano di ridurre il divario USA-UE nella produttività totale aggregata dei fattori, che attualmente è superiore di oltre il 20% negli USA rispetto all’UE, secondo le stime del FMI.

Le simulazioni del FMI combinano l’aumento su larga scala degli investimenti con un aumento del 2% della PFT in 10 anni, simile alle ipotesi dell’analisi della Commissione europea. La produzione aumenta dell’1,5% nei tre anni successivi all’avvio del piano e del 5% alla fine dei primi 10 anni. L’aumento iniziale dell’inflazione nell’UE è contenuto, raggiungendo solo mezzo punto percentuale 5 anni dopo l’inizio dell’attuazione del piano.

NOTA 14. Ringrazio la Commissione europea e il FMI per aver accettato di intraprendere questo lavoro. Presso la Commissione europea, l’analisi basata su modelli è stata condotta da Philipp Pfeiffer e Lukas Vogel mentre presso il FMI da Jared Bebee e Rafael Portillo. Sono anche profondamente grato a Pierre-Olivier Gourinchas, consigliere economico del Fondo.

Obiettivi e proposte

L’Europa si trova di fronte a una necessità senza precedenti di aumentare gli investimenti su scala massiccia e in tempi rapidi. Allo stato attuale, è improbabile che il sistema finanziario europeo riesca a soddisfare queste esigenze di investimento a causa dell’eccessiva dipendenza dalle banche, degli oneri normativi sui finanziamenti bancari e della mancanza di finanziamenti azionari e obbligazionari. Allo stesso tempo, nella sua forma attuale, il bilancio dell’UE è meno efficace di quanto potrebbe essere sia nel finanziare direttamente gli investimenti pubblici sia nell’incentivare gli investimenti privati attraverso la condivisione dei rischi.

Gli obiettivi chiave per l’UE sono quindi i seguenti:

- Ridurre la frammentazione del Mercato unico, eliminando gli ostacoli all’innovazione, alla crescita delle imprese e ai grandi progetti infrastrutturali in Europa, aumentando così la domanda di capitale di rischio e di maggiori volumi di finanziamento attraverso i mercati dei capitali.

- Ridurre la dipendenza dai finanziamenti bancari in Europa accelerando lo sviluppo della UMC e aumentando i flussi nei mercati dei capitali, incoraggiando una maggiore iscrizione ai piani pensionistici privati.

- Espandere i finanziamenti bancari, superando la regolamentazione eccessivamente restrittiva sulla cartolarizzazione e, se necessario, rivedere la regolamentazione prudenziale per avere un sistema bancario forte e competitivo.

- Fare un uso più efficace del bilancio dell’UE concentrando i finanziamenti sulle priorità strategiche, semplificando gli oneri amministrativi, migliorando l’effetto leva del bilancio dell’UE e dell’architettura finanziaria complessiva dell’UE a sostegno degli investimenti.

- Introdurre un’emissione regolare e consistente da parte dell’UE di un asset comune sicuro e liquido per consentire progetti di investimento congiunti tra gli Stati membri e contribuire all’integrazione dei mercati dei capitali.

Questi obiettivi di alto livello sono tradotti in proposte politiche concrete illustrate di seguito.

Ridurre la frammentazione del mercato dei capitali

Introdurre una Security Exchange Commission europea

- Come pilastro fondamentale della CMU, l’ESMA dovrebbe trasformarsi da organismo che coordina le autorità di regolamentazione nazionali in un’unica autorità di regolamentazione comune per tutti i mercati dei titoli dell’UE. A questo proposito, all’ESMA dovrebbero essere affidata la supervisione esclusiva su: (i) i grandi emittenti multinazionali (cioè quelli con filiali in varie giurisdizioni degli Stati membri dell’UE e con ricavi e/o attività totali superiori a una certa soglia; un criterio di identificazione naturale sarebbe quello degli emittenti appartenenti a indici importanti come CAC40, DAX, Euro Stoxx 50, FTSE MIB, IBEX 35, oppure – se si vuole essere più esaustivi – STOXX Europe 600); (ii) i principali mercati regolamentati con piattaforme di negoziazione in varie giurisdizioni, come EuroNext (dove la supervisione continua sarebbe effettuata dall’ESMA, mentre le visite in presenza potrebbero essere effettuate da team di vigilanza congiunti con le autorità nazionali competenti (ANC come Consob, AMF, BaFin, CNMV, CONSOB, ecc.); e (iii) le piattaforme di controparte centrale (CCP).

- Un passo essenziale per trasformare l’ESMA in un’agenzia di regolamentazione e vigilanza simile alla SEC è la modifica della sua governance e dei suoi processi decisionali sulla falsariga di quelli del Consiglio direttivo della BCE, in modo da distaccarli il più possibile dagli interessi nazionali degli Stati membri dell’UE. Attualmente, gli organi direttivi dell’ESMA sono composti dalle autorità nazionali competenti, oltre alla Presidenza e ad alcuni membri senza diritto di voto. Per consentire all’ESMA di intraprendere azioni rapide e decisive in aree sensibili, sarebbe importante aggiungere sei persone indipendenti e altamente qualificate, compresa la Presidenza, al Management Board dell’ESMA, come proposto dalla relazione Letta. Un altro passo fondamentale in questa transizione è il passaggio della legislazione dell’UE sul mercato dei titoli a un approccio basato sui principi, che delinei le scelte politiche strategiche fondamentali dei colegislatori, delegando al contempo il lavoro tecnico all’ESMA e rafforzando i suoi poteri di sviluppare e modificare le norme tecniche e di razionalizzarne l’adozione; e aumentando i finanziamenti per consentire all’ESMA di svolgere in modo efficiente i propri compiti di regolamentazione e vigilanza.

- Per superare la probabile opposizione, l’autorità di regolamentazione dell’UE dovrà condividere la supervisione con le autorità di regolamentazione nazionali e sollecitare la loro cooperazione, analogamente a quanto fa il MES con le banche centrali nazionali nella supervisione delle banche della zona euro. Trasformare le autorità di regolamentazione dei mercati dei titoli nazionali in filiali di un’unica autorità di regolamentazione dell’UE si scontrerà con un’accanita resistenza, non solo da parte delle burocrazie nazionali che si sentiranno direttamente soppiantate, ma anche da parte delle piattaforme di negoziazione e degli operatori di mercato che traggono notevoli rendite dalla frammentazione dello status quo, come suggerito sia dalla teoria che dall’evidenza [vii]. Pertanto, i passi più saggi dal punto di vista tattico sarebbero quelli di:

(i) lasciare la vigilanza degli emittenti puramente locali alle autorità di regolamentazione nazionali, come avviene per la vigilanza prudenziale delle banche più piccole all’interno dell’Eurosistema;

(ii) partire dalla vigilanza degli emittenti e delle strutture di mercato, per poi passare a quella dei fondi comuni, che probabilmente sarà più controversa; (iii) creare team di vigilanza congiunti tra l’ESMA e le autorità di vigilanza nazionali per la vigilanza degli emittenti e delle strutture di mercato più importanti, e meccanismi per garantire un flusso di informazioni costante e tempestivo tra di loro.

Ridurre la frammentazione normativa per approfondire la UMC

- Armonizzare il quadro normativo in materia di insolvenza. Non si può pensare che gli investitori investano a livello transfrontaliero se non c’è certezza a livello transfrontaliero su cosa succede in caso di fallimento di una società. È quindi necessario compiere ulteriori passi avanti verso un quadro comune e armonizzato in materia di insolvenza.

- Eliminare gli ostacoli fiscali agli investimenti transfrontalieri nell’UE. I cittadini dell’UE dovrebbero poter investire in altri Stati membri senza procedure fiscali complesse, che di fatto comportano una doppia imposizione. Preferibilmente, la tassazione relativa agli investimenti di capitale dovrebbe essere sincronizzata il più possibile al fine di ridurre la frammentazione in termini di incentivi.

- Favorire la centralizzazione della compensazione e del regolamento. Un passo importante verso l’integrazione del mercato dei titoli nell’UE sarebbe la creazione di un’unica piattaforma di controparte centrale (CCP) e di un unico depositario centrale di titoli (CSD) per tutte le negoziazioni di titoli. Tuttavia, come per le stanze di compensazione più piccole, i benefici del consolidamento potrebbero non essere così grandi. Un percorso pratico verso il consolidamento potrebbe essere, anche in questo caso, quello di iniziare a consolidare le CCP e i CSD più grandi, per poi contare sulla loro attrazione gravitazionale per attirare quelli più piccoli.

Incoraggiare gli investitori al dettaglio attraverso l’offerta di schemi pensionistici del secondo pilastro, dove gli esempi di successo di alcuni Stati membri dell’UE possono essere replicati.

L’UE deve anche incanalare meglio i risparmi delle famiglie verso investimenti produttivi. Il modo più semplice ed efficiente per farlo è attraverso prodotti di risparmio a lungo termine (pensioni). Come già detto, i fondi pensione sono notevolmente sottosviluppati nell’UE e le attività pensionistiche dell’UE sono fortemente concentrate in pochi Stati membri. Le quote combinate delle attività pensionistiche dell’UE di Paesi Bassi, Danimarca e Svezia ammontano al 62% del totale dell’Unione. In questi Stati membri, la partecipazione relativamente elevata alle pensioni del secondo pilastro ha contribuito a incanalare meglio i risparmi delle famiglie verso investimenti produttivi e innovativi. Pertanto, si propongono le seguenti misure:

- Gli Stati membri sono incoraggiati a valutare diverse forme di prodotti e sistemi del secondo pilastro al fine di aumentare le opzioni disponibili per tutti i cittadini nella forza lavoro

- Ciò deve andare di pari passo con dashboard pensionistiche trasparenti e più semplici che permettano ai cittadini di seguire l’accumulo del loro patrimonio, sulla base dell’esperienza acquisita in alcuni Stati membri con tali dashboard, aumentando la consapevolezza dei cittadini dell’UE sui loro futuri livelli pensionistici.

- Una quota fissa dei contributi pensionistici dovrebbe essere esente da imposte per renderla finanziariamente interessante.

Valutare se sono giustificate ulteriori modifiche ai requisiti patrimoniali previsti da Solvency II, riducendo ulteriormente i requisiti patrimoniali sugli investimenti azionari detenuti a lungo termine.

Aumentare la capacità di finanziamento del settore bancario

Attivare il mercato europeo della cartolarizzazione

- La Commissione dovrebbe presentare una proposta di adeguamento dei requisiti prudenziali per le attività cartolarizzate. In primo luogo, i requisiti patrimoniali devono essere ridotti per alcune categorie di STS per le quali il requisito patrimoniale non riflette il rischio effettivo. In secondo luogo, dovrebbe essere presa in considerazione una riduzione mirata e appropriata del fattore p (che aumenta i requisiti patrimoniali per le attività cartolarizzate e che, in base alle norme attuali, è criticato per essere eccessivo e per scoraggiare la cartolarizzazione, in particolare, per i portafogli di imprese e PMI).

- La Commissione dovrebbe rivedere le norme sulla trasparenza e sulla due diligence per facilitare l’emissione e l’acquisizione di attività cartolarizzate. Attualmente, i requisiti di trasparenza per queste attività sono relativamente elevati rispetto ad altre classi di attività e riducono l’attrattiva delle attività cartolarizzate per le parti finanziarie.

- L’UE dovrebbe istituire una piattaforma di cartolarizzazione per approfondire il mercato delle cartolarizzazioni, come hanno fatto anche altre economie. Ciò ridurrebbe i costi per le banche (soprattutto quelle più piccole) e potrebbe favorire la standardizzazione dei prodotti cartolarizzati. Una maggiore standardizzazione renderebbe più attraenti anche gli investimenti in prodotti cartolarizzati.

- L’UE deve prendere in considerazione un sostegno pubblico mirato (ad esempio, garanzie pubbliche ben concepite per la tranche di prima perdita). Ciò potrebbe incoraggiare l’emissione e aumentare i prestiti in alcuni settori particolarmente rilevanti per la competitività, garantendo al contempo incentivi adeguati per la gestione del rischio.

Valutare se l’attuale regolamentazione prudenziale, anche alla luce della possibile prossima attuazione di Basilea 3, sia adeguata ad avere un sistema bancario forte e competitivo a livello internazionale nell’UE.

Completare l’Unione bancaria

Un passo minimo in questa direzione sarebbe creare una giurisdizione separata per le banche europee con importanti operazioni transfrontaliere, giurisdizione che sarebbe “indipendente dal Paese” dal punto di vista della regolamentazione, della vigilanza e della gestione delle crisi, con l’obiettivo di:

- Proteggere queste banche dal pericolo che la regolamentazione del capitale o della liquidità possa segmentare e paralizzare il capitale dei loro mercati interni;

- Rafforzare le disposizioni che tendono a mantenere la coesione interna di questi gruppi in caso di difficoltà;

- Se questi gruppi sono dichiarati in dissesto o in difficoltà dalle autorità di vigilanza, garantire che siano risolti dall’autorità di risoluzione europea, piuttosto che a livello nazionale;

- Creare un sistema di assicurazione dei depositi separato per questi gruppi, contribuito dai gruppi stessi, lasciando le banche nazionali all’interno dei sistemi di assicurazione dei depositi esistenti.

Superare la frammentazione del Mercato unico dei beni e dei servizi eliminando gli ostacoli all’innovazione e alla crescita delle imprese

[Si vedano i capitoli sull’innovazione, l’energia, le tecnologie pulite, le tecnologie digitali e avanzate e le competenze].

Impiegare il bilancio dell’UE in modo più efficace

- Rifocalizzare i finanziamenti dell’UE sulle priorità strategiche: Le risorse finanziarie dell’UE dovrebbero essere riorientate su progetti e obiettivi strategici concordati congiuntamente, in cui l’UE apporta il massimo valore aggiunto. Nel prossimo bilancio dell’UE, un “pilastro della competitività” indirizzerebbe i finanziamenti dell’UE verso i beni pubblici dell’UE e i progetti industriali multinazionali, come definito nel Quadro di coordinamento della competitività [si veda il capitolo sulla governance]. Dovrebbero essere istituiti sistemi di finanziamento dedicati per colmare il divario di investimenti per le imprese tecnologiche strategiche e critiche in fase di crescita nell’UE, nonché per le capacità produttive in alcuni casi (ad esempio la tecnologia pulita). Il sostegno dovrebbe concentrarsi sui settori strategici individuati nella presente relazione, tra cui semiconduttori, reti, spazio, ecc.

- Semplificare e razionalizzare per aumentare di scala: La semplificazione e la razionalizzazione della struttura del bilancio dell’UE, nonché delle norme che ne regolano la spesa, dovrebbero consentire al bilancio dell’UE di raggiungere una portata sufficiente per sostenere progetti strategici e facilitare l’accesso dei beneficiari. Azioni per il raggiungimento della semplificazione:

- Raggruppare e ridurre sostanzialmente il numero di tutti i programmi di finanziamento per diminuire la duplicazione e la frammentazione;

- Aumentare la flessibilità del bilancio dell’UE per riallocare le risorse tra i programmi e all’interno di essi e i potenziali beneficiari per rispondere all’evoluzione delle esigenze politiche;

- Armonizzare le regole e i requisiti orizzontali (ad esempio, i requisiti ambientali) tra i programmi di finanziamento e gli strumenti finanziari dell’UE per ridurre l’onere amministrativo per i beneficiari;

- Stabilire un unico punto di contatto per i promotori di progetti e ridurre i tempi di attesa per ricevere i finanziamenti o il sostegno dell’UE.

- Aumentare l’effetto leva del bilancio UE: I programmi finanziati dall’UE dovrebbero sostenere, su scala molto più ampia, la mobilitazione degli investimenti privati nei settori strategici dell’economia. Azioni per sfruttare meglio le risorse del bilancio UE:

- Aumentare sostanzialmente l’uso delle garanzie, in particolare dei prestiti, degli strumenti di combinazione e di altri tipi di strumenti finanziari a sostegno dei settori strategici dell’economia nell’ambito delle priorità politiche sostenute dal bilancio dell’UE;

- Aumentare l’entità della garanzia dell’UE per il programma InvestEU con l’obiettivo di ampliare la portata degli strumenti finanziari esistenti dei Partner esecutivi e di mobilitare maggiori volumi di investimenti nei settori strategici dell’UE.

- Investimenti a più alto rischio e a maggiore scalabilità, finanziati attraverso il programma InvestEU e un’apposita sezione del Gruppo BEI dedicata al capitale. Il programma InvestEU dovrebbe combinare strumenti non finanziati e una componente finanziata. La politica di finanziamento del Gruppo BEI dovrebbe essere in parte riorientata in modo da fornire un maggiore sostegno ai seguenti settori: (ii) investimenti a più alto rischio, soprattutto in aziende innovative; (ii) scalabilità di aziende strategiche dell’UE; (iii) progetti di transizione a lungo termine che non possono ottenere finanziamenti dal settore privato. A tal fine:

- Consentire al Gruppo BEI di assumere un numero maggiore di progetti ad alto rischio, concentrandosi su progetti innovativi, start-up e scale-up, utilizzando maggiormente la potenza finanziaria del Gruppo BEI;

- Istituire all’interno della BEI un braccio dedicato al capitale azionario, interamente finanziato, per sostenere gli investimenti in capitale e quasi capitale di società e fondi, anche attraverso il capitale di rischio e il debito di rischio.

- Aumentare il coordinamento tra le Banche di promozione nazionale con l’obiettivo di concentrare i finanziamenti a sostegno di investimenti innovativi e strategici.

- Dedicare una quota maggiore di investimenti da parte delle NPB a progetti e aziende innovative e a più alto rischio nei nuovi settori emergenti e strategici dell’economia, come discusso nella presente relazione;

- Migliorare il coordinamento tra le NPB per sviluppare pratiche comuni e programmi di investimento comuni incentrati su progetti innovativi e strategici;

- Garantire che le offerte di prodotti, anche nell’ambito di InvestEU, siano complementari e coordinate e che la strategia di investimento delle NPB rimanga in linea con le priorità dell’UE e amplifichi gli sforzi compiuti a livello europeo.

- Insieme alle riforme di cui sopra, gli Stati membri potrebbero considerare di aumentare le risorse a disposizione della Commissione rinviando il rimborso del NGEU per finanziare una serie di programmi incentrati sull’innovazione e sull’aumento della produttività.

Emissione di un asset comune sicuro per finanziare progetti di investimento congiunti

Se vi sono le condizioni politiche e istituzionali descritte in precedenza l’UE dovrebbe continuare a emettere strumenti di debito comuni sulla base del modello del NGEU per finanziare progetti di investimento congiunti che aumenteranno la competitività e la sicurezza comunitarie. Poiché molti di questi progetti sono a più lungo termine per loro stessa natura, come il finanziamento di R&I e degli appalti per la difesa, l’emissione comune dovrebbe produrre nel tempo un mercato delle obbligazioni dell’UE più profondo e liquido, consentendogli di sostenere progressivamente l’integrazione dei mercati dei capitali europei.

Tabella delle Abbreviazioni

ANC Autorità nazionale competente BCE Banca centrale europea BEI Banca europea per gli investimenti CCP Piattaforma di controparte centrale CSD Depositario centrale di titoli CTP Fornitore di un sistema consolidato di pubblicazione ESAP Punto di accesso unico europeo ESMA Autorità europea degli strumenti finanziari e dei mercati FMI Fondo monetario internazionale GSE Impresa sponsorizzata dallo Stato MiFIR Regolamento sui mercati degli strumenti finanziari NGEU NextGenerationEU NPB Banca di promozione nazionale PTF Produttività totale dei fattori QFP Quadro finanziario pluriennale SEC Securities and Exchange Commission UMC Unione dei mercati dei capitali

Note bibliografiche

- Da sostituire con: Black, B. S., & Gilson, R. J., Venture capital and the structure of capital markets: banks versus stock markets, Journal of financial economics, Vol. 47, No. 3, 1998, pp. 243-277, https:// sciencedirect.com/science/article/pii/S0304405X97000457.

- Commissione europea, Study on the costs of compliance for the financial sector – Final report, 2020, https://op.europa.eu/en/publication-detail/-/ publication/4b62e682-4e0f-11eb-b59f-01aa75ed71a1.

- Angeloni, I., The next goal: euro area banking integration, 2024, https://www.bruegel.org/blog-post/ next-goal-euro-area-banking-integration.

- BCE, A Kantian shift for the capital markets union – Speech by Christine Lagarde, President of the ECB, at the European Banking Congress, 2023, https://www.ecb.europa.eu/press/ key/date/2023/html/ecb.sp231117~7d3f2a51f0.en.html.

- Burgert, M., Roeger, W., Varga, J., in ‘t Veld, J., & Vogel, L., A Global Economy Version of QUEST: Simulation Properties, European Economy Discussion Papers 126, Commissione europea, 2020, https://economy-finance.ec.europa.eu/publications/ global-economy-version-quest-simulation-properties_en.

- Andrle, M., Blagrave, P., Espaillat, P., Honjo, K., Hunt, B., Kortelainen, M., Lalonde, R., Laxton, D., Mavroeidi, E., Muir, D. V., Mursula, S.,& Snudden, S., The Flexible System of Global Models—FSGM, IMF Working Paper 15/64, International Monetary Fund, 2015, https://www.imf.org/en/Publications/WP/Issues/2016/12/31/ The-Flexible-System-of-Global-Models-FSGM-42828.

- Foucault, T., Pagano, M., & Röell, A., Market Liquidity: Theory, Evidence, and Policy, Oxford University Press, 2023, https://global. com/academic/product/market-liquidity-9780190861759.