Politiche settoriali

Il punto di partenza

L’industria automobilistica è tradizionalmente uno dei motori industriali europei. Tuttavia, il settore sta subendo una rapida e profonda trasformazione con uno spostamento della domanda verso i mercati terzi, la mobilità verde e le “auto software-defined”. Di conseguenza è stata erosa la tradizionale leadership dell’UE nell’industria automobilistica. La catena di approvvigionamento automobilistico nell’UE soffre attualmente di divari competitivi, sia in termini di costi che di tecnologia.

Il contributo economico dell’industria automobilistica

L’industria automobilistica è un segmento strutturalmente importante dell’economia dell’UE [nota 1]. Rappresenta un datore di lavoro importante, che fornisce direttamente e indirettamente (industria a valle) posti di lavoro a 13,8 milioni di europei, pari al 6,1% dell’occupazione totale dell’UE. Nella produzione di autoveicoli lavorano direttamente 2,6 milioni di persone lavorano direttamente, pari all’8,5% dell’occupazione produttiva dell’UE. L’industria automobilistica contribuisce all’8% del valore aggiunto manifatturiero europeo e ha un’eccedenza di 117 miliardi di euro negli scambi commerciali (extra-UE), che corrisponde a circa un quinto del valore della produzione automobilistica.

NOTA 1. Informazioni basate su Eurostat (Statistiche strutturali delle imprese, ComExt) per l’aggregato a 2 cifre C29 (Fabbricazione di autoveicoli, rimorchi e semirimorchi), che comprende C29.1 (Fabbricazione di autoveicoli), C29.2 (Fabbricazione di carrozzerie per autoveicoli; fabbricazione di rimorchi e semirimorchi) e C29.3 (Fabbricazione di parti e accessori per autoveicoli).

L’UE rimane un esportatore netto di veicoli, sia in termini di valore di scambi netti che di numero di veicoli, ed è anche un esportatore netto di parti di automobili. Circa il 75-80% del valore dei veicoli proviene tradizionalmente dai fornitori di parti di automobili.

Il settore automobilistico ha importanti collegamenti a monte e a valle. Il settore è un’importante fonte di domanda di input da parte delle industrie a monte, come metalli, prodotti chimici, plastica e tessile, e genera domanda nei settori a valle, tra cui TIC, riparazioni e servizi di mobilità.

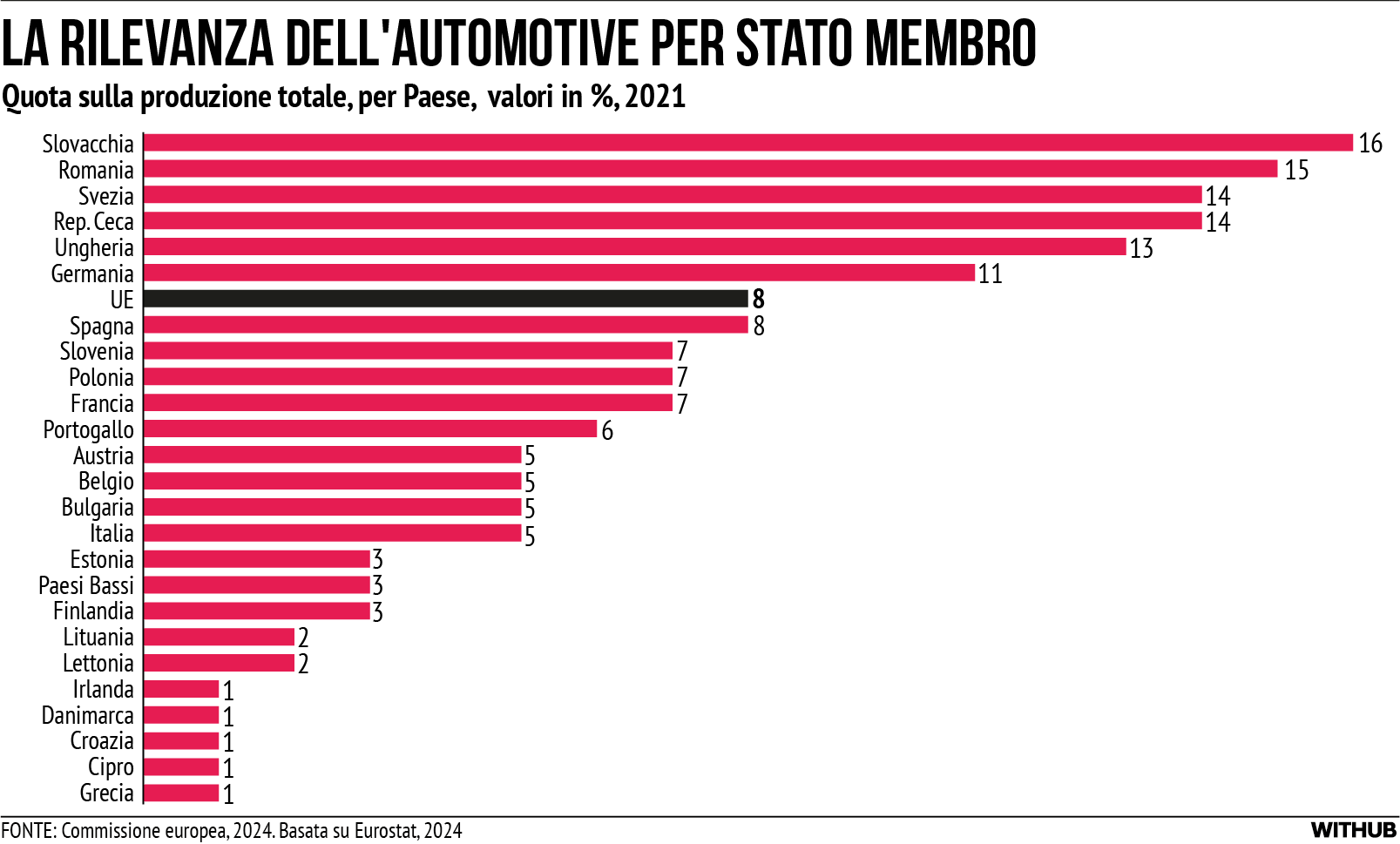

L’importanza economica del settore automobilistico varia significativamente tra le regioni e gli Stati membri dell’UE. Il settore automobilistico rappresenta solo lo 0,5% del totale della produzione a Cipro e in Grecia, all’estremità inferiore della scala, e il 16% in Slovacchia, all’estremità superiore [cfr. Figura 1] [nota 2].

NOTA 2. Per un’ulteriore ripartizione (regionale), si veda: Hindriks, I., Hogetoorn, M., Rodrigues, M., Zani, R., Kaczmarzyk, I., Ravera, D., Gelibolyan, K., State of play and future challenges of automotive regions, European Committee of the Regions, 2024.

L’industria automobilistica dell’UE ricopre storicamente una posizione privilegiata a livello internazionale e può contare su molte aree di eccellenza. Quattro delle dieci aziende automobilistiche più grandi al mondo in termini di fatturato hanno la propria sede nell’UEii. Il settore esemplifica bene i vantaggi derivanti dal mercato unico dell’UE, data la presenza di catene di approvvigionamento europee altamente integrate. Ad esempio, circa il 22% del valore aggiunto nella produzione di autovetture “di produzione francese” si basa su fattori produttivi generati in altri Stati membri dell’UE, mentre in Germania questa percentuale è pari al 14% [iii].

Il settore automobilistico è leader in termini di innovazione in Europa. L’industria automobilistica europea è ad alta intensità di ricerca e sviluppo. Più precisamente, la spesa per la R&S ammonta a circa il 15% del valore aggiunto lordo dell’industria (qualificandola come “manifattura avanzata”). Con un budget di 59 miliardi di euro per la R&S (2021), rappresenta un terzo degli investimenti europei in R&S delle imprese.

Un settore in profonda trasformazione

Il settore automobilistico sta subendo la più grande trasformazione strutturale da oltre un secolo a questa parte. La sua trasformazione combina un’evoluzione dell’impronta geografica dell’industria, la formazione e la convergenza di molteplici catene del valore (tra cui quelle dei veicoli elettrici, del digitale, della mobilità e dell’economia circolare) che differiscono sostanzialmente dalla produzione e dal ciclo di vita dei veicoli tradizionali con motore a combustione interna (MCI) [iv].

Uno spostamento della domanda verso i mercati terzi, in linea con lo spostamento della geografia dell’attività economica globale e la crescita dei redditi pro-capite nelle economie emergenti. La domanda di automobili è in aumento in varie regioni del mondo, in particolare in Cina, ma è meno dinamica nell’UE, dove il mercato è più maturo e le alternative di trasporto pubblico sono generalmente più sviluppate. Poiché i veicoli tendono a essere prodotti vicino ai mercati dei clienti (comprese le reti regionali di fornitori di componenti) al fine di evitare barriere commerciali e normative, beneficiare di costi di trasporto più bassi e collegarsi al mercato post-vendita, lo spostamento della geografia della domanda globale lontano dall’Europa smorza l’impatto positivo della domanda mondiale sulla produzione nell’UE in termini di valore aggiunto e occupazione [v].

L’ascesa dei veicoli elettrici (EV). I mercati di MCI si sono ridotti, mentre i mercati di EV, che comprendono i veicoli elettrici a batteria (BEV) e i veicoli elettrici ibridi ricaricabili (PHEV), hanno registrato una forte crescita negli ultimi anni. A livello globale, la quota di mercato dei veicoli elettrici nelle vendite di automobili nuove è aumentata dal 14% del 2022 al 18% del 2023 e si prevede un’ulteriore espansione al 30% nel 2026 [vi]. Nel 2023, i veicoli elettrici hanno rappresentato il 22,3% delle immatricolazioni di automobili nuove in Europa (14,6% BEV, 7,7% PHEV) [vii]. La transizione della produzione automobilistica verso i veicoli elettrici comporta un cambiamento di vasta portata in termini di tecnologia, processi produttivi, domanda di competenze e fattori di produzione necessari alle case automobilistiche e alle reti di fornitori. Si rende necessario un importante riorientamento dell’industria, che comprenda la riqualificazione dei lavoratori e reti di fornitori più snelle, nonché lo sviluppo di infrastrutture di ricarica. L’elettromobilità elimina le emissioni non solo di CO2 ma anche di altri gas di scarico (NOx, particolato atmosferico) e il rumore, migliorando la qualità dell’aria, in particolare negli agglomerati urbani [nota 3].

NOTA 3. Anche le emissioni di particelle dovute all’usura dei freni sono ridotte nei veicoli elettrici grazie alla frenata rigenerativa, mentre le prestazioni delle emissioni in termini di usura degli pneumatici e del manto stradale dipendono dal peso del veicolo. Il Regolamento Euro 7 sulle emissioni dei veicoli (adottato nella primavera del 2024 e con le nuove norme in vigore dal 2026-27 per gli LDV e dal 2028-29 per gli HDV) include, per la prima volta, le emissioni diverse da quelle dallo scarico (microplastiche dagli pneumatici e particelle dai freni) e include requisiti minimi per la durata delle batterie nei veicoli elettrici e ibridi.

Integrazione con la catena del valore digitale. Mentre l’industria automobilistica è stata tradizionalmente un’industria meccanica “hardware-based”, il valore dei veicoli si trova sempre di più nel software. Secondo le stime, nel 2030 elettronica e software potrebbero rappresentare fino al 50% del valore di un’autovettura [viii]. L’intelligenza artificiale (IA) e le tecnologie digitali cambieranno la mobilità automobilistica in termini di veicoli connessi, controlli avanzati per il supporto alla guida e dei veicoli autonomi [si veda il Box sottostante]. La digitalizzazione dei veicoli richiede nuove competenze e infrastrutture nella produzione automobilistica e nei servizi di mobilità.

Integrazione con la catena del valore della mobilità. Ciò include l’emergere di nuovi modelli di business, come il car sharing, nuovi modelli di finanziamento e servizi energetici. La disponibilità di infrastrutture di ricarica e rifornimento per le automobili a basse emissioni è una condizione essenziale per l’adozione e lo sviluppo di un ampio mercato nazionale di veicoli elettrici [si veda anche il capitolo sui trasporti]. La Valutazione d’impatto della Commissione europea per gli obiettivi climatici del 2040 quantifica il fabbisogno complessivo di investimenti per le infrastrutture di ricarica e rifornimento in 15 miliardi di euro all’anno nel periodo 2031-50, sulla base di un’ipotesi di circolazione di circa il 20% di veicoli a zero o basse emissioni entro il 2030 [ix], di cui circa 4 miliardi di euro riguardano i punti di ricarica rapida lungo la Rete transeuropea dei trasporti (TEN-T) in linea con gli obiettivi AFIR (minimi).

Integrazione con la catena del valore dell’economia circolare nel settore automobilistico. Il recupero e il riciclo dei materiali alla fine del ciclo di vita riguarda soprattutto le batterie, estendendosi però anche ad altri componenti (carrozzerie, elettronica e plastica), dove l’UE può attualmente far leva su una posizione di forza in termini di quadro normativo, reti di raccolta e know-how tecnico [si vedano i capitoli sulle materie prime critiche e sulle industrie ad alta intensità energetica per una discussione dei business case per la circolarità per vari materiali].

Box 1. Casi d’uso dell’intelligenza artificiale nell’industria automobilistica.

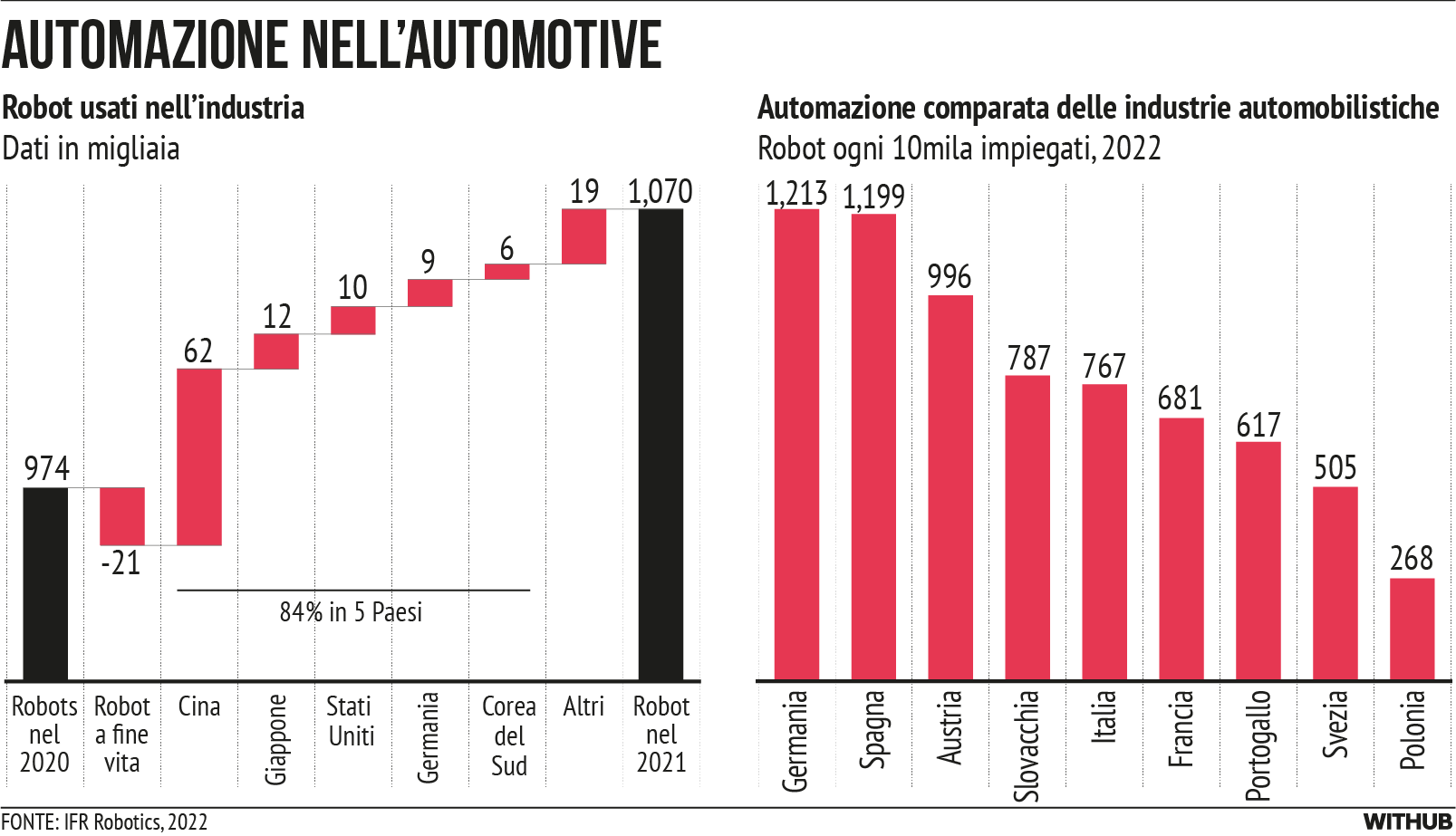

L’industria automobilistica mondiale è stata una delle prime ad adottare le tecnologie di automazione, dalle catene di montaggio ai robot industriali. È una delle industrie più automatizzate (in termini di densità di robot) [nota 4]. L’industria automobilistica è ora un settore che può sfruttare l’innovazione dell’intelligenza artificiale per andare oltre l’automazione precedente e per trasformare profondamente il modo in cui i veicoli vengono progettati, prodotti, gestiti e sottoposti a manutenzione.

- L’intelligenza artificiale può ottimizzare lo sviluppo, la prototipazione e la produzione di automobili e componenti. Gli algoritmi (generativi) basati sull’intelligenza artificiale possono migliorare la progettazione dei veicoli ottimizzando strutture e componenti e migliorando le prestazioni, riducendo al contempo il peso e l’uso di materiali. L’analisi predittiva guidata dall’intelligenza artificiale può aiutare ad anticipare i guasti e a prevedere il deprezzamento dei componenti dell’auto e le esigenze di manutenzione, consentendo un’assistenza proattiva e l’ottimizzazione degli intervalli di manutenzione, riducendo al minimo i tempi di fermo. L’intelligenza artificiale può anche facilitare i test e le omologazioni dei veicoli, anche attraverso la generazione automatica della documentazione. Più in generale, l’IA può migliorare le catene di approvvigionamento automobilistiche prevedendo la domanda, riducendo i tempi di consegna e snellendo le operazioni logistiche, riducendo così i costi (spese generali comprese) e aumentando la qualità per produttori e fornitori. L’IA ha il potenziale per ridurre i guasti alle apparecchiature nelle linee di assemblaggio, ridurre i costi di manutenzione, aumentare l’accuratezza del rilevamento dei problemi di qualità, ridurre le rimanenze, accelerare il time to market della R&S e aumentare la produttività del lavoro [x].

- L’intelligenza artificiale può essere utilizzata per l’assistenza alla guida e le segnalazioni fino a una guida completamente automatizzata. I modelli di apprendimento profondo e le reti neurali consentono ai veicoli di eseguire il monitoraggio della consapevolezza del conducente, il rilevamento e l’evitamento degli oggetti, il mantenimento della corsia e la frenata di emergenza, il riconoscimento della segnaletica stradale, l’adattamento della velocità e il controllo della velocità di crociera, l’assistenza al parcheggio e l’assistenza per l’efficienza energetica e dei consumi. Nelle forme più avanzate utilizzate oggi, i programmi di assistenza prendono il controllo delle vetture per brevi periodi, mentre i conducenti mantengono la possibilità di riprendere il controllo. Tuttavia, l’intelligenza artificiale promette lo sviluppo entro il 2030 di automobili completamente autonome (cioè veicoli che viaggiano autonomamente in ogni circostanza), le quali attualmente esistono solo come prototipi. In questo contesto, i modelli di IA possono contribuire a ridurre l’impatto ambientale della guida massimizzando le prestazioni di motore e batteria, riducendo le emissioni e migliorando l’efficienza dei consumi rispetto ai veicoli convenzionali.

- L’IA facilita la raccolta e l’analisi dei dati per i servizi di post-produzione e la valutazione dei rischi dei conducenti. Ciò include la sicurezza informatica e la protezione dei sistemi informatici legati alle automobili, così come servizi basati sull’IA per assistere gli automobilisti, ad esempio per quanto riguarda l’assicurazione e la liquidazione dei sinistri.

Mentre è in atto la rivoluzione dell’intelligenza artificiale, la maggior parte degli Original Equipment Manufacturer (OEM) ha iniziato con progetti pilota o dimostrazioni di concetto. Sfruttare il potenziale futuro dell’IA comporta ancora molteplici sfide:

- Accesso a dati di qualità per addestrare gli algoritmi. L’attuale guida assistita e la futura guida autonoma richiedono un’ampia gamma di dati sul conducente al fine di valutare le situazioni e migliorare gli interventi dell’IA. Tuttavia, gli incentivi alla condivisione dei dati all’interno del settore sono limitati, per quanto questi siano fondamentali per migliorare la precisione e la qualità dei servizi.

- Quadri giuridici di sostegno. Il grande fabbisogno di dati dell’IA nel settore automobilistico, compresi i dati dei conducenti, solleva questioni relative alla titolarità del trattamento e alla riservatezza dei dati. Inoltre, l’accesso alle strade per i veicoli automatizzati è frammentato. L’omologazione dei veicoli è stata armonizzata nel 2022 all’interno del quadro dell’UE per l’omologazione delle autovetture, ma la regolamentazione per l’accesso alle strade rimane di competenza nazionale. L’accesso alle strade per le automobili altamente o completamente automatizzate è consentito solo in alcuni Stati membri a condizioni molto limitate in termini di aree autorizzate e numero di veicoli. La legislazione varia da uno Stato membro all’altro anche per quanto riguarda la responsabilità legale (del “conducente” o del produttore) e la copertura assicurativa in caso di danni. Proprio come nell’UE, anche negli Stati Uniti l’accesso alle strade è di competenza dello Stato e la legislazione è frammentata all’interno del Paese. La Cina ha recentemente adattato una propria legislazione per consentire l’impiego di veicoli automatizzati nel trasporto pubblico, tuttavia richiede sempre un autista di riserva che sia in grado di intervenire.

- R&S orientata al mercato per favorire un’innovazione dirompente e accelerare l’adozione dell’IA. È necessario sostenere un’innovazione dirompente nonché le nuove applicazioni hardware per il settore automobilistico create da start-up e gruppi di ricerca. Ad esempio, lo sviluppo potrebbe essere sostenuto da partenariati pubblico-privati che riuniscano insieme attori pubblici e OEM con aziende dell’UE attive nel campo dell’IA. I casi d’uso e le applicazioni chiave che massimizzano il valore aggiunto e l’impatto socioeconomico nell’UE potrebbero essere al centro di questo modello di collaborazione.

NOTA 4. Secondo i dati della Fondazione internazionale di robotica (IFR), c’erano quasi 3.000 robot ogni 10.000 lavoratori dell’industria automobilistica in Corea del Sud rispetto a circa 1.500 in Germania e negli Stati Uniti nel 2021. 142

L’erosione della posizione competitiva dell’UE

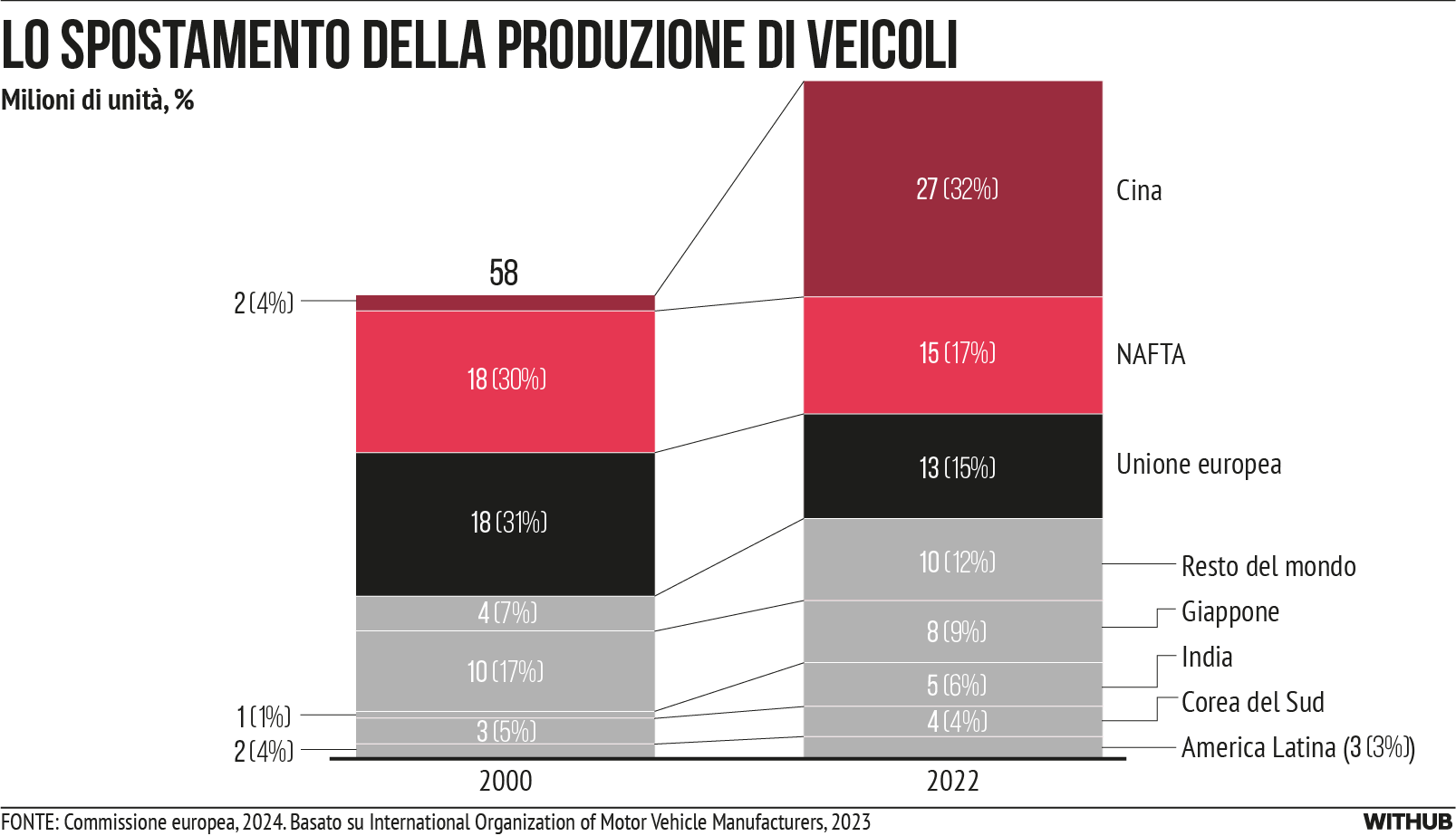

All’interno di questo contesto di rapida evoluzione della domanda e di riconfigurazione della catena del valore, la posizione dell’UE nel settore mostra già segni di erosione della competitività. Il numero di veicoli prodotti nell’UE è diminuito negli ultimi due decenni [cfr. Figura 2], a fronte di una rapida crescita del numero di veicoli prodotti in Cina. Dopo aver tenuto conto dell’aumento della qualità e del valore delle automobili, anche la produzione automobilistica dell’UE a prezzi costanti è diminuita nel 2019 e durante la pandemia COVID-19, e non ha ancora recuperato i livelli precedenti [xi]. Le esportazioni di veicoli dell’UE in termini unitari sono scese da 7,45 milioni di veicoli venduti all’estero nel 2017 a 6,26 milioni nel 2022, registrando un calo del 16% [xii].

Contemporaneamente all’indebolimento della produzione di veicoli nell’UE si è riscontrato un notevole aumento delle importazioni di veicoli dalla Cina. La Cina è ora la principale fonte di importazione di automobili nell’UE in termini di numero di veicoli (quintuplicato da 114.000 veicoli nel 2017 a 561.000 nel 2022). Nel 2022, la Cina ha rappresentato il 14% dei veicoli importati nell’UE, diventando così il principale fornitore extraeuropeo [xiii]. In particolare, l’UE è in ritardo nel settore dei “veicoli di nuova energia” (BEV e PHEV), che crescono rapidamente. I marchi europei hanno rappresentato solo il 6% delle vendite di BEV in Cina nel 2022 (rispetto al 25% delle vendite di veicoli MCI). Al contrario, l’Europa sta lasciando spazio in questo settore del mercato. I marchi cinesi hanno rappresentato quasi il 4% delle vendite di BEV nell’UE nel 2022, rispetto allo 0,4% di tre anni prima [xiv]. Inoltre, la quota di mercato in Europa delle case automobilistiche cinesi per i veicoli elettrici (BEV e PHEV) è passata dal 5% nel 2015 a quasi il 15% nel 2023. Per contro, la quota delle case automobilistiche europee nel mercato europeo dei veicoli elettrici (nuove immatricolazioni) è scesa dall’80% al 60% nello stesso periodo [xv].

La produzione automobilistica nell’UE soffre di costi più elevati, ritardi nelle capacità tecnologiche, dipendenza crescente ed erosione del valore del marchio. Secondo le stime, i costi complessivi di produzione dei veicoli nell’UE sono superiori di circa il 30% rispetto alla Cina, con differenze significative nei costi di trasformazione tra i diversi Stati membri dell’UE. In termini di tecnologia, gli OEM cinesi sono una generazione avanti rispetto agli europei praticamente in tutti i settori, comprese le prestazioni dei veicoli elettrici (come autonomia, tempi di ricarica e infrastrutture di ricarica), i software (veicoli software-defined, guida autonoma di livello 2+, 3 e 4), l’esperienza dell’utente (come le migliori interfacce uomo-macchina e i migliori sistemi di navigazione) e i tempi di sviluppo (ad esempio da 1,5 a 2 anni, rispetto ai 3-5 anni in Europa). Come discusso nel capitolo sulle materie prime critiche, si stima che, in assenza di interventi, entro il 2030 solo una quota minima del fabbisogno europeo di materie prime sarà coperta da progetti in Europa. La Cina, al contrario, controllerà la maggior parte della catena del valore a monte (tra cui oltre il 90% della capacità di raffinazione del litio attuale e oltre il 70% della fornitura di celle per batterie agli ioni di litio). I veicoli elettrici innovativi, infine, hanno anche eroso il valore del marchio e la fedeltà dei clienti nei confronti delle aziende dell’UE, come indicato dal calo della quota di mercato dei produttori europei.

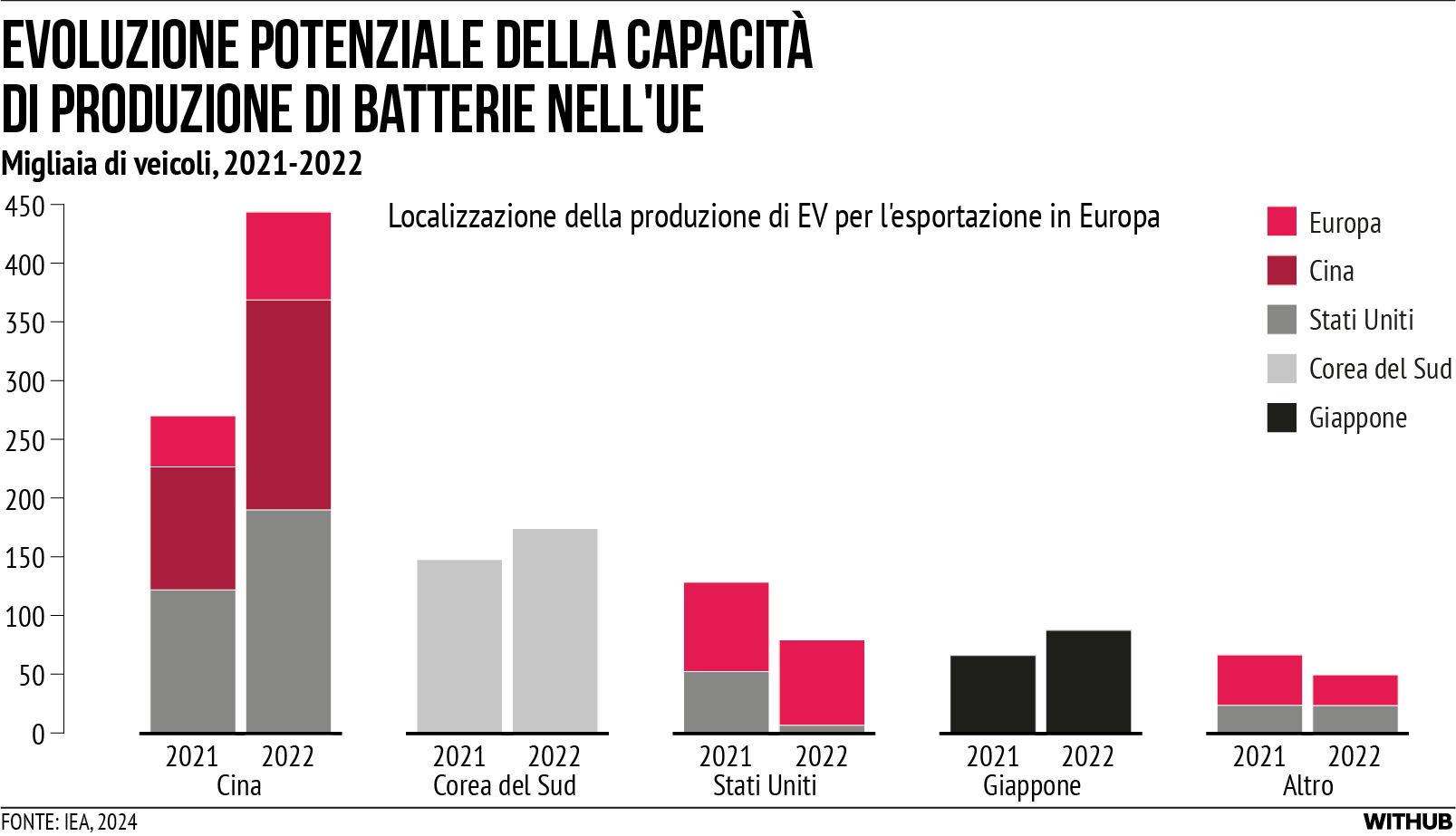

Nel contesto di queste sfide di trasformazione e della rimodulazione della domanda globale, i produttori dell’UE hanno subito cambiamenti a livello aziendale. Ciò include la suddivisione delle operazioni transfrontaliere (differenziazione tra sede centrale, produzione e vendita) che consente alle imprese di operare vicino ai rispettivi mercati dei clienti e di sfruttare i vantaggi specifici del luogo. La maggior parte delle esportazioni di veicoli elettrici dalla Cina verso l’UE nel 2021-22, ad esempio, riguarda marchi con sede nell’UE o negli Stati Uniti [nota5] [cfr. Figura 3]. Allo stesso tempo, è aumentata la proprietà straniera del capitale dei marchi europei (ad esempio, gli investimenti cinesi in Volvo, MG).

NOTA 5. Questo schema si è mantenuto anche nel 2023, sebbene la quota dei marchi di proprietà cinese nelle importazioni UE dalla Cina sia aumentata ulteriormente. Cfr.: Rhodium Group, Ain’t no duty high enough, 2024.

Oltre agli OEM, la transizione dai veicoli MCI ai veicoli elettrici, e in particolare ai BEV, ha implicazioni di vasta portata anche per la rete dei fornitori di componenti per auto. I veicoli MCI tradizionali sono meccanicamente più complessi, in particolare per quanto riguarda i componenti meccanici del gruppo propulsore, e i fornitori di parti per automobili altamente specializzati in questo ambiente hanno fornito in passato prodotti ampiamente complementari. I gruppi propulsori dei BEV, invece, sono più compatti e più facili da produrre e i fornitori sono quindi sempre più in competizione in questo settore per fornire agli OEM componenti simili. L’aumento della concorrenza tra i fornitori minaccia la loro esistenza. La concorrenza nel mercato dei fornitori è rafforzata dall’ingresso di nuovi operatori esterni all’industria (ad esempio, produttori di motori elettrici, elettronica, software e batterie) e dall’insourcing da parte degli OEM della produzione di parti di automobili per mantenere il proprio personale, data la riduzione della domanda di posti di lavoro nella manifattura classica (operai metallici e macchinari) nella produzione di BEV [xvi]. Analogamente, l’aumento del software e dei veicoli basati sui dati potrebbe influire sulla capacità dei fornitori di componenti per auto di competere con i produttori OEM nel mercato post-vendita (manutenzione e altri servizi).

Nelle aree in cui la transizione dalle auto MCI ai BEV modifica radicalmente la domanda di componenti per auto (in particolare motore o gruppo propulsore), i siti produttivi esistenti possono essere chiusi e ricostruiti in diversi luoghi a seconda dei relativi costi di investimento e di produzione, invece di convertire gli impianti esistenti. Dal punto di vista della concorrenza globale, molti produttori europei di componenti per auto sono stati leader mondiali nei propri segmenti di mercato, ma gli OEM cinesi stanno recuperando terreno e producono veicoli utilizzando una quantità minore di contenuti provenienti dai fornitori europei di componenti per auto [xvii].

Le cause dell’emergente divario di competitività dell’UE

La perdita di competitività dell’UE nel settore automobilistico è determinata da molteplici fattori. Le politiche climatiche dell’UE stabiliscono obiettivi ambiziosi per il trasporto su strada a basse emissioni di carbonio (soprattutto veicoli elettrici) e per la produzione di veicoli MCI meno inquinanti. Tuttavia, la catena di approvvigionamento dell’UE sta impiegando del tempo per adattarsi. Allo stesso tempo, la Cina si è mossa più velocemente e su scala più ampia e coordinata lungo l’intera catena del valore dei veicoli elettrici e può ora godere di costi più bassi (know-how, economie di scala, costi del lavoro inferiori) e di un vantaggio tecnologico. A differenza dell’UE, gli Stati Uniti hanno reagito con ampi stimoli (IRA) combinati a barriere commerciali per rispondere all’aumento dell’offerta globale di veicoli elettrici cinesi.

La politica climatica dell’UE richiede al settore automobilistico obiettivi ambiziosi in termini di riduzione delle emissioni di gas serra nel trasporto stradale. Questi obiettivi hanno dato il via al passaggio a zero emissioni di CO2 per le nuove immatricolazioni di veicoli leggeri (auto e furgoni) entro il 2035. Inoltre, introducono un obiettivo di riduzione delle emissioni di CO2, per i veicoli di nuova immatricolazione, del 65% entro il 2035 e del 90% entro il 2040 rispetto ai valori del 2019. Allo stesso tempo, sono state introdotte norme più severe per produrre veicoli MCI meno inquinanti, tra cui le norme Euro che comportano una riduzione delle emissioni di gas di scarico e di particelle. Inoltre, le autorità nazionali o locali degli Stati membri hanno stabilito limiti di emissione dei veicoli per l’accesso urbano (Regolamentazione che disciplina l’accesso alle aree urbane). A partire dal 2027, il trasporto su strada sarà integrato nel Sistema di scambio delle quote di emissione dell’UE (ETS 2), includendo le emissioni dei carburanti per il trasporto. I costi di mobilità dei veicoli MCI aumenteranno di conseguenza, rafforzando gli incentivi per l’adozione di auto a basse emissioni, in particolare i BEV.

Nell’ultimo decennio si sono sovrapposti diversi atti legislativi e se ne prevedono altri negli anni a venire verso il 2030. La legislazione non è sempre stata pienamente coerente. Alcuni esempi: i) il CBAM esclude le emissioni Scope 3 (emissioni indirette incorporate negli input di produzione e non sotto il controllo diretto dell’azienda), mentre la Direttiva relativa alla rendicontazione societaria di sostenibilità (Corporate Sustainability Reporting Directive – CSRD) le include. Questa differenza nei criteri e nei processi di esame dell’impatto sul carbonio implica che lo stesso materiale importato può avere diverse emissioni di CO2 diverse nell’ambito dei due regimi, con costi aggiuntivi di monitoraggio e rendicontazione, ed evidenzia una certa arbitrarietà nella valutazione dell’impronta di carbonio; ii) un altro esempio è rappresentato dagli obblighi (paralleli) di rendicontazione previsti dalla CSRD, che si riferiscono all’impronta di emissioni di gas serra delle imprese, in contrapposizione agli obblighi di comunicazione previsti dal Regolamento sulle batterie, che si riferiscono all’impronta di emissioni di gas serra delle batterie in relazione all’energia che forniscono durante il ciclo di vita, sollevando la questione del criterio appropriato per valutare le prestazioni ambientali di un produttore di batterie. Inoltre, non sempre la legislazione è stata valutata correttamente con il contributo di tutte le parti interessate (ad esempio, la valutazione d’impatto dell’Euro 7 è stata inizialmente condivisa e successivamente contestata dall’industria). La nuova legislazione è stata avviata da diversi servizi della Commissione (ad esempio, DG GROW, TRADE, CLIMA, ENV e FISMA) senza che vi sia una fonte unica di scambio che valuti i tempi di attuazione e l’impatto sul settore.

La legislazione europea sulle emissioni non è riuscita finora a ridurre le emissioni di CO2 del trasporto stradale. Nonostante la riduzione del 90% degli inquinanti per autovettura dalle norme di emissione Euro 1 a Euro 6, le emissioni di CO2 del trasporto stradale (autovetture) sono aumentate di oltre il 20% tra il 1990 e il 2019 [xviii]. Ciò è dovuto all’aumento del numero di autovetture immatricolate e al fatto che queste sono diventate in media più grandi e più pesanti (60% in più dal 1990) [xix]. Si è registrato un calo della media delle emissioni di CO2 (per km) delle autovetture di nuova immatricolazione negli ultimi anni, il quale è tuttavia legato all’aumento delle immatricolazioni di veicoli elettrici [xx].

Il principio di neutralità tecnologica, un principio guida della legislazione europea, non è sempre stato applicato nel settore automobilistico. Con l’ultima revisione della legislazione che stabilisce le emissioni di CO2 per i veicoli, basata su un approccio “dal serbatoio alla ruota”, l’UE ha creato un quadro di riferimento per la rapida penetrazione sul mercato dei veicoli a emissioni zero (ZEV), in particolare dei BEV. La CO2 dei veicoli leggeri e dei veicoli pesanti regolano le emissioni dallo scarico del veicolo. L’ambizioso obiettivo di azzerare le emissioni di gas dallo scarico entro il 2035 porterà ad un’eliminazione graduale di fatto di nuove immatricolazioni di veicoli leggeri con motore a combustione interna (MCI) [nota 6]. La legislazione include anche l’invito alla Commissione a presentare una proposta che consenta l’immatricolazione di veicoli alimentati carburanti neutri dal punto di vista delle emissioni di CO2 dopo il 2035. I combustibili alternativi neutri dal punto di vista del carbonio si baserebbero su una valutazione delle emissioni nette o del ciclo di vita [si veda il Box sui combustibili alternativi] [nota 7]. Le relative norme al di fuori dell’UE variano da un Paese all’altro. Negli Stati Uniti, ad esempio, gli obiettivi sono più vari o più blandi (non esiste una normativa nazionale, ma nove Stati prevedono di vietare la vendita di auto MCI a partire dal 2035) [xxi]. A seguito delle ulteriori disposizioni della legislazione sulle emissioni di CO2 per i veicoli leggeri, la Commissione europea sta anche lavorando a una metodologia (entro il 2025) per i costruttori che desiderano comunicare volontariamente i dati sulle emissioni di CO2 durante l’intero ciclo di vita delle auto e dei furgoni venduti sul mercato dell’UE. L’impronta di carbonio dei veicoli elettrici (emissioni associate alla produzione del veicolo e dei suoi componenti) è generalmente più elevata di quella dei veicoli MCI nella fase di produzione, per via dell’intensità energetica e dell’impronta di carbonio nella produzione delle batterie con le tecnologie attuali (compresa l’estrazione e la lavorazione delle materie prime) [xxii], [nota 8].

NOTA 6. Una valutazione complessiva delle emissioni dei veicoli elettrici dovrebbe anche considerare l’intensità delle emissioni della generazione di elettricità a margine. Cfr.: Rapson, D., Bushnell, J., ‘The Limits and Costs of Full Electrification’, Review of Environmental Economics and Policy, Vol. 18, No. 1, 2024, pp. 26-44. Rapson, D., Muehlegger, E., ‘The Economics of Electric Vehicles‘, Review of Environmental Economics and Policy, Vol. 17, No. 2, 2023, pp. 274-294, sottolineano che il sussidio ottimale per i BEV dalla prospettiva delle esternalità delle emissioni dipenderebbe dall’intensità delle emissioni per la produzione di elettricità.

NOTA 7. I carburanti neutri dal punto di vista delle emissioni di CO2 potrebbero emettere dallo scarico quantità di CO2 precedentemente assorbita durante la produzione del carburante. Sui limiti dei carburanti alternativi e sull’importanza dell’innovazione futura, si veda anche la discussione in: Rapson, D., Muehlegger, E., ‘Global transportation decarbonisation‘, Journal of Economic Perspectives, Vol. 37, No. 3, 2023, pp. 163-188.

NOTA 8. Il miglioramento della circolarità (riciclo) nella produzione delle batterie, di conseguenza, ha il potenziale per ridurre in modo sostanziale l’impronta di emissioni della produzione di veicoli elettrici. Cfr.: Linder, M., Nauclér, T., Nekovar, S., Pfeiffer, A. and Vekić, N., The race to decarbonize electric-vehicle batteries, McKinsey & Company, 2023.

Box 2. Il potenziale dei carburanti alternativi

L’UE definisce i “carburanti alternativi” come combustibili o fonti di energia che servono (almeno in parte) a sostituire le fonti di petrolio fossile nell’approvvigionamento energetico dei trasporti e che hanno il potenziale per contribuire alla decarbonizzazione e migliorare le prestazioni ambientali del settore dei trasporti.

I veicoli elettrici a batteria (BEV) costituiscono la tecnologia dominante per la decarbonizzazione e sono generalmente considerati il futuro del trasporto su strada nell’ambito dell’obiettivo di zero emissioni nette, soprattutto dal punto di vista della prospettiva dal serbatoio alla ruota. Tuttavia, altre alternative alla benzina e al diesel sono disponibili per specifici segmenti della flotta (veicoli pesanti, servizi e infrastrutture critiche, regioni con infrastrutture di ricarica dei veicoli elettrici poco sviluppate) o per ridurre le emissioni di carbonio nel trasporto su strada per la flotta esistente di veicoli MCI.

In base alla loro consistenza, i carburanti alternativi possono essere suddivisi in carburanti liquidi e gas (liquefatti). I vari combustibili variano in base al relativo potenziale di riduzione delle emissioni di gas a effetto serra, alla loro efficienza energetica (energia rilasciata durante la combustione rispetto all’energia necessaria per la produzione del carburante) e ai loro requisiti tecnici e infrastrutturali [xxiii].

Carburanti liquidi: biodiesel, diesel rinnovabile, etanolo ed elettrocarburanti

- Il biodiesel è un carburante rinnovabile non idrocarburico prodotto da oli vegetali o grassi animali che riduce le emissioni di gas a effetto serra nel ciclo di vita, in quanto la CO2 derivante dalla combustione è (in parte) compensata dalla CO2 assorbita dalla coltivazione delle materie prime utilizzate per la sua produzione. Il biodiesel viene miscelato con il gasolio per essere utilizzato nei veicoli diesel e si basa sulla stessa infrastruttura per la distribuzione.

- Il diesel rinnovabile (“diesel sintetico”) è un carburante ricavato da grassi e oli (biomassa), ma viene lavorato in modo da essere chimicamente uguale al gasolio da petrolio, con una riduzione delle emissioni di CO2 e NOx. Può essere utilizzato come carburante sostitutivo o in miscela con qualsiasi quantità di gasolio da petrolio (da utilizzare nelle auto diesel standard). Il diesel rinnovabile è pienamente compatibile con l’infrastruttura di distribuzione del gasolio da petrolio.

- L’etanolo può essere prodotto come carburante rinnovabile da diverse materie prime (ad esempio, mais e cellulosa). Dal punto di vista del ciclo di vita delle emissioni, le emissioni di CO2 rilasciate dalla combustione di etanolo vengono compensate (in parte, a seconda della coltura) da CO2 catturata dalla coltivazione delle materie prime. Le miscele a basso livello (fino al 10% di etanolo e resto di benzina) possono essere utilizzate in qualsiasi veicolo a benzina convenzionale con la stessa infrastruttura di distribuzione. Concentrazioni più elevate di etanolo nel carburante richiedono veicoli a carburante flessibile, con qualche possibilità di adeguamento.

- Gli elettrocarburanti (o “carburanti sintetici”) sono idrocarburi prodotti a partire da idrogeno e CO2. La CO2 può essere ricavata dalla cattura del carbonio o dalla biomassa. Gli elettrocarburanti possono essere utilizzati per sostituire i combustibili fossili o in miscela (ad esempio con qualsiasi quantità di gasolio da petrolio per l’uso nelle auto diesel standard). Gli elettrocarburanti sono pienamente compatibili con l’infrastruttura per la distribuzione dei carburanti di origine petrolifera. La combustione degli elettrocarburanti emette CO2 catturata durante la fase di produzione. La produzione di elettrocarburante è ad alta intensità energetica e meno efficiente rispetto all’uso diretto dell’elettricità per la guida (BEV).

L’uso di carburanti a base di biomassa è limitato dalla biomassa disponibile e dai terreni necessari per le colture destinate alla sua produzione. I biocarburanti sono in concorrenza con usi alternativi e prioritari della terra e delle colture. Le prestazioni dei carburanti alternativi rispetto ai BEV in termini di riduzione delle emissioni di gas a effetto serra, rispetto ai gruppi propulsori elettrici, dipendono in larga misura dal mix energetico utilizzato per la produzione di elettricità.

Gas (liquefatti): gas naturale, propano e idrogeno

- Il gas naturale rinnovabile (biogas) e il gas naturale convenzionale devono essere compressi o liquefatti per essere utilizzati nei veicoli. L’uso del biogas riduce le emissioni di metano nell’atmosfera, mentre la combustione di gas naturale riduce le emissioni di CO2 rispetto alla benzina. L’uso del gas naturale come carburante richiede veicoli a gas naturale, con possibilità di retrofit, adatto soprattutto per gli HDV date le dimensioni del serbatoio richieste. Rispetto a benzina e diesel, sarebbe necessaria un’infrastruttura di rifornimento separata.

- Il GPL è un gas (propano e butano) prodotto come sottoprodotto della lavorazione del gas naturale e della raffinazione del petrolio greggio. Può ridurre le quantità di alcuni inquinanti atmosferici nocivi e le emissioni di gas a effetto serra rispetto al diesel e alla benzina tradizionali. Richiede tuttavia modelli di veicoli adatti, disponibili soprattutto per impieghi più gravosi. Il GPL richiede anche un’infrastruttura di rifornimento separata, parzialmente presente nell’UE con una rete di oltre 46.000 stazioni di rifornimento e oltre 15 milioni di veicoli alimentati a propano.

- L’idrogeno non rilascia emissioni di gas a effetto serra dalla combustione. Contrariamente all’uso di altri combustibili nei motori a combustione, la combustione dell’idrogeno in una cella a combustibile produce energia elettrica che viene poi utilizzata per alimentare un motore elettrico. Il basso livello energetico dell’idrogeno richiede alta pressione, basse temperature o processi chimici per uno stoccaggio compatto. Per il rifornimento è necessaria un’infrastruttura diversa. Le emissioni di gas a effetto serra durante il ciclo di vita dipendono dall’energia utilizzata per la produzione di idrogeno, ma l’efficienza energetica rimane inferiore a quella dell’elettrificazione diretta.

All’interno dell’UE, la spinta verso una rapida penetrazione del mercato dei veicoli elettrici non è stata seguita da una spinta sincronizzata verso la conversione della catena di approvvigionamento. A metà degli anni 2010, diversi Stati membri hanno iniziato a fornire incentivi per l’adozione di veicoli elettrici (sovvenzioni per l’acquisto, incentivi fiscali e sviluppo di infrastrutture). Tuttavia, solo nel 2017 la Commissione europea ha lanciato l’Alleanza europea delle batterie (EBA) volta a costruire una catena del valore delle batterie sostenibile in Europa – che coprisse tutte le fasi, dall’accesso alle materie prime al riciclo delle batterie. L’EBA si impegna a ridurre la dipendenza dalle importazioni e a rafforzare la competitività dell’UE nel mercato in rapida crescita delle batterie.

Per contro, contemporaneamente all’introduzione della nuova legislazione da parte dell’UE, la Cina ha perseguito una strategia volta a dominare l’industria automobilistica mondiale. La strategia “Made in China 2025” [nota 9] e il “14° Piano quinquennale”, che copre il periodo 2021-25, hanno dichiarato i Veicoli di nuova energia come un settore strategico [xxiv].

NOTA 9. Per quanto il “Made in China 2025” abbia ampliato la capacità e l’occupazione nel settore manifatturiero cinese, ci sono poche prove sistematiche di guadagni associati in termini di produttività, innovazione e redditività aziendale. Cfr.: Branstetter, L., Li, G., “Does “Made in China 2025” Work for China? Evidence from Chinese Listed Firms”, NBER Working Paper No. 30676, 2022. Branstetter, L., Li, G., Ren, M., “Picking Winners? Government Subsidies and Firm Productivity in China”, NBER Working Paper No. 30699, 2022.

La Cina si concentra sullo sviluppo e sulla diffusione dei BEV dal 2012, con investimenti ingenti e simultanei (almeno 110-160 miliardi di euro entro il 2022) in tutte le industrie coinvolte nel ciclo di vita dei veicoli elettrici, dall’estrazione delle materie prime alla produzione e al riciclaggio delle batterie (si veda anche il capitolo sulle tecnologie pulite). In particolare, la Cina si è assicurata l’accesso a mercati delle materie prime volatili e concentrate e ha sviluppato su scala la capacità produttiva di batterie necessaria, privilegiando inizialmente costi di produzione più bassi rispetto a prestazioni più elevate. La Cina ha inoltre adottato diverse strategie per incoraggiare i costruttori automobilistici stranieri a produrre e vendere sul mercato cinese o a stringere partenariati con i costruttori cinesi (ad esempio, attraverso joint venture o accordi di trasferimento tecnologico). La politica ha definito standard comuni e facilitato l’accesso a tecnologie, dati e risorse per la produzione automobilistica. Oltre alla spinta dell’offerta, la Cina ha creato un grande mercato interno per i veicoli elettrici. La Cina è oggi il più grande mercato per i veicoli elettrici, registrando nel 2023 il 60% delle nuove immatricolazioni a livello mondiale, il che consente ai produttori cinesi di sfruttare le economie di scala nella produzione.

Gli Stati Uniti hanno reagito all’ascesa dell’industria cinese dei veicoli elettrici aumentando le barriere all’importazione e stimolando in modo mirato la catena di valore nazionale. Il dazio all’importazione standard statunitense per la Nazione più favorita (NPF) per le importazioni di autovetture è del 2,5%, ma i dazi sulle importazioni di autovetture dalla Cina sono del 27,5%. Quest’ultimo è stato recentemente aumentato al 100% per i veicoli elettrici provenienti dalla Cina. Gli Stati Uniti hanno stimolato gli investimenti lungo tutta la catena del valore, a partire da monte [come discusso in entrambi i capitoli sulle materie prime critiche e sulle tecnologie pulite], in particolare mediante crediti d’imposta per produttori e consumatori previsti dall’Inflation Reduction Act (IRA). A titolo di esempio, considerando le gigafabbriche, negli Stati Uniti gli investimenti richiedevano 90 milioni di dollari di finanziamenti privati per GWh prima dell’IRA. Ora gli investimenti statunitensi necessitano solo di 60 milioni di dollari di finanziamenti privati, come in Cina, e l’IRA contribuisce a colmare il divario. In Europa, il CAPEX medio richiesto è ancora di circa 80 milioni di euro/GWh.

Anche l’UE ha recentemente aumentato i dazi alle importazioni di veicoli elettrici dalla Cina. Nel luglio 2024, la Commissione europea ha imposto dazi compensativi provvisori dal 17,4% al 37,6% sulle importazioni di BEV dalla Cina, oltre all’attuale dazio complessivo del 10% sulle importazioni di autovetture, in base alla conclusione che la produzione di BEV in Cina abbia beneficiato di sovvenzioni sleali. Le consultazioni proseguono al fine di raggiungere una soluzione che affronti le preoccupazioni sollevate dall’UE. I dazi provvisori si applicheranno per una durata massima di quattro mesi, entro i quali dovrà essere presa una decisione finale sui dazi definitivi (per un periodo di cinque anni), attraverso una votazione da parte degli Stati membri dell’UE (con l’adozione della proposta della Commissione, a meno che non vi sia una maggioranza qualificata contraria) [nota 10].

NOTA 10. La decisione dell’UE si basa sul Regolamento (UE) 2016/1037 relativo alla difesa contro le importazioni oggetto di sovvenzioni provenienti da Paesi non membri dell’Unione europea. Le stime di Felbermayr, G., Friesenbichler, K., Hinz, J., Mahlkow, H., “Time to be Open Sustainable, and Assertive:Tariffs on Chinese BEVs and retaliatory measures”, (Kiel Policy Brief, n. 177, 2024), suggeriscono che tariffe aggiuntive del 21% in media sulle importazioni di BEV dalla Cina ridurrebbero le importazioni di auto dalla Cina del 42% e aumenterebbero il valore aggiunto dell’industria automobilistica dell’UE dello 0,4% nel lungo periodo.

Anche le spese operative, oltre ai maggiori costi di investimento, incidono sulla competitività dei costi della produzione automobilistica dell’UE. Costi energetici [si veda il capitolo sull’energia] e costi del lavoro (fino al 40% in più di costo nominale unitario del lavoro nell’UE rispetto alla Cina) [nota 11] strutturalmente più elevati contribuiscono oggi al grave svantaggio competitivo dell’UE sul fronte dei costi. I costi energetici più elevati sono particolarmente rilevanti per la produzione di batterie ad alta intensità energetica. La manodopera sta diventando un collo di bottiglia crescente per la transizione automobilistica, non solo in termini di costo del lavoro, ma anche per via della carenza di competenze. L’industria automobilistica è leader nella robotizzazione e rappresenta circa un terzo delle installazioni annuali di robot industriali. La Cina sta investendo ingenti somme nella robotizzazione, nonostante abbia un costo del lavoro inferiore a quello europeo [cfr. Figura 4]. L’automazione tende a sostituire i lavoratori meno qualificati, come assemblatori, operatori di macchine o lavoratori metallurgici. Secondo le proiezioni per il periodo 2020-30, le professioni ingegneristiche e TIC rappresentano il 90% della crescita occupazionale nell’industria automobilistica dell’UE (90.000 posti di lavoro). Nel mercato del lavoro, il settore automobilistico sarà sempre più in competizione con tutti gli altri settori che impiegano competenze TIC su scala crescente [xxv] [si veda anche il capitolo sulle competenze].

NOTA 11. I dati dell’OCSE mostrano che i costi unitari nominali del lavoro, ossia i costi salariali nominali divisi per il volume della produzione, nell’industria automobilistica sono stati superiori del 30%-40% nell’UE rispetto alla Cina per il periodo 2010-2018.

La limitata accessibilità economica dei veicoli elettrici costituisce un ostacolo persistente a una maggiore modernizzazione complessiva della flotta. Esiste una “maggiorazione di prezzo” per i veicoli elettrici. Il nuovo veicolo elettrico più economico disponibile sul mercato europeo nel 2023 costava il 92% rispetto alla vettura MCI più economica disponibile, e il sovrapprezzo era ancora maggiore nel mercato statunitense (146%). Il problema dell’accessibilità economica è stato invece affrontato in Cina, dove il veicolo elettrico più economico disponibile costa l’8% in meno rispetto alla vettura MCI più economica (ovvero una maggiorazione EV negativa) [nota12]. I prezzi più elevati dei veicoli elettrici rispetto a quelli dei veicoli MCI nello stesso segmento di mercato riflettono soprattutto i costi più elevati delle batterie e dei motopropulsori elettrici rispetto al motore a combustione interna. Questo divario di costi legato al motore diventa più importante in termini di costi complessivi per le auto più piccole, in cui le batterie rappresentano circa il 40% dei costi totali dei materiali. I risultati di una recente indagine condotta negli Stati membri dell’UE indicano nei prezzi più elevati l’ostacolo principale all’adozione dei veicoli elettrici a batteria (BEV) da parte dei privati. L’indagine sui consumatori 2024 dell’Osservatorio europeo per i carburanti alternativi [xxvi] suggerisce che molti conducenti di veicoli non elettrici prenderebbero in considerazione l’acquisto di un BEV qualora fossero disponibili modelli nella fascia di prezzo di 20.000 euro [nota 13]. Ulteriori ostacoli alla diffusione dei veicoli elettrici sono il loro basso valore residuo e i premi assicurativi più elevati. Inoltre, i premi assicurativi per i veicoli elettrici tendono a essere più alti rispetto a quelli per le vetture MCI, a causa dei danni medi più elevati e dei costi di riparazione o sostituzione della batteria [xxvii].

NOTA 12. Mentre i prezzi medi al dettaglio dei veicoli elettrici sono aumentati nell’UE e negli Stati Uniti dal 2015, sono invece diminuiti in Cina. I fattori alla base del differenziale UE-Cina nei premi per i veicoli elettrici sono la politica industriale cinese, compreso il vantaggio dell’essere early-mover e le relative economie di scala nella produzione di veicoli elettrici, i minori costi di produzione delle batterie in Cina e il fatto che i piccoli veicoli elettrici in Cina hanno batterie più piccole e un’autonomia inferiore (city car) rispetto a quelli europei. Nel mercato europeo, i veicoli elettrici cinesi vengono venduti a prezzi più alti rispetto allo stesso modello nel mercato cinese, il che riflette i costi commerciali, ma anche un pricing to market. Cfr.: Lyon, V., Le Mouëllic, M., Weber, T., Heller, K., Rahme, R., Spitzbart, J., Salomon, N., Sbai El Otmani, H., The High-Stakes Race to Build Affordable B-Segment EVs in Europe, Boston Consulting Group, 2023. JATO Dynamics, The EV price gap: A divide in the global automotive industry, 2023. Rhodium Group, Ain’t no duty high enough, 2024.

NOTA 13. In particolare, due terzi dei partecipanti all’indagine ritengono che i BEV siano attualmente troppo costosi. Il prezzo che l’intervistato medio sarebbe disposto a pagare per un BEV è di 20.000 euro rispetto ai 15.000 euro di un veicolo MCI. Nel marzo 2024, ci saranno 115 modelli di BEV (e 286 varianti di modello) con un’autonomia compresa tra 300 km e oltre 600 km disponibili nell’UE, ma solo 13 modelli BEV (per lo più di piccole dimensioni) con un prezzo di acquisto compreso tra 20.000 e 35.000 euro e un’autonomia media di circa 200 chilometri. Gli intervistati considerano anche l’autonomia un limite importante degli attuali BEV, dopo il prezzo più elevato. Il 34% indica un’autonomia minima desiderata di 300-500 km e il 47% di 500 km e oltre (“ansia da autonomia”).

Permangono i colli di bottiglia relativi all’infrastruttura di ricarica e rischiano di frenare anche la diffusione dei veicoli elettrici. L’installazione di infrastrutture di ricarica per autovetture e furgoni elettrici (LDV) è aumentata negli ultimi anni e il mercato è diventato sempre più competitivo. La capacità di ricarica (ubicazione e numero di punti di ricarica pubblici, moltiplicati per le loro prestazioni) varia ancora da uno Stato membro all’altro, in stretta correlazione con la diffusione dei veicoli elettrici [si veda anche il capitolo sui trasporti]. L’aumento del numero di veicoli elettrici in tutta Europa richiederà un roll-out geograficamente più ampio della capacità di ricarica [nota 14]. Le condizioni per l’elettrificazione dei veicoli pesanti (HDV), che richiedono caricabatterie più potenti, sono ancora più complicate, come discusso nel capitolo sui trasporti. Mentre esistono quadri normativi chiari per le case automobilistiche (obiettivi di emissione) e per la logistica aziendale (bilancio di sostenibilità aziendale, inclusione del trasporto su strada nell’ETS 2) che aumentano la domanda di veicoli elettrici e di infrastrutture di ricarica, non esiste un obbligo parallelo per i fornitori di energia di fornire un accesso alla rete stabile e potente con una capacità sufficiente per la ricarica [nota 15]. Anche l’accesso allo spazio può diventare un vincolo rilevante per le infrastrutture di ricarica (aree urbane, autostrade) con l’aumento del parco veicoli, che richiederebbe opzioni di ricarica rapida, che a loro volta richiedono una rete più potente.

In questo contesto, se l’UE non sarà in grado di adattarsi rapidamente a questo nuovo ambiente competitivo, il settore automobilistico potrebbe perdere terreno a un ritmo ancora più rapido. Secondo alcuni esperti del settore, nei prossimi cinque anni potrebbe essere delocalizzato anche più del 10% della produzione locale dell’UE.

NOTA 14. Attualmente, nell’UE sono immatricolati circa 4,7 milioni di BEV e 3,5 milioni di PHEV. I modelli per il piano di obiettivi climatici 2040 prevedono circa 42 milioni di BEV e 14 milioni di PHEV nell’UE entro il 2030, e 160 milioni di BEV e 31 milioni di PHEV nel 2040. Attualmente esistono circa 660.000 punti di ricarica accessibili al pubblico con una potenza media superiore a 30 kW. Con una potenza media di 30 kW per punto di ricarica, gli obiettivi basati sulla flotta nel regolamento sulle infrastrutture per i carburanti alternativi Regolamento sulle infrastrutture per i combustibili alternativi (AFIR) richiederebbero circa 2,2 milioni di punti di ricarica entro il 2030 e 7,7 milioni entro il 2040. Attualmente, gli Stati membri tendono a raggiungere gli obiettivi di densità di rete, dato il numero di veicoli elettrici immatricolati, ma l’80% delle ricariche viene effettuata presso proprietà private (casa, luogo di lavoro, depositi). Gli obiettivi vincolanti dell’AFIR mirano a raggiungere una diffusione minima sufficiente di infrastrutture di ricarica in tutta l’UE per garantire una capacità di ricarica di base. Le forze del mercato dovrebbero fornire qualsiasi infrastruttura aggiuntiva, laddove necessaria, in base alla domanda del mercato. I dati provengono dal Osservatorio europeo per i carburanti alternativi. I dati sulla densità di rete negli Stati membri dell’UE sono disponibili anche all’interno di AIE, Global EV Outlook 2023, 2023.

NOTA 15. La necessità di una prospettiva intersettoriale (punti di ricarica, reti elettriche, generazione di elettricità) e transnazionale (densità, interconnettività) nello sviluppo delle infrastrutture di ricarica è evidenziata anche in ACEA, European EV Charging Infrastructure Masterplan, 2022.

Obiettivi e proposte

Per garantire che l’UE rimanga leader nell’industria automobilistica mondiale, preservando i posti di lavoro, le strutture di R&S e la produzione all’interno della regione, è necessario perseguire due obiettivi chiave con orizzonti temporali diversi:

- Nel breve termine, evitare il trasferimento radicale della produzione dal settore automobilistico dell’UE o la rapida acquisizione di impianti e aziende dell’UE da parte di concorrenti sovvenzionati dallo Stato.

- Nel medio termine, ristabilire una posizione di leadership competitiva per l’UE per la “prossima generazione” di veicoli e mantenere la base produttiva europea con gli attuali vantaggi tecnologici fino a quando i mercati internazionali mostreranno una certa domanda.

Al fine di raggiungere questi obiettivi, l’industria automobilistica europea deve fornire veicoli accessibili per il consumo interno e attraenti per i mercati di esportazione, in tutti i segmenti. Le proposte con orizzonti temporali diversi includono misure a breve termine per mantenere i costi di trasformazione competitivi nell’UE, nonché misure a breve termine per ridurre l’onere normativo, garantire la coerenza, la prevedibilità e una tempistica e una consultazione adeguate per la legislazione futura. Inoltre, sono necessarie misure a breve-medio termine per rilanciare un ecosistema competitivo per il futuro dell’industria automobilistica nel suo complesso. Ad esempio, è necessario aumentare il coordinamento e l’integrazione lungo la catena del valore (ad esempio, dai minerali alle batterie) e attraverso i fattori abilitanti orizzontali (ad esempio, il digitale e l’intelligenza artificiale), nonché rafforzare gli standard e affrontare le lacune dell’innovazione e le esigenze di riqualificazione.

| Figura 5. TABELLA RIASSUNTIVA – PROPOSTE PER IL SETTORE AUTOMOBILISTICO | ORIZZONTE TEMPORALE [nota 16] | |

| 1 | Garantire costi di trasformazione competitivi, a partire dall’approvvigionamento energetico e dall’automazione del lavoro. | BT/MT |

| 2 | Sviluppare un piano d’azione industriale dell’UE per il settore automobilistico, aumentando il coordinamento sia verticale che orizzontale nella catena del valore. | BT/MT |

| 3 | Garantire coerenza normativa, prevedibilità e un’adeguata tempistica e consultazione per la prossima regolamentazione. Adottare un approccio tecnologicamente neutro nella revisione del pacchetto Fit-for-55. | BT/MT |

| 4 | Incoraggiare la standardizzazione. | BT |

| 5 | Creare Distretti di accelerazione per le tecnologie a zero emissioni nette dedicate all’ecosistema automobilistico. | MT |

| 6 | Sostenere lo sviluppo di infrastrutture di ricarica e rifornimento. | MT |

| 7 | Garantire l’attuazione di una politica digitale coerente per il settore automobilistico, che comprenda l’ecosistema dei dati e le esigenze di sviluppo dell’IA. | MT |

| 8 | Sostenere progetti europei comuni nelle aree più innovative, come i veicoli elettrici europei a prezzi accessibili, le soluzioni di veicoli software-defined e di guida autonoma (SDV e AD) del futuro e la catena del valore della circolarità. | BT/MT |

| 9 | Colmare le lacune di competenze e rispondere alle esigenze di riqualificazione. | BT/MT |

| 10 | Livellare le condizioni globali e migliorare l’accesso al mercato. | MT |

NOTA 16. L’orizzonte temporale è indicativo del tempo necessario per l’attuazione della proposta. Il breve termine (BT) si riferisce a circa 1-3 anni, il medio termine (MT) a 3-5 anni, il lungo termine (LT) oltre i 5 anni.

Garantire costi di trasformazione competitivi.

I costi di trasformazione dipendono principalmente dal costo dell’energia e del lavoro, dal livello di automazione e dalla produttività complessiva delle operazioni.

Al fine di ottenere la sicurezza dell’approvvigionamento e al contempo la decarbonizzazione della produzione di energia elettrica, sarà fondamentale

[per maggiori dettagli si veda il capitolo sull’energia]:

- Rafforzare l’approvvigionamento di energia pulita, compresi generazione, stoccaggio e infrastruttura di rete.

- Promuovere accordi a lungo termine per l’acquisto di energia elettrica (PPA). Ciò offrirà la possibilità, dal lato della domanda, di isolare i costi energetici aziendali dalle fluttuazioni dei prezzi a breve termine sui mercati delle materie prime.

L’ulteriore automazione dell’industria automobilistica (ad esempio, oltre la produzione) ha il potenziale per aumentare la produttività del lavoro e attenuare i vincoli legati alla carenza di manodopera. Per raggiungere questo obiettivo, sarà necessario:

- Creare condizioni di parità con i concorrenti quando l’automazione è sovvenzionata. Come già detto, i nostri concorrenti mostrano una produttività del lavoro più elevata anche a causa di un maggior grado di automazione, a volte nonostante un costo del lavoro più basso e grazie ai sussidi.

- Le raccomandazioni sull’apprendimento degli adulti e sui programmi di studio nel capitolo sulle competenze potrebbero contribuire ad aumentare e migliorare le competenze in relazione ad automazione e robotizzazione.

Sviluppare un piano d’azione industriale dell’UE per il settore automobilistico, aumentando il coordinamento sia verticale che orizzontale nella catena del valore.

All’Europa manca una strategia industriale mirata e lungimirante nel settore automobilistico che affronti, in particolare, la questione di come competere con Cina e Stati Uniti, che sostengono entrambi in modo sostanziale le proprie industrie automobilistiche. Data la convergenza di più catene del valore (veicoli elettrici, digitale, mobilità e circolarità), si rende necessario un approccio globale che copra tutte le fasi: dalla R&S all’estrazione e alla fornitura di materie prime, alla raffinazione, ai componenti, alla condivisione dei dati, alla produzione e al riciclaggio.

Il Quadro di coordinamento della competitività potrebbe essere utilizzato per raggiungere un maggiore livello di coordinamento tra le politiche in materia di approvvigionamento delle materie prime, tecnologie pulite, energia, sviluppo delle infrastrutture, IA e gestione dei dati, e commercio. Tale coordinamento sarebbe sostenuto dagli IPCEI di competitività, dalle Imprese comuni dedicate alla competitività (come definite nel capitolo sulla governance) [nota 17], da un sostegno pubblico mirato agli investimenti e, se necessario, da riforme politiche e normative.

NOTA 17. Come descritto nel capitolo sulla governance, l’IPCEI di competitività sostituirebbe l’attuale quadro IPCEI (Progetti importanti di interesse comune europeo) e ne estenderebbe l’ambito di applicazione alle infrastrutture industriali e di primo tipo. Per la ricerca industriale applicata e di punta, un’Impresa comune dedicata alla competitività attirerebbe risorse adeguate per la diffusione di nuove tecnologie, in particolare per i progetti su larga scala e le relative infrastrutture. Gli Stati membri dovrebbero essere incoraggiati a mettere in comune le risorse nazionali e il capitale di rischio privato dovrebbe essere attratto mediante regole semplificate.

Garantire coerenza normativa, prevedibilità, un’adeguata tempistica e consultazione per la prossima regolamentazione. Adottare un approccio tecnologicamente neutro nella revisione del pacchetto Fit-for-55.

Come indicato nel capitolo sulla governance, è importante garantire la coerenza della legislazione lungo la catena del valore, ad esempio conciliando le restrizioni sull’uso di alcune sostanze chimiche con la creazione di una catena del valore circolare delle batterie. Inoltre, gli obblighi di rendicontazione per le aziende dovrebbero essere proporzionati all’obiettivo da esse perseguito.

In particolare, data la rapida evoluzione del settore automobilistico e della relativa legislazione, è particolarmente importante per questo settore garantire la trasparenza delle agende politiche, compreso il calendario delle prossime proposte legislative e consultazioni. È importante, per stimolare gli investimenti delle imprese e la ricerca e lo sviluppo nel settore automobilistico, che vi sia maggiore certezza sulla legislazione in vigore e che l’industria abbia il tempo necessario per adeguare prodotti e processi.

Per quanto riguarda l’industria automobilistica, la revisione del pacchetto Fit-for-55 include la revisione delle emissioni di CO2 e del Regolamento sulle infrastrutture per i combustibili alternativi (AFIR). Questa revisione dovrebbe seguire un approccio tecnologicamente neutrale e dovrebbe fare il punto sugli sviluppi tecnologici e di mercato. Il riesame dovrebbe anche considerare il monitoraggio della diffusione dei BEV, la loro catena di approvvigionamento, le relative esigenze infrastrutturali e una valutazione del potenziale e della competitività dei carburanti a zero emissioni. Il riesame dovrebbe inoltre contenere una valutazione d’impatto aggiornata, condotta in consultazione con le parti interessate del settore e altri partner pertinenti, degli obiettivi di riduzione delle emissioni a lungo termine dell’UE e della loro traiettoria.

Si prevede che i veicoli circolanti in Europa nel 2040 comprenderanno ancora circa il 45% di vetture MCI e ibride [xxix]. La riduzione delle emissioni per questi tipi di auto è importante anche per raggiungere gli obiettivi di decarbonizzazione. Un aumento della penetrazione sul mercato dei combustibili a basse emissioni potrebbe compensare una diffusione dei BEV più lenta del previsto. Un requisito per quanto riguarda la certezza normativa e l’orientamento per la R&S e gli investimenti nei carburanti alternativi è il chiarimento della metodologia per i carburanti neutri dal punto di vista delle emissioni, che ancora manca.

La Commissione europea presenterà entro il 2025 una metodologia per la valutazione del ciclo di vita (“cradle to grave” o “dalla culla alla tomba”) delle emissioni di gas a effetto serra dei veicoli leggeri. Il confronto sarà più ampio di quello “dal serbatoio alla ruota”. La metodologia di valutazione del ciclo di vita può aiutare a individuare ulteriori leve di riduzione delle emissioni nell’industria automobilistica, compreso il rafforzamento della circolarità delle materie prime.

Incoraggiare la standardizzazione.

Gli standard comuni sono essenziali per beneficiare delle economie di scala e della connettività nel mercato unico e per creare standard esemplari di portata globale. La definizione degli standard dovrebbe coinvolgere nel processo normativo diverse parti interessate, tra cui l’industria, gli scienziati e le ONG competenti al fine di stabilire standard completi e inclusivi. La Cina, ad esempio, ha utilizzato con successo standard comuni per standardizzare l’ecosistema della mobilità.

Il settore automobilistico dell’UE trarrebbe grande beneficio da standard avanzati nelle aree di:

- Protocollo di ricarica: Questo include i punti di ricarica, le spine e le porte e le funzioni di comunicazione, come il protocollo di comunicazione veicolo-punto di ricarica (che consente anche la ricarica bidirezionale) e il protocollo del sistema punto di ricarica-gestione.

- Riciclaggio (ad esempio riciclabilità di batterie e veicoli, tassi di materiale riciclato e tassi di riparabilità).

- Nuove tecnologie (ad esempio sistemi di sicurezza informatica, formati di dati standardizzati, veicoli autonomi, linguaggi di programmazione software standardizzati e protocolli di scambio dati).

- Interfacce fisiche e punti di contatto.

Inoltre, è importante garantire la coerenza tra i regolamenti della Commissione economica per l’Europa delle Nazioni Unite (UNECE) e la legislazione dell’UE, soprattutto per quanto riguarda l’armonizzazione tecnica e la valutazione del ciclo di vita. In generale, l’armonizzazione del processo di omologazione (approvazione da parte dell’autorità ufficiale competente) e di ottenimento dell’omologazione dei veicoli non è ancora stata raggiunta nell’UE. I regolamenti UNECE vengono recepiti nella legislazione UE, spesso con requisiti aggiuntivi e valori limite più rigidi. Le direttive dell’UE vengono poi recepite nel diritto nazionale in modi e tempi diversi. Le legislature nazionali talvolta aggiungono elementi aggiuntivi. Le differenze nei processi di omologazione e di approvazione del tipo all’interno dell’UE richiedono tempo e aggiungono costi alla produzione e alla distribuzione dei veicoli.

Creare Distretti di accelerazione per le tecnologie a zero emissioni nette dedicate all’ecosistema automobilistico.

Come analizzato nel capitolo sulle tecnologie pulite, il Regolamento sull’industria a zero emissioni nette prevede lo sviluppo di Distretti di accelerazione per le tecnologie a zero emissioni nette, ovvero territori che concentrano diverse aziende impegnate nello sviluppo di una determinata tecnologia. L’obiettivo è creare cluster di industrie a zero emissioni nette (sfruttando le sinergie e le esternalità positive di agglomerazione, come la condivisione delle risorse e la collaborazione). Le zone di accelerazione mirano anche ad aumentare l’attrattiva dell’UE come sede di attività produttive e a snellire le procedure amministrative per la creazione di capacità produttive a zero emissioni. Le zone seguirebbero un approccio a catena di valore specializzato, ad esempio, nello sviluppo di batterie, nel loro riciclaggio, nello sviluppo dell’idrogeno, nell’IT o nella raffinazione delle materie prime.

Queste zone richiederebbero un sostegno politico geograficamente concentrato per stimolare ecosistemi automobilistici innovativi nell’UE, con particolare attenzione alla nuova generazione di veicoli elettrici e ai veicoli software-defined. Possibili strumenti politici potrebbero essere gli aiuti di Stato agli investimenti nel settore manifatturiero e la riduzione temporanea delle aliquote fiscali e degli oneri sul lavoro.

Sostenere lo sviluppo di infrastrutture di ricarica e rifornimento, integrando meglio le politiche energetiche e dei trasporti.

Le infrastrutture di ricarica e rifornimento per i veicoli leggeri e pesanti sono necessarie per l’adozione dei veicoli elettrici da parte del mercato, ma come già detto sono distribuite in modo disomogeneo nell’UE e sono ancora molto poco sviluppate per i veicoli pesanti.

Come sostenuto anche nel capitolo sui trasporti, è necessario attuare misure per affrontare le strozzature, tra cui i) l’accesso alla rete, basato sulla mappatura della capacità (per garantire gli investimenti futuri nelle infrastrutture di ricarica e la pianificazione a lungo termine della rete elettrica), le scadenze per la concessione dell’accesso e l’obbligo di proporre agli investitori ubicazioni alternative quando l’accesso non può essere concesso; ii) linee guida per l’accessibilità delle infrastrutture di ricarica e specifiche tecniche per i protocolli di comunicazione (anche per la ricarica bidirezionale e il roaming) per semplificare le operazioni e migliorare l’interoperabilità delle reti all’interno degli Stati membri e del Mercato unico; iii) disposizioni tariffarie flessibili per gli oneri della rete elettrica per ottimizzare il funzionamento della rete consentendo segnali di prezzo per regolare il consumo di energia (ad esempio, prezzi più elevati nelle ore di punta rispetto a quelli nelle ore più calme) e la produzione (iniezione) [nota 18].

NOTA 18. Evidenze in: Bailey, M., Brown, D., Shaffer, B. and Wolak, F., “Show Me the Money! A Field Experiment on Electric Vehicle Charge Timing”, NBER Working Paper No. 31630, 2023, suggerisce una sostanziale flessibilità della ricarica dei veicoli elettrici rispetto ad altre forme di domanda di energia elettrica e una forte reattività dei proprietari di veicoli elettrici agli incentivi finanziari (riduzione della ricarica durante le ore di punta spostandosi verso le ore non di punta)

Il sostegno pubblico per le infrastrutture di ricarica dovrebbe essere concentrato sulle aree a bassa domanda (aree remote) e sulla ricarica dei veicoli ad alta velocità, dove il business case è ancora meno maturo. L’UE fornisce sostegno finanziario alle infrastrutture di ricarica e rifornimento nell’ambito del Meccanismo per collegare l’Europa (Connecting Europe Facility – CEF), combinando le sovvenzioni con prestiti o garanzie supplementari da parte della BEI, della BERS e delle banche di promozione nazionale, o con finanziamenti privati, per stimolare gli investimenti privati. I fondi strutturali possono essere utilizzati anche per investimenti in infrastrutture di ricarica.

I differenziali di rendimento tra le aree di ricarica potrebbero essere ridotti, limitando al contempo il sostegno agli investimenti per il deficit di finanziamento. Il raggruppamento delle concessioni per le località a maggiore e minore traffico potrebbe evitare che gli operatori investano solo nelle località più redditizie [xxx]. Fornire finanziamenti per progetti in più aree, alcune più redditizie di altre, potrebbe anche smorzare il potere della diminuzione dei rendimenti degli investimenti tra le varie località. Infine, le gare d’appalto per le sedi, che limitano il sostegno finanziario al deficit di finanziamento (l’importo che incentiverebbe il fornitore più efficiente a investire), sono una pratica comune in molti sistemi di finanziamento degli Stati membri e dovrebbero essere ulteriormente incoraggiate.

Garantire l’attuazione di una politica digitale coerente per il settore automobilistico.

Le politiche a sostegno dei casi d’uso innovativi dell’IA [si veda il capitolo sulla digitalizzazione e le tecnologie avanzate] dovrebbero riguardare:

- Interoperabilità di dati e sistemi, e standard comuni per la condivisione dei dati,

- Trattamento dei dati (privacy),

- Problemi di responsabilità [si veda il Box sull’IA]

Quadri armonizzati a livello UE per le soluzioni di guida automatica migliorerebbero la coerenza normativa tra gli Stati membri, in particolare:

- Sviluppare di un quadro normativo per la sperimentazione dei sistemi di assistenza alla guida e dei sistemi automatizzati.

- Adottare misure per garantire la compatibilità delle regole del traffico e delle infrastrutture per i sistemi di assistenza alla guida e i sistemi automatizzati in tutti gli Stati membri, comprese le infrastrutture e la protezione dei dati.

- Stabilire un quadro di base che garantisca la legalità delle soluzioni di guida automatizzata e la possibilità di distribuirle su scala.

- Estendere le competenze dell’Osservatorio europeo della sicurezza stradale per guidare la diffusione sicura delle soluzioni di guida automatizzata attraverso un quadro normativo unificato.

Sostenere progetti comuni europei nei settori più innovativi.

Gli Importanti progetti di comune interesse europeo (IPCEI) sono uno strumento di aiuto di Stato che si concentra su attività transfrontaliere molto ambiziose di ricerca, sviluppo e innovazione (RS&I) e di prima applicazione industriale (FID). Gli Stati membri mettono in comune le risorse in settori strategici e tecnologie di comune interesse europeo laddove il mercato da solo non è in grado di fornire risultati efficienti, ad esempio a causa di un fallimento del mercato. L’UE potrebbe prendere in considerazione la possibilità di sostenere gli IPCEI nel settore automobilistico, dove la scala, la standardizzazione e la collaborazione faranno la differenza. Tre possibili esempi sono:

- Soluzioni per veicoli definiti dal software e guida autonoma (SDV e AD) [si veda il box dedicato nel capitolo sulla digitalizzazione e le tecnologie avanzate]

- La catena del valore della circolarità nel settore automobilistico, dove la scala è un fattore importante per un riciclo efficace dei materiali a fine vita, anche per le materie prime critiche [si veda il capitolo sulle materie prime critiche].

- Il veicolo elettrico europeo piccolo e conveniente, dove la cooperazione può consentire un’importante riduzione dei costi grazie al progresso tecnologico delle tecnologie delle batterie e dei propulsori elettrici e alle economie di scala (volume e modularizzazione).

Colmare le lacune di competenze e rispondere alle esigenze di riqualificazione.

La transizione verso l’elettromobilità, la digitalizzazione delle automobili e l’ulteriore automazione della produzione di autovetture continueranno a modificare i requisiti di competenze nell’industria automobilistica, tra cui una crescente domanda di competenze nel campo TIC e dell’ingegneria elettrica oltre a una diminuzione della domanda di ingegneria meccanica e di lavoro manuale.

Per sostenere l’aggiornamento e la riqualificazione della forza lavoro, gli Stati membri e le regioni particolarmente colpite devono istituire un quadro di formazione comune. Il quadro [si veda anche il capitolo sulle competenze] si baserebbe su un insieme comune di conoscenze, abilità e competenze minime necessarie per professioni specifiche. Il sistema metterebbe in comune le competenze e allo stesso tempo faciliterebbe il riconoscimento reciproco delle qualifiche e dei relativi certificati [nota 19]. Il quadro comune potrebbe assumere la forma di una “Automotive Skills Academy”, mutuando le Accademie delle competenze per i settori delle tecnologie pulite previste dal NZIA [si vedano i capitoli sulle competenze e sulle tecnologie pulite], dopo aver monitorato il successo di queste ultime. Per il settore automobilistico, il quadro dovrebbe includere una massiccia riqualificazione in settori quali la manutenzione dei veicoli elettrici, la sicurezza informatica, l’elaborazione dei dati e l’automazione.

NOTA 19. Il fabbisogno di competenze, le esigenze di riqualificazione e i vantaggi del riconoscimento reciproco e dell’armonizzazione delle offerte di istruzione e formazione erano già stati sottolineati nella Agenda delle competenze nel settore automobilistico nel 2020. La formazione standardizzata e il riconoscimento reciproco delle relative qualifiche in tutta l’UE sono stati raccomandati anche dal Gruppo di alto livello sulla competitività e la crescita sostenibile dell’industria automobilistica nell’Unione europea, Relazione finale GEAR 2030, Commissione europea, 2017.

Il quadro di riferimento può basarsi sulla Automotive Skills Alliance. Quest’ultima potrebbe sviluppare e fornire corsi per la formazione di esperti e fungere da piattaforma per i centri di apprendimento permanente. Dovrebbero essere mantenuti anche gli obiettivi del monitoraggio delle competenze e del riconoscimento reciproco della formazione e dei certificati di formazione tra gli Stati membri e i datori di lavoro [si veda anche il capitolo sulle competenze]. Sarà importante rivolgersi in particolare alle PMI che hanno meno capacità di sviluppare infrastrutture e programmi di formazione propri e che potrebbero avere esigenze di riqualificazione particolarmente elevate (ad esempio, fornitori di componenti per auto esposti alla transizione dei veicoli MCI verso i veicoli elettrici).

Livellare le condizioni globali e migliorare l’accesso al mercato.

L’UE dovrebbe contribuire a migliorare la competitività globale dei produttori europei di autoveicoli con misure commerciali di sostegno, in linea con i principi chiave per la politica commerciale discussi nella Parte A. Inoltre, le azioni specifiche in riferimento al settore includono:

- Promuovere l’armonizzazione tecnica e la standardizzazione al più alto livello globale, ad esempio presso il Forum mondiale per l’armonizzazione delle regolamentazioni sui veicoli dell’UNECE e il Comitato per gli ostacoli tecnici al commercio dell’OMC. Sia la legislazione dell’UE che i regolamenti automobilistici dei Paesi terzi dovrebbero allinearsi ai regolamenti dell’UNECE.

- L’approvvigionamento di materie prime di origine diversa per le transizioni verdi e digitali dell’industria automobilistica dell’UE attraverso la conclusione di partenariati strategici bilaterali. Dovrebbe essere creato un Club delle materie prime critiche con i Paesi che condividono le idee comuni. Dovrebbe essere evitata l’eccessiva dipendenza da un numero limitato di Paesi per l’approvvigionamento di materie prime e di componenti automobilistici chiave [si veda anche il capitolo sulle materie prime critiche].

- Considerare la possibilità di estendere la copertura dei settori in caso di distorsioni commerciali significative causate dal CBAM. Un rischio potenziale per la competitività dell’UE nel settore automobilistico è rappresentato dalla dispersione a valle dell’ETS che copre i settori a monte; in altre parole, vantaggi di costo per le importazioni con un’impronta di carbonio più elevata finché l’industria automobilistica rimane al di fuori del CBAM. La Commissione dovrebbe monitorare attentamente l’impatto della concezione del CBAM sui settori a valle (compresa l’industria automobilistica) nel riesame del 2025 e adottare le misure appropriate in caso di distorsioni [si veda anche il capitolo sui settori ad alta intensità energetica].

Tabella delle Abbreviazioni

AD Guida autonoma AFIR Regolamento sull’infrastruttura per i combustibili alternativi ALS Accordo di libero scambio ASEAN Associazione delle nazioni del sud-est asiatico BEV Veicolo elettrico a batteria CAPEX Spese in conto capitale CBAM Meccanismo di adeguamento del carbonio alle frontiere CEF Meccanismo per collegare l’Europa CO Anidride carbonica CSRD Direttiva relativa alla rendicontazione societaria di sostenibilità EBA Alleanza europea delle batterie ETS Sistema di scambio delle quote di emissione EV Veicolo elettrico FID Prima applicazione industriale HDV Veicolo pesante IA Intelligenza artificiale IFR Fondazione internazionale di robotica IPCEI Importante progetto di comune interesse europeo IRA Inflation Reduction Act LDV Veicolo leggero MCI Motore a combustione interna MERCOSUR Mercato comune del Sud NOx Ossido di azoto NPF Nazione più favorita OEM Original equipment manufacturer OMC Organizzazione mondiale del commercio PHEV Veicolo elettrico ibrido ricaricabile PPA Power Purchase Agreement – Accordi a lungo termine per l’acquisto di energia elettrica R&S Ricerca e sviluppo RS&I Ricerca, sviluppo e innovazione SDV Veicolo software-defined TEN-T Rete transeuropea dei trasporti UNECE Commissione economica per l’Europa delle Nazioni Unite ZEV Veicolo a emissioni zero

Note bibliografiche

- cfr: Gruppo di alto livello sulla competitività e la crescita sostenibile dell’industria automobilistica nell’Unione europea, Relazione finale GEAR 2030, Commissione europea, 2017.

- Waas, A., Sadek, P., Hofmann, B., Gruener, J., European auto industry is at a crossroads, Boston Consulting Group, 2023.

- Connell Garcia, W., Garrone, M., Reshaping the road ahead: Exploring supply chain transformations in the EU automobile industry, Single Market Economics Briefs, No. 3, 2024.