di Andrea Terzi*

- Finanza, economia reale e politica anti-ciclica

Dieci anni fa cominciava a muoversi la colossale frana finanziaria che avrebbe portato, tra l’altro, al tracollo di Bear Stearns e al fallimento di Lehman Brothers, due tra le maggiori banche d’affari del mondo. In un ciclo economico alimentato principalmente dal debito privato, la fragilità finanziaria finì per avere un formidabile impatto sull’economia reale. Dopo Lehman, l’economia mondiale cambiava decisamente passo, entrando in una profonda recessione. A quel punto, si manifestava fatalmente la vulnerabilità della politica economica nell’area euro fino al punto da mettere a repentaglio la sopravvivenza stessa della moneta unica.

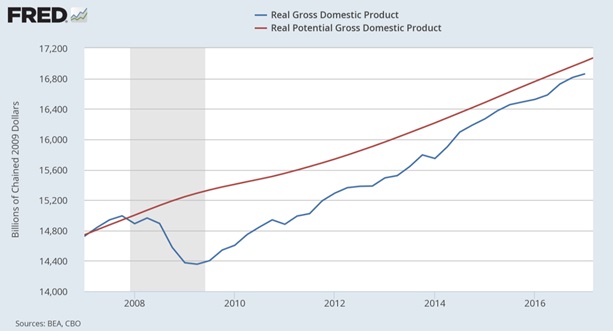

La lunga crisi non è affatto archiviata. Passata la recessione, la crescita negli Stati Uniti è stato troppo modesta per poter riagguantare il sentiero tendenziale (Figura 1).

Figura 1: PIL effettivo e potenziale negli Stati Uniti

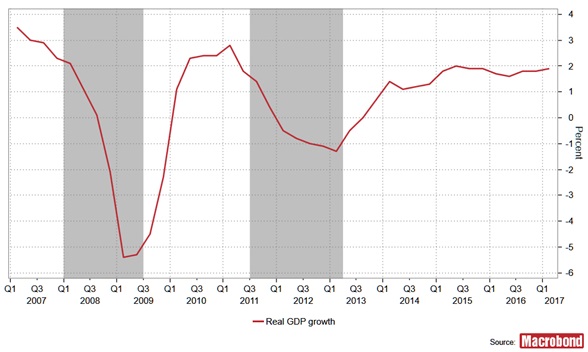

Quanto all’area euro, alla prima recessione ne è seguita una seconda, di marca tutta europea, e una ripresa troppo debole per recuperare il terreno perduto (Figura 2).

Figura 2: Le due recessioni dell’area euro

Nemmeno l’uso apparentemente massiccio delle cosiddette “munizioni” delle banche centrali ha potuto efficacemente contrastare la pesante condizione ciclica dell’economia mondiale. A meno che non si voglia sostenere che la politica anti-ciclica sia comunque destinata ad essere inefficace e che la lunga crisi sia l’inevitabile prezzo da pagare per gli “eccessi” precedenti, l’esperienza dello scorso decennio segna un clamoroso insuccesso della politica economica e sollecita un’attenta riflessione sui suoi principi fondamentali.

È stato già sottolineato come la crisi finanziaria globale abbia prodotto non soltanto la Grande Recessione, ma anche un ampio dibattito sui limiti e sulle lacune dei modelli macroeconomici che sono alla base del corrente mix di politica monetaria e fiscale. Nel 2009, ad esempio, l’Economist[1] criticava l’imprudente trasposizione di ipotesi teoriche, valide soltanto sotto ipotesi restrittive, in vere e proprie raccomandazioni di politica economica, e rilevava la mancanza di collaborazione scientifica tra esperti di macroeconomia e di finanza. Concludeva auspicando una nuova “distruzione creativa” nelle scienze economiche, simile a quella che seguì la Grande Depressione, o a quella che seguì la stagflazione degli anni ’70.

- La macroeconomia alla ricerca di un nuovo consenso

Ma se guardiamo alle politiche anti-cicliche impiegate in questo passato decennio al di qua e al di là dell’Atlantico, di novità se ne vedono poche. Lo schema teorico che le ispira è rimasto, com’era prevedibile,[2] sostanzialmente invariato e riassumibile in quattro punti:

- la politica anti-ciclica spetta alla banca centrale che la esercita comunicando in maniera trasparente la propria funzione di reazione;

- il potenziale di crescita dipende dalle caratteristiche strutturali del sistema economico (concorrenza, flessibilità, incentivi);

- alla politica fiscale è assegnata una funzione redistributiva (che concorre al disegno strutturale dei rapporti tra intervento pubblico e iniziativa privata);

- in condizioni eccezionali, la politica fiscale può svolgere una funzione anti-ciclica ma solo a condizione che ciò non comprometta la sostenibilità della finanza pubblica.

Questo mix di teoria keynesiana e monetarista, che si riconosce nel principio di “non-neutralità della moneta di breve periodo”, è l’impostazione oggi più saldamente affermata in materia di politica anti-ciclica. Anche il ricorso a strumenti “non convenzionali” altro non è se non la somministrazione di politica monetaria tradizionale in dosi massicce. Quanto alla politica fiscale, a fronte dell’impennata del debito pubblico innescata dalla recessione, è evidente lo sforzo compiuto, al di là e (in misura ben più accanita) al di qua dell’oceano, per contenere il disavanzo allo scopo dichiarato di attrezzarla ad affrontare il prossimo ciclo. Niente di nuovo, dunque, sotto il sole.

E tuttavia, sarebbe sbagliato affermare che nulla è cambiato nella macroeconomia dal 2000 ad oggi. Se un macroeconomista, o un lettore dell’Economist, si fosse addormentato allora per risvegliarsi oggi farebbe fatica a raccapezzarsi. Si celebrava, allora, l’acquisita capacità della politica economica di assicurare una crescita stabile senza inflazione. Tema ricorrente era la fine del ciclo economico, e diffusa era la convinzione che i progressi della macroeconomica potessero metterci al riparo da un’altra depressione[3]. Quando nel 2000 il bilancio federale degli Stati Uniti si chiuse con un avanzo di $236 miliardi[4] di dollari si arrivò ad immaginare un futuro senza debito pubblico (che il CBO prevedeva azzerarsi entro il 2010) e si cominciò ad affrontare il problema piuttosto surreale di come la Fed avrebbe manovrato i tassi d’interesse senza disporre dei titoli del governo federale per le “operazioni di mercato aperto”.

In quel contesto si rafforzò la convinzione che il potere di emissione della moneta nazionale deve essere affidato esclusivamente a una banca centrale indipendente dalla pressione della politica, e che il bilancio pubblico deve rispettare un vincolo di bilancio intertemporale, possibilmente sancito da norme costituzionali. È in quello stesso contesto che si affermò la convinzione che la moneta unica in Europa sarebbe stata una moneta di elevata qualità proprio in quanto consentiva di accentuare la separazione tra banca centrale e politica fiscale.

Chi si fosse addormentato allora e si risvegliasse oggi sarebbe sorpreso di apprendere che l’economia mondiale ha vissuto una crisi paragonabile a quella della Grande Depressione; che il debito pubblico è aumentato; che le banche centrali hanno fatto massicci acquisti di titoli pubblici e privati, moltiplicando la “base monetaria”; che l’inflazione rimane storicamente bassa e addirittura più bassa del target di molte banche centrali; che le banche centrali faticano a “inflazionare” l’economia pur disponendo del potere di emissione; che a fronte di una politica monetaria così a lungo “accomodante” l’economia mondiale stenta a riprendere un cammino di prosperità; e che persino la proposta della “moneta lanciata da un elicottero”, che allora sarebbe stata considerata irresponsabile, viene oggi presa sul serio.

È più corretto allora riconoscere che molte cose sono cambiate, e che la Grande Recessione è stata un “esperimento naturale” che ha contraddetto alcune fondamentali convinzioni della macroeconomia contemporanea, come la capacità anti-ciclica delle banche centrali, la funzione del moltiplicatore monetario, le conseguenze inflazioniste della crescita della base monetaria, il ruolo delle banche come intermediari tra risparmiatori e investitori, o l’irrilevanza della politica fiscale. Mai come oggi si configura con tanta urgenza la necessità di ricostruire la cassetta degli attrezzi della politica economica, come diverse encomiabili iniziative studentesche hanno prontamente intuito.[5] Ma, ed è questo il punto, ciò non è ancora accaduto a livello teorico, né tantomeno al livello decisionale della politica economica, come anche l’esperienza della meritevole iniziativa INET sembra, almeno finora, dimostrare. Manca, soprattutto, un ripensamento profondo delle politiche anti-cicliche che hanno fallito.

- Come i keynesiani diventarono monetaristi

Durante la “stagflazione” degli anni ’70, dopo un’altra fase di presunzione di potenza della politica economica non dissimile da quella degli anni ’90 (anche allora si pensava che il ciclo economico fosse stato sconfitto per sempre), il “consenso keynesiano” fu rapidamente sostituito dalla “controrivoluzione monetarista”. Questa peraltro si affermò non come un sovvertimento completo della teoria keynesiana ma piuttosto come un’integrazione finalizzata a risolvere tre importanti questioni irrisolte: la teoria dell’inflazione, il ruolo delle aspettative, e l’efficacia della politica economica. Erano le stesse tre critiche che diversi autori post-keynesiani avevano rivolto ai modelli della “sintesi neoclassica”, che essi ritenevano inapplicabili ad un’economia “monetaria di produzione”.

Ma la soluzione monetarista fu un’altra, coerente con la visione neoclassica secondo cui l’economia monetaria è un’economia di baratto in cui la moneta riduce i costi di transazione. Dei modelli keynesiani accolse e riconobbe l’importanza della domanda aggregata riconducendola, tuttavia, alla sola dinamica degli “aggregati monetari”. È in questo senso che “la moneta conta”, come recita il vecchio motto monetarista, e che la scelta di consumatori e produttori tra risparmio e spesa determina l’allocazione e non il livello del prodotto. Ciò in quanto il risparmio degli uni alimenta l’investimento degli altri grazie alle banche e agli altri intermediari finanziari, e soltanto le “imperfezioni” del mercato possono arrestare il meccanismo di aggiustamento, altrimenti garantito dal tasso d’interesse reale.

Negli ultimi 20-30 anni, questa impostazione rivista e corretta[6] ha conquistato un largo consenso. La politica anti-ciclica deve limitarsi alla manovra del tasso d’interesse, mentre alla politica fiscale è bene imporre dei vincoli che impediscano che questa si trasformi in un fattore di instabilità. Ed è per questo che, nel corso della Grande Recessione, la crescita del debito pubblico ha sollecitato interventi, di varia intensità, finalizzati al “riequilibrio dei conti pubblici”. L’obiettivo del “risanamento” è stato ampiamente condiviso pur attraverso le diverse sensibilità politiche a cui corrispondono altrettante strategie alternative per conseguirlo: dalla difesa dello stato sociale (e quindi più imposte) all’apertura di nuovi spazi all’iniziativa privata (e quindi meno spesa).

Sembra invece sfuggire ai più la vera novità di questi dieci anni, e cioè l’infondatezza del principio teorico che ha fin qui giustificato la necessità di applicare alla finanza pubblica un vincolo istituzionale di bilancio non dissimile da quello di un attore privato.

- Il vincolo istituzionale di bilancio della finanza pubblica

Se è vero che il potere di creare moneta nazionale (quando questa non è condizionata da coperture auree o di altra natura) è potenzialmente illimitato, l’imposizione di un vincolo di bilancio intertemporale al governo nazionale non può che essere l’esito di un disegno istituzionale. La giustificazione oggi ritenuta più appropriata si articola su tre proposizioni principali:

- Perché non produca inflazione il disavanzo pubblico deve essere finanziato dal debito collocato presso il settore privato, non dalla crescita degli aggregati monetari;

- Se la dimensione del debito pubblico è tale che il settore privato non è più disposto a sottoscriverlo, il governo dovrà scegliere tra monetizzazione del debito (‘stampare moneta’) e insolvenza;

- Poiché non è plausibile che i cittadini siano in grado di esercitare un’adeguata sorveglianza dei conti pubblici (perché tipicamente sottovalutano le conseguenze future del debito e ne sopravvalutano i vantaggi immediati), occorre una regola istituzionale (meglio se a livello costituzionale) che imponga alla spesa il rispetto di un vincolo intertemporale.

La scelta di sottoporre la spesa pubblica al vincolo intertemporale delle entrate fiscali è dunque motivata dal timore delle conseguenze di una potenziale ‘monetizzazione’ del debito pubblico. Trasformare debito pubblico in moneta della banca centrale e in depositi bancari significa, nella logica monetarista, alimentare l’inflazione. Disciplinare il debito pubblico significa dunque disinnescare il potenziale inflazionistico di un governo che dovesse trovarsi costretto a “stampare moneta” in assenza di sottoscrittori.

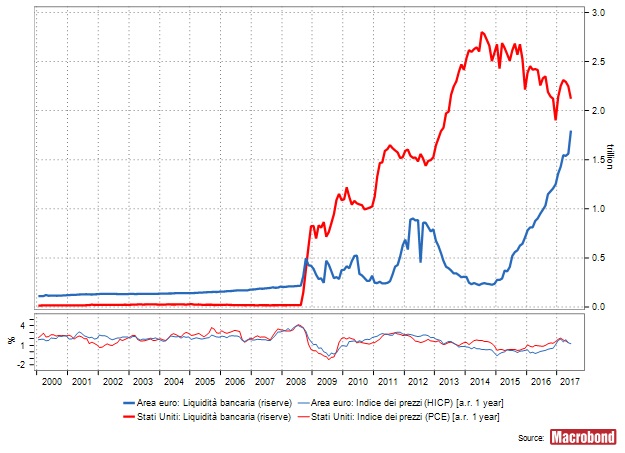

Ma è proprio questa logica che esce screditata dall’esperimento naturale prodotto dalla crisi, che ha fornito e continua a fornire una molteplicità di riscontri che evidenziano come la sostituzione di denaro al posto di titoli pubblici nel portafoglio del settore privato non ha un impatto inflazionistico, al punto che le banche centrali non sono riuscite a centrare il proprio obiettivo di inflazione nemmeno a fronte di acquisti di titoli pubblici in una scala senza precedenti (Figura 3). Che il tasso d’inflazione non abbia risposto alla fenomenale “creazione” di base monetaria dovrebbe indurre a qualche considerazione più attenta circa i criteri che oggi governano, in modo più o meno vincolante, la dinamica del debito pubblico.

Figura 3: L’esperimento “naturale”

Il vincolo risparmio-debito come nuova chiave di lettura

Se una nuova politica fiscale non soltanto è possibile, ma è anche urgente, da dove dobbiamo ripartire? Innanzitutto riconciliando diversamente due legittime posizioni. Da una parte, un governo senza limiti di spesa potrebbe difficilmente esercitare questo potere in maniera responsabile. Dall’altra, il disegno istituzionale corrente è teoricamente ingiustificato, empiricamente infondato e gravemente insufficiente sul piano dell’azione anti-ciclica. Se Milton Friedman riuscì a cambiar pelle alla macroeconomia rispolverando la vecchia teoria quantitativa della moneta, oggi occorre farlo recuperando le idee che il monetarismo contribuì a marginalizzare: la natura monetaria dell’economia, la moneta come privilegio dello Stato, la dinamica del credito bancario, l’impatto sulla domanda delle scelte di spesa, risparmio e debito.

Per John Maynard Keynes, risparmio e spesa sono alternativi: il primo non finanzia mai (né potrebbe) la seconda.[7] Negli anni ’70, Nicholas Kaldor critica l’inconsistenza teorica di ciò che i monetaristi chiamano “offerta di moneta”.[8] Negli anni ’80, Joseph Steindl ricorre ai saldi finanziari settoriali per dimostrare come una maggiore volontà di risparmio genera debito non desiderato, e come le politiche fiscali restrittive riducono salari, investimenti e produttività.[9] Vent’anni dopo, Wynne Godley mette in guardia dall’insostenibilità della dinamica dei saldi finanziari settoriali[10] e Warren Mosler risveglia la sopita tradizione “cartalista” mettendo al centro il potere monopolista dello Stato sulla propria moneta.[11]

Oggi, per rifondare la politica anti-ciclica occorre ripartire da questi aspetti drammaticamente trascurati e, in particolare, dal presupposto che la domanda aggregata è condizionata dalla dimensione della spesa pubblica al netto delle imposte (ovvero il “disavanzo di bilancio”) e non soltanto dal credito, che la banca centrale può soltanto indirettamente influenzare. Che la dimensione del disavanzo svolga un ruolo centrale nel ciclo e che il vincolo intertemporale impiegato per contenerla sia obsoleto è evidente in un modello di economia monetaria in cui ogni attività finanziaria esiste ed ha valore soltanto in quanto corrisponde ad un debito emesso da una controparte. In questa logica, la ricchezza finanziaria del settore privato può crescere soltanto se cresce di pari passo il debito, privato o pubblico.

Una sintesi di questo principio, che può essere definito il principio del vincolo risparmio-debito[12], è questa: la dinamica della domanda aggregata dipende dalla relazione tra domanda di attività finanziarie e domanda di debito. Quando è maggiore la prima,[13] come nel caso in cui il settore privato intende ridurre il proprio indebitamento, la domanda aggregata cala, e il ritorno alla piena occupazione è finanziariamente sostenibile solo a condizione che il debito pubblico sostenga la domanda di ricchezza finanziaria del settore privato. In questo caso, la politica monetaria ha successo solo se riesce a stimolare il credito facendo crescere la domanda di debito privato. Nel caso opposto in cui la domanda di debito è maggiore della domanda di attività finanziarie, la domanda aggregata cresce, in quanto l’eccesso di disponibilità di ricchezza finanziaria comporta una spesa maggiore allo scopo di trasferire ad altri quella parte di ricchezza finanziaria considerata eccessiva.

Non è dunque l’aggregato monetario che innesca la domanda, ma la relazione tra domanda di attività e domanda di passività finanziarie.[14] E siccome la politica fiscale è il solo vero strumento in grado di immettere attività finanziarie direttamente nel sistema, il flusso e lo stock che contano per la politica anti-ciclica non sono quelli degli aggregati monetari tradizionali ma sono quelli del disavanzo e del debito pubblico. Partire da qui per elaborare nuove regole di bilancio è la vera sfida della macroeconomia oggi.

*Franklin University Switzerland e Università Cattolica del Sacro Cuore

Pubblicato su Economia e Politica il 17 luglio 2017.

Note

[1] “What went wrong with economics”, The Economist, 16.07.2009.

[2] A. Terzi, “The ‘Keynesian Moment’ in policy making and the perils ahead,” in Sebastian Dullien, Eckhard

Hein, Achim Truger, and Till van Treeck (eds), The World Economy in Crisis – The Return of

Keynesianism? Metropolis Verlag, Marburg, 129-153, 2010.

[3] R. E. Lucas Jr., “Macroeconomic priorities”, The American Economic Review, Marzo 2003 (dove Lucas afferma che “the central problem of depression-prevention has been solved”).

[4] Fonte: Congressional Budget Office degli Stati Uniti.

[5] La International student initiative for pluralism in economics riunisce diversi gruppi da molti paesi differenti.

[6] I modelli ‘new Keynesian’ modellano rigidità e imperfezioni sotto aspettative razionali.

[7] A. Terzi “The Independence of Finance from Saving: A Flow of funds Interpretation”, Journal of Post Keynesian Economics, Vol. 9, No.2, Winter 1986-87, pp.188-97.

[8] N. Kaldor, “The New Monetarism”, Lloyds Bank Review, 97, pp. 1-18, 1970.

[9] J. Steindl, “The Control of the Economy”, Banca Nazionale del Lavoro Quarterly Review, vol. 36 n. 146, pp. 235-248, 1983; J. Steindl, “The Role of Household Saving in the Modern Economy”, Banca Nazionale del Lavoro Quarterly Review, vol. 35 n. 140, pp. 69-88, 1982.

[10] W. Godley e R. L. Wray, “Is Goldilocks doomed?”, Journal of Economic Issues, Vol. 34, No. 1, pp. 201-206, 2000; e i lavori di Marc Lavoie, Randy Wray e Gennaro Zezza.

[11] W. Mosler “Full employment and price stability”, Journal of Post Keynesian Economics, Vol. 20, No.2, Winter 1997-98, pp.167-82; e i lavori di Scott Fullwiler, Pavlina Tcherneva, Stephanie Kelton e Bill Mitchell.

[12] A. Terzi, “A T-shirt model of savings, debt, and private spending: lessons for the euro area,” European Journal of Economics and Economic Policies: Intervention, Vol. 13, No. 1, 2016, 39–56, 2016.

[13] Questo non è altro che il caso di “paradosso del risparmio”.

[14] In un’economia aperta, il saldo delle partite correnti non è altro che il veicolo attraverso il quale l’eccesso di domanda di attività finanziarie rispetto alla domanda di debito interno trova come sua controparte il debito, privato o pubblico, generato all’estero.

![Raffaella Iodice [foto: Servizio per l'azione esterna dell'Ue]](https://www.eunews.it/wp-content/uploads/2024/09/Raffaella_2_0-350x250.jpeg)

![[foto: imagoeconomica]](https://www.eunews.it/wp-content/uploads/2024/03/Imagoeconomica_599728-350x250.jpg)

![Una donna controlla le informazioni sul cibo specificate sulla confezione [foto: archivio]](https://www.eunews.it/wp-content/uploads/2014/12/Etichette-alimentari.jpg)