di Mike Whitney

La banca per i regolamenti internazionali (BRI) è preoccupata che recenti fattori di disturbo nei mercati azionari potrebbero rappresentare il segno che un’altra crisi finanziaria sia attualmente in fermentazione. In un sobrio rapporto intitolato “Una strana calma è il segno d’avvio di una turbolenza”, la BRI dichiara ben poco allegramente che: «Quello a cui stiamo assistendo potrebbe non essere un qualche fulmine sparso a ciel sereno ma piuttosto l’avvisaglia dell’imminenza di una tempesta le cui nuvole si stanno accumulando già da lungo tempo».

Gli autori del rapporto sono particolarmente preoccupati dal fatto che la caduta dei prezzi dei titoli azionari e il rallentamento della crescita globale si stanno verificando nello stesso momento in cui la fiducia nelle banche centrali è in declino. L’annuncio da parte della Banca del Giappone, a fine gennaio, di aver pianificato l’introduzione di tassi di interesse negativi (NIRP, negative interest rate policy) ne è una dimostrazione. La Banca del Giappone sperava che, sorprendendo i mercati, la misura sortisse un maggiore impatto sui prestiti, stimolando la crescita. Ma, al contrario delle previsioni, l’annuncio ha messo in moto una “seconda fase di turbolenza” nei mercati azionari e valutari poiché gli investitori innervositi hanno venduto i titoli a rischio ed hanno trasferito i capitali verso il porto sicuro dei titoli di Stato. La mossa della Banca centrale del Giappone è stata vista da molti come un atto di disperazione da parte di un organismo regolatore che sta rapidamente perdendo il controllo sul sistema che dovrebbe regolare. Secondo la BRI:

Alla base della turbolenza dei mesi scorsi vi era la crescente percezione da parte dei mercati finanziari che le banche centrali stanno esaurendo le loro opzioni in termini di politiche efficaci.

Il rapporto si distingue per un tema ricorrente: la nozione che le banche centrali mondiali abbiano esaurito loro armi più potenti e si stiano ormai arrampicando sugli specchi con misure sperimentali, dall’efficacia mai verificata, come ad esempio i tassi di interesse negativi, che danno certamente una bastonata alla capacità delle banche di generare profitti mentre il loro impatto sul volume dei prestiti appare quantomeno trascurabile.

Mentre il rapporto della BRI provvede un buon resoconto degli avvenimenti recenti nei mercati finanziari, non si spinge ad addebitare alle banche centrali nessuna delle colpe per le quali sono evidentemente le uniche responsabili. L’andamento rallentato dell’economia globale, il pesante fardello di debito, il comportamento erratico dei mercati azionari sono tutti attribuibili alle politiche di facile concessione di liquidità alle banche coordinate e implementate dalle banche centrali a seguito della grande recessione del 2008. Difficile credere che questa omissione da parte della BRI sia di natura accidentale.

Ma il vero problema con il rapporto BRI non è il fatto che si rifiuti di assegnare colpe per lo stato corrente dei mercati e dell’economia, ma che depista volontariamente i lettori riguardo ai fatti. Mentre è vero che la Cina cresce più lentamente, i prezzi del petrolio sono andati in caduta libera e restano bassi, i mercati emergenti sono stati colpiti da fughe di capitali e i profitti delle obbligazioni ad alto rischio salgono senza sosta, è altrettanto vero che le politiche delle banche centrali non sembrano finalizzate a risolvere questi problemi, ma soltanto a continuare a garantire la profittabilità dei loro maggiori sostenitori: le grandi banche e multinazionali. Notiamo che l’economia globale scricchiola, dando segni di cedimento strutturale, da sei anni a questa parte, ma la BRI ha espresso preoccupazione soltanto adesso. Come mai, che cosa è cambiato?

È cambiato che i profitti calano inesorabilmente, e quando i profitti vanno al ribasso Wall Street e le multinazionali fanno pressione sulle banche centrali affinché facciano qualcosa per migliorare la situazione. Maggiori approfondimenti sulla cosiddetta “recessione dei profitti” si possono trovare in un articolo del Wall Street Journal intitolato: “I profitti delle aziende S&P 500: molto peggio di quanto ammettano”:

Pare ci sia una bella differenza tra la performance che le aziende hanno dichiarato per il 2015 e la loro reale performance.

Quanto è grande questa discrepanza? I guadagni per azione delle società quotate nella lista di S&P sono scesi di una media del 12,7%, secondo gli indici dell’S&P Dow Jones. Questa è la maggiore caduta dopo la crisi finanziaria del 2008. In più i guadagni riportati erano del 25% più bassi delle proiezioni proforma; anche in questo caso si tratta della differenza più ampia dal 2008 – anno in cui le imprese ricevettero un numero record di capi di accusa – ad oggi.

L’implicazione: anche dopo un brutale inizio per il 2016, le azioni potrebbero essere nei fatti più costose di quanto non sembrino. O peggio, gli investitori potrebbero stare pagando per profitti e tassi di crescita che non somigliano neanche lontanamente a quelli che credono che siano. Il risultato potrebbe essere che i prezzi azionari devono ancora abbassarsi parecchio prima di attirare investitori consapevoli.

Profitti giù e mercati azionari nei guai. E ci sorprendiamo che la BRI gridi all’emergenza? Inoltre, i guadagni delle multinazionali sono caduti per due quadrimestri di fila, segno che l’economia si dirige verso la palude. Citiamo la CNBC:

Nell’81% dei casi a vari quarti successivi di declino dei profitti segue una recessione, secondo una analisi degli strateghi della JPMorgan Chase, che dichiarano di aver esaminato 150 anni di dati per stilare l’analisi.

«81%» di probabilità di recessione? Esatto.

Ecco cos’è che preoccupa tanto la BRI. Gli interessa poco della Cina o dell’instabilità che hanno creato con tassi d’interessi zero e politiche monetarie di iniezioni facili alle banche. Sono cose che semplicemente non fanno testo quando devono prendere delle decisioni; quella roba lì serve solo a confondere le masse. Ci dice qualcosa in più Jim Quinn di Burning Platform:

La crescente disperazione degli amministratori delegati delle grosse aziende è ormai ovvia: trucchetti contabili e tentativi di manipolare i profitti nel 2015 sono risultati nella seconda massima discrepanza mai registrata tra risultati dichiarati ed effettivi, sorpassata solo da quella del 2008. Basandosi su false dichiarazioni di profitti netti per azione, i profitti delle compagnie della S&P 500 sono stati tendenzialmente piatti tra il 2014 ed il 2015… I profitti per azione sono calati mediamente del 12,7%, il massimo declino mai registrato dopo il memorabile 2008.

Con circa 280 miliardi di dollari di iniezioni di valore una tantum ai profitti, studiate per imbrogliare il pubblico, la reale valutazione mediana della S&P 500 è oggi la più alta nella storia, più alta che nel 1929, nel 2000 e nel 2007. L’ultimo raggiro di Wall Street, con la preziosa partecipazione degli amministratori delegati delle più grandi aziende, non è che l’ultimo tentativo disperato di allontanare l’ormai inevitabile collasso dei mercati. Tutti gli indicatori economici lampeggiano rosso – e rosso sta per recessione. Le quotazioni azionarie sono pronte ad un declino del 40% nel loro valore è succederà prima che possiate imprecare «Questi criminali di Wall Street!».

Il quadro è abbastanza chiaro? Nel momento in cui la capacità di generare profitti delle maggiori multinazionali è a rischio, le banche centrali muoveranno cielo e terra per dare loro una mano. Questo è stato il motivo di sottofondo al recente incontro del G20 a Shangai, Cina. I ministri delle finanze ed i banchieri centrali si sono spremuti per due giorni per vedere se potevano escogitare qualche strategia per dare una nuova spinta ai profitti. Al punto che il grande promotore dell’austerity, il Fondo monetario internazionale, ha fatto un appello ai G20 affinché elaborassero un piano condiviso di stimoli fiscali per intensificare le attività e ridurre i rischi dei mercati azionari. Sfortunatamente i ministri delle finanze hanno fatto ostruzionismo perché gli stimoli fiscali si traducono in una pressione al rialzo dei salari, spostando la ricchezza verso i lavoratori. Ed ecco perché l’idea è finita in soffitta, perché gli oligarchi non possono reggere il pensiero che i lavoratori possano riconquistare un po’ di terreno. Quello che a loro interessa è una forza lavoro che se la cava tra stenti, lavorando per il minimo salariale, terrorizzata dalla prospettiva di perdere quel pur magro impiego. La guerra di classe resta una priorità per chi è al potere e per i pezzi grossi delle multinazionali.

L’incontro del G20, conclusosi con un nulla di fatto, ha rappresentato certamente una pietra miliare per i mercati. Adesso che le banche centrali hanno esaurito le munizioni, l’unica speranza di mantenere artificialmente alti i prezzi delle azioni risiede in uno stimolo fiscale di matrice keynesiana: liquidità immessa direttamente nell’economia reale. Quella speranza è naufragata nel convegno. La prospettiva che i prezzi delle azioni possano mantenersi alti nonostante i profitti in declino, il credito difficilmente accessibile, la crescita rallentata ed il carico di debito delle stesse multinazionali è illusoria a dir poco. Diamo un’occhiata a questo estratto di un recente articolo di Bloomberg:

Le imprese hanno ancora un po’ di tempo prima di dover ripagare la massa di 9,5 milioni di miliardi di dollari di debito che matureranno nel corso dei prossimi 5 anni… Ma le cose diventano sempre più difficili per loro quando si tratta di ottenere prestiti, almeno negli USA. Infatti, molte di queste obbligazioni diventano più difficili e costose da ripagare in un periodo in cui le multinazionali affrontano un volume record di obbligazioni e prestiti in scadenza.

Non sorprende particolarmente che le grandi imprese abbiano un maggiore carico debitorio da ripagare. Hanno preso miliardi di dollari a prestito sulla scia delle misure di stimolo senza precedenti avviate dalla Federal Reserve alla fine del 2008, nel pieno della peggiore crisi finanziaria dai tempi della Grande Depressione. Hanno continuato ad accumulare indebitamento mentre le banche centrali del mondo raddoppiavano con politiche di interessi zero e acquisti di asset per incoraggiare gli investitori ad acquistare titoli maggiormente a rischio.

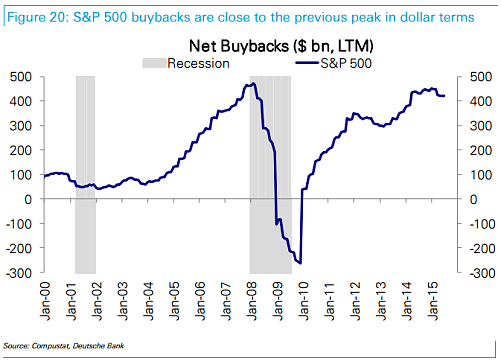

Ciò che sostiene l’autore è che la politica delle banche centrali ha sedotto le multinazionali nel prendere prestiti enormi che poi hanno investito in operazioni di buyback (riacquistando le proprie stesse azioni per gonfiarne artificialmente il prezzo) e dividendi, e nessuna delle due cose è in grado di generare i flussi di rendita necessari a ripagare i debiti. Anziché investire nel futuro delle imprese (gli investimenti commerciali sono ai minimi storici), le multinazionali si sono comportate allo stesso modo delle banche di Wall Street prima del crash del 2008, prendendo a prestito milioni di miliardi da mamma e papà investitori attraverso il mercato obbligazionario, gonfiando il valore dei loro titoli attraverso le operazioni di buyback, aumentando i compensi dei top manager, e scaricando i soldi nei paradisi fiscali. Adesso sta arrivando il conto e non hanno più i soldi per ripagare i debiti o il potenziale di crescita nei profitti per evitare il default. A qualcuno toccherà pagare.

L’inchiostro rosso nei grafici delle corporation è una delle varie ragioni che hanno portato la BRI a dichiarare che «quello a cui stiamo assistendo potrebbe non essere un qualche fulmine sparso a ciel sereno ma piuttosto l’avvisaglia dell’imminenza di una tempesta le cui nuvole si stanno accumulando già da lungo tempo». Come la gigantesca bolla dei prezzi azionari, tutti questi sono segni chiari che l’economia e i mercati sono destinati ad una lunga e dolorosa fase di aggiustamento.

Pubblicato su Counterpunch il 10 marzo 2016.

![Rigassificatore Adriatico [foto: Floydrosebridge, Wikimedia Commons]](https://www.eunews.it/wp-content/uploads/2024/11/Lng_adriatic-350x250.jpg)