di Thomas Fazi

È ufficiale: l’inflazione nell’eurozona è tornata in territorio negativo (-0,2 per cento). Lo rivela l’ultimo bollettino Eurostat. Si tratta della discesa più forte da un anno a questa parte.

Ancora più drammatico il dato che misura le aspettative di inflazione fra 5 anni, sceso all’1,37 per cento, il livello più basso da quando esiste l’eurozona. In altre parole, i mercati si aspettano – a ragione, aggiungerei – un ulteriore peggioramento della spirale deflazionistica nell’area euro.

Ad otto anni dallo scoppio della crisi, dunque, l’eurozona torna in deflazione. O meglio – visto il tasso di crescita praticamente inesistente per l’eurozona nel complesso – in stag-deflazione, ossia in una situazione in cui in cui la recessione/stagnazione economica (si veda il seguente grafico) si accompagna al progressivo calo dei prezzi, alimentandosi vicendevolmente.

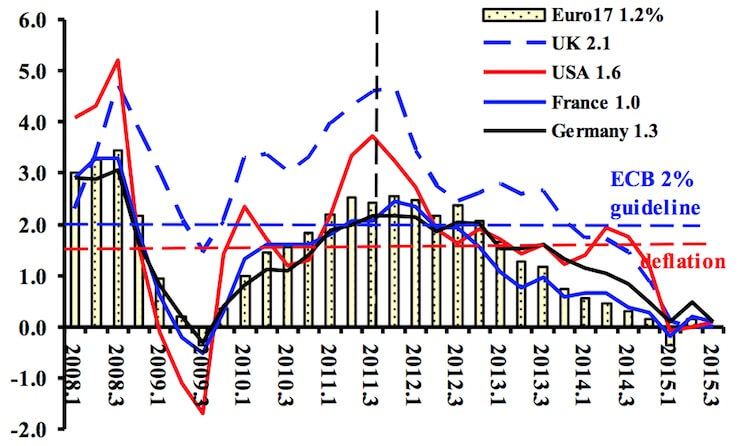

Ma concentrarsi sullo “zero virgola” rischia di farci di perdere di vista il quadro d’insieme, che descrive una situazione ben più grave. Come fa notare John Weeks, professore emerito alla University London (in due articoli: qui e qui), la realtà è che è il tasso d’inflazione medio dell’eurozona, senza considerare gli enormi differenziali di inflazione tra paesi, è inferiore all’obiettivo dichiarato del 2 per cento dalla fine del 2012 e inferiore all’1,5 per cento – sotto il quale possiamo parlare de facto di deflazione – dall’inizio del 2013. In altre parole, da tre anni.

Lo stesso vale per il tasso di crescita. Il seguente grafico mostra il tasso di crescita dei paesi della periferia meridionale (Grecia, Italia, Portogallo e Spagna) più quello di Francia e Germania. Come si può vedere, negli ultimi quattro anni, solo due paesi hanno registrato un tasso di crescita annuo pari o superiore al 2 per cento (la Germania all’inizio del 2014 e la Spagna negli ultimi cinque trimestri). Dall’inizio del 2010, quando tutti e sei i paesi (compresa la Grecia) registravano tassi di crescita positivi, i tassi di crescita medi sono stati negativi per i quattro paesi della periferia, inferiori all’1 per cento per la Francia e lievemente superiori all’1 per cento per la Germania. L’economia greca ha subito il tracollo maggior, in coincidenza con l’introduzione delle misure di austerità della troika. «Se non fosse per il disastro economico greco, la performance delle altre economie verrebbe riconosciuta per quella che è: una stagnazione che non ha precedenti nell’Europa occidentale del dopoguerra», scrive Weeks.

Questo si riflette nel fatto che tutti paesi della periferia e l’eurozona nel complesso registrano ancora un livello di PIL reale inferiore a quello del picco pre-crisi, come si può vedere nel seguente grafico (tratto dal blog di Bill Mitchell).

Il bollettino degli orrori non finisce qui: è sempre Eurostat a comunicarci che il mese scorso (febbraio 2016) la produzione industriale nell’eurozona è scesa dell’1 per cento, dopo il calo dell’1 per cento già registrato a novembre. Questo significa che la produzione industriale dell’eurozona è ufficialmente in recessione.

Dai grafici si può evincere chiaramente che il tracollo dell’eurozona ha inizio nel 2010, ossia nel momento in cui l’eurozona ha deciso di imbarcarsi in una politica suicida di restrizione fiscale estrema (esemplificata dal fiscal compact), che ha avuto l’effetto di stroncare brutalmente la ripresa post-2008. Commenta Weeks:

La stagnazione della produzione, accompagnata dal peso dell’eccesso di debito, rende inequivocabile che le regole fiscali disfunzionali dell’UE non possono essere “aggiustate”. Esse richiedono una revisione radicale: l’abbandono e/o l’abrogazione dei regolamenti e dei trattati che richiedono ai governi di perseguire politiche di bilancio procicliche.

Molti hanno creduto che gli effetti restrittivi di queste politiche potessero essere compensati dagli effetti “espansivi” delle politiche monetarie della BCE. Come dimenticare gli editoriali entusiastici di Scalfari e – ahimè – anche di numerosi osservatori economici, secondo cui il QE avrebbe fatto «tirare un respiro di sollievo a tutta l’Europa» ed avrebbe «sbloccato il credit crunch che ancora affligge molti paesi dell’eurozona». Ovviamente, le cose non sono andate così. È tristemente ironico che gli ultimi dati sull’inflazione giungano proprio ad un anno esatto dal varo del programma di quantitative easing di Draghi, col quale la BCE si è impegnata ad acquistare sui mercati europei titoli – in buona parte pubblici, ma non solo – per 60 miliardi di euro al mese. Come se non bastasse, le prospettive di inflazione sono cadute ai minimi termini proprio nel momento in cui il bilancio della BCE si appresta a superare il tetto dei 3.100 miliardi toccato nell’estate del 2012. Il seguente grafico, tratto da un articolo di Vito Lops, vale più di mille parole.

In definitiva, siamo di fronte al colossale fallimento delle politiche monetarie espansive perseguite in questi anni dalle banche centrali (non solo da parte della BCE). Un fallimento, tra l’altro, ampiamente preannunciato. È un fatto noto almeno dai tempi di Keynes, infatti, che in un contesto di stagnazione/recessione le politiche monetarie espansive non servono a nulla – e possono addirittura rivelarsi dannose – se non sono accompagnate da politiche fiscali altrettanto espansive – leggasi spesa in deficit – che immettano denaro direttamente nell’economia reale. Se poi le politiche monetarie vengono addirittura accompagnate da politiche fiscali e salariali ferocemente restrittive, come è avvenuto e continua ad avvenire in Europa, peggio ancora. Come spiega Gustavo Piga, «se con una mano si dà, via moneta, e con l’altra si toglie, via maggiore austerità, il risultato netto è che si resta dove si è, peggiorando le condizioni del malato che ha bisogno di aiuto subito».

Quello che potrebbe e dovrebbe essere fatto (almeno nel breve) per rilanciare la domanda e rimettere in moto l’economia è stra-noto. Ormai le proposte abbondano, anche in ambito mainstream. Giavazzi-Tabellini hanno proposto un taglio alle tasse per ogni paese europeo del 3-5 per cento a fronte di un ridisegno dei piani di rientro del deficit “spalmato” su 4-5 anni, finanziato con emissioni a lungo termine di bond da destinare all’acquisto della stessa BCE. Adair Turner, ex presidente della Financial Services Authority britannica, ha proposto addirittura di stampare direttamente moneta da “girare” ai governi per finanziare i deficit. Per arrivare poi alle proposte meno provocatorie – si va da Quadro Curzio a Varoufakis – per un grande piano di investimenti paneuropeo. Senza considerare che ormai anche istituzioni tradizionalmente fedeli all’ortodossia “austeritaria” come l’FMI e l’OCSE invitano esplicitamente i governi ad aumentare gli investimenti pubblici.

Nonostante ciò, la ricetta europea continua ad essere sempre la stessa: austerità fiscale e politiche monetarie “creative”, tra cui una probabile ulteriore riduzione del tasso negativo sulle riserve depositate presso la BCE (sull’inutilità di tale misura si veda questo articolo di Andrea Terzi). Di fronte a ciò dobbiamo chiederci come mai l’establishment europeo continui a puntare su politiche che – anche in base agli obiettivi ufficiali adottati per giustificare tali politiche – si sono rivelate un fallimento conclamato. Se accettiamo che l’obiettivo di tali politiche sia realmente quello di aumentare l’inflazione e rilanciare la crescita, allora non potremmo che concludere che i dirigenti europei – a partire da Mario Draghi – sono degli incompetenti di dimensioni macroscopiche a cui fanno difetto le più basilari nozioni di economia. Onestamente, faccio fatica a crederlo.

Dobbiamo dunque prendere in considerazione un’altra possibilità, più inquietante ma anche, a mio avviso, più plausibile, ossia che l’obiettivo reale delle politiche europee – ossia quel combinato di politiche monetarie espansive, riforme strutturali e politiche fiscali restrittive – sia quello di “disciplinare” le classi e le regioni subalterne, al fine di ristrutturare le economie e le società europee in una chiave ancor più neoliberista di quella attuale. Un “ridisegno” che val bene anche un po’ di deflazione. In questo senso, le politiche monetarie potrebbero essere viste alla stregua di un tampone atto ad evitare che il paziente muoia dissanguato mentre i “dottori” operano su di lui. Va notato, infine, che gli effetti della deflazione sono tutt’altro che neutri; come scrive Guglielmo Forges Davanzati:

È opportuno… osservare che il principale effetto generato dalla caduta dei prezzi consiste nel ridistribuire reddito a beneficio dei percettori di rendite finanziarie (in quanto creditori) e di imprese esportatrici, dal momento che queste possono avvantaggiarsi della deflazione per recuperare quote di mercato nel commercio internazionale.

A proposito di rendite, molti si chiedono, per esempio, come mai gli investitori siano disposti ad acquistare titoli di Stato che danno a luogo addirittura a rendimenti negativi (in Europa i titoli a tassi negativo equivalgono ormai al 40 per cento del totale). La ragione è tanto semplice quanto inquietante: scommettono sul fatto che i tassi scenderanno ulteriormente – a causa dell’aggravio della spirale deflazionistica – e che dunque il valore dei titoli si apprezzerà. È il bello di vivere in un “paradiso per creditori”, secondo la definizione dell’economista britannico Mark Blyth: alla fine il soldo vince sempre, sia quando le cose vanno bene, sia quando vanno male…

![Il commissario per l'Economia, Paolo Gentiloni [Bruxelles, 4 novembre 2024. Foto: Emanuele Bonini]](https://www.eunews.it/wp-content/uploads/2024/11/gentiloni-241104-350x250.png)