di Maurizio Sgroi

Ciò che la crisi ormai più che settennale ha mostrato con chiarezza è l’inconsistenza della finzione teorica che vuole Stato e mercato entità separate e quasi antagoniste. Le grandi protagoniste del post-crisi sono state, e non a caso, le banche centrali, ossia le entità che incarnano compiutamente il connubio Stato/mercato che nei fatti decide le sorti dell’economia. E infatti ancora oggi, mentre la paura di un nuovo crash viene ogni giorno alimentata dalle cronache di borsa, tutti gli sguardi tornano a volgersi verso la Fed e la BCE, alle quali si chiede di trovare soluzioni a un avvitamento che esse stesse hanno contribuito a provocare.

Mentre tutto ciò accade, le cronache riportano del grande aumento di debito pubblico registrato in pressoché tutte le contabilità nazionali, in conseguenza dei guasti del 2008, mentre sorvolano ancora pudiche su ciò che potrebbe accadere ai bilanci nazionali da oggi in poi, visto che nel tentativo di rassicurare la bestia costantemente affamata e impaurita dei mercati gli Stati hanno finito col farsi carico di gran parte dei rischi che gli stessi mercati hanno lasciato crescere in questi anni tormentati sotto l’occhio benigno delle banche centrali.

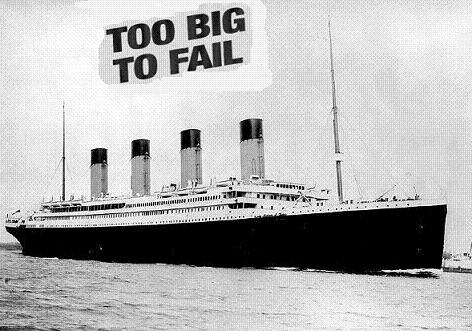

Il problema insomma non è solo quanto hanno dovuto spendere gli Stati per socializzare le perdite del sistema finanziario privato – pure se questi debiti hanno reso estremamente difficile gestire il proprio spazio fiscale – ma quanto potrebbe costare a noi tutti un altro armageddon in stile 2008, visto che nel frattempo sempre gli Stati si sono incaricati di accendere pesantissime garanzie, implicite ed esplicite, sulle contabilità degli intermediari finanziari. Con un’aggravante: nessuno sa se il costo di queste garanzie potremo davvero permettercelo, nel caso vengano richieste.

Il caso degli USA, in tal senso, è icastico. Secondo l’ultima rilevazione del Bailout Barometer della Fed di Richmond, infatti, il livello di garanzie pubbliche, implicite o esplicite, sul sistema finanziario americano ha ormai raggiunto la quota di quasi il 61% del totale nel 2014, in crescita esagerata dal comunque già notevole 43-45% del 1999. Ciò significa in pratica che quasi due terzi dei debiti privati del sistema finanziario USA sono in qualche modo garantite dal governo, con tutte le conseguenze che ciò provoca sulla propensione al rischi di questi intermediari e sulla probabilità di bailout prossimi venturi, come la stessa Fed rileva.

Peraltro, non parliamo di bruscolini. Una tabella calcola in oltre 26 trilioni di dollari il valore di queste garanzie, pari al 60,7% dei 43 trilioni totali di debiti che il sistema finanziario americano ha cumulato a fine 2014. «Quando i creditori si aspettano di essere protetti dalle perdite – scrivono gli autori – tendono a sovrainvestire sulle attività più rischiose, rendendo le crisi finanziarie e i bailout come quelli avvenuti fra il 2007 e il 2008 più probabili». Quindi «ridurre il safety net finanziario è essenziale per ripristinare la market discipline e raggiungere una maggiore stabilità finanziaria». Anche qui si consuma l’ennesimo paradosso del nostro tempo confuso. Da una parte di dice che bisogna ridurre i rischi, dall’altro il governo li protegge con la sua garanzia. A conti fatti, il governo americano ha concesso garanzie esplicite per oltre 15 trilioni di euro al sistema finanziario, ossia quasi quanto il suo prodotto interno, e altri 11 trilioni sono implicite. Con un governo così attivo alle spalle è assai facile privatizzare i guadagni. Delle perdite eventuali si occuperà la band bank di Washington.

Se dagli USA ci spostiamo in Europa, la musica cambia poco, almeno in linea di principio. Un anno fa Eurostat ha rilasciato la sua prima ricognizione sulle cosiddette “contingent liabilities”, ossia le garanzie dei governi collegate a partnership pubblico/privato registrate fuori dai bilanci statali e i debiti delle entità controllate dal governo (public corporation). Questi debiti vengono chiamati “contingent” perché sono debiti potenziali e non attuali. E tuttavia la ricognizione è utile perché permette di osservare a quali livello tali debiti potenziali sono cresciuti in Europa proprio negli anni in cui l’Europa sviluppava le sue politiche di austerità. Nella tabella che riepiloga la situazione dei singoli Stati europei si può osservare che le garanzie del governo vanno dal 35% del PIL dell’Austria, passando per il 18,22% della Germania, poco sotto il 18,44% della Spagna, fino al quasi zero della Slovacchia. Ma accanto a queste perdite potenziali ce ne stanno altre. Mentre appaiono poco rilevanti quella collegate a partnership pubblico/privato, che impegnano poche risorse, di ben altro tenore appaiono le liabilities collegate alle entità controllate dal governo.

Qui primeggiano la Germania e l’Olanda. La prima ha debiti potenziali per oltre il 126% del PIL, relativi in gran parte ai depositi delle banche controllate dallo Stato, così come anche il 107% di debiti potenziali dell’Olanda. Si osserva perciò il paradosso per il quale i paesi fra i più virtuosi dell’eurozona sono quelli maggiormente esposti sul versante bancario, proprio in virtù de rapporto incestuoso fra banca e Stato, dimostrazione evidente di come la teoria nulla abbia a che vedere con la pratica quotidiana.

Di fronte a questa situazione ci si può solo augurare che tali perdite potenziali non divengano reali. Perché sennò – e lo abbiamo già visto dal 2008 in poi – il costo di queste perdite dovrà essere necessariamente socializzato. Indovinate chi verrà chiamato a pagarlo.

Pubblicato sul blog dell’autore il 25 febbraio 2016.

![Il commissario per l'Economia, Paolo Gentiloni [Bruxelles, 4 novembre 2024. Foto: Emanuele Bonini]](https://www.eunews.it/wp-content/uploads/2024/11/gentiloni-241104-350x250.png)