di Michael Roberts

La Banca del Giappone (BoJ) ha recentemente annunciato che introdurrà un tasso di interesse negativo (negative interest rate policy, NIRP) per le banche commerciali in possesso di riserve di contanti. È l’ammissione finale del fatto che la politica monetaria supportata dagli economisti mainstream ed implementata a livello globale dalle banche centrali ha fallito.

Le principali armi di politica economica utilizzate in seguito crack finanziario globale e alla conseguente “grande recessione”, al fine di evitare un’altra Grande Depressione come quella degli anni ’30, sono state prima il tasso di interesse a zero (zero interest rate policy, ZIRP) e poi le misure monetarie “non convenzionali”, ossia le politiche di quantitative easing (QE), finalizzate ad aumentare la liquidità delle banche e a riportare il tasso d’inflazione al 2% o o giù di lì. Si supponeva che lo ZIRP ed una fornitura di denaro virtualmente illimitata (con il QE) avrebbero rilanciato l’economia globale, e che eventualmente il capitalismo e le forze del mercato avrebbero prevalso e avrebbero generato una “normale” e duratura crescita economica, con conseguente aumento dell’occupazione.

Ma il QE e lo ZIRP hanno fallito nel raggiungimento dei loro obiettivi inflazionistici (e di crescita).

Al contrario, tutte le principali economie avanzate sono prossime alla deflazione, man mano che i prezzi delle materie prime e dell’energia crollano e quelli dei beni al consumo continuano a calare. La deflazione ha il suo lato buono ed il suo lato cattivo. Sicuramente, abbassa il costo di molte cose ma fa anche crescere l’onere reale del servizio del debito (sia per i privati che per i governi). E se i prezzi sono continuamente in calo, la gente è riluttante a spendere e/o a investire perché ritiene che sia più conveniente aspettare. La deflazione è un sintomo di un’economia debole, ma è anche una delle cause che la rendono ancora più debole. La deflazione può facilmente trasformarsi in una spirale da deflazione da debito.

Così ora abbiamo il NIRP. I primi ad implementare tale politica sono stati gli svizzeri, seguiti dagli svedesi e più recentemente dalla Banca centrale europea ed ora anche dalla Banca del Giappone. Adesso circa un quarto di tutti i tassi di interesse si trovano sotto lo zero! Il governatore della BoJ, Haruhiko Kuroda, ha annunciato che «non c’è limite» all’alleggerimento monetario, e di essere disposto ad inventare nuovi strumenti piuttosto che rinunciare all’obiettivo inflazionistico del 2%. «Più in là, se lo giudicheremo necessario, sarà possibile tagliare il tasso di interesse ulteriormente rispetto all’attuale livello di -0,1%», ha detto Kuroda. «Il limite dello zero lower bound su un tasso di interesse nominale, che si riteneva impossibile da ottenere, è stato quasi superato grazie alla saggezza delle banche centrali, inclusa quella del Giappone… Non è esagerato affermare che [il nostro] è il più potente quadro di politica monetaria nella storia delle moderne banche centrali», ha dichiarato.

La “saggezza” delle banche centrali? Il “più potente quadro” mai visto? Sul serio? Il NIRP fallirà nello stesso modo in cui hanno fallito lo ZIRP ed il QE. Prendiamo la Svezia. Lì, la Riksbank, la banca centrale, implementa il NIRP da un bel po’. Qual è stato il risultato? Non è tornata alcuna inflazione nei prezzi dei beni e dei servizi. Invece, il credito a buon mercato e le sanzioni per le riserve di denaro (i tassi negativi) hanno spinto le banche a buttarsi sulla speculazione immobiliare e borsistica, non sugli investimenti produttivi. Il credito non-finanziario svedese ora si trova al 281% del PIL, con una crescita del 25% rispetto al picco pre-crisi e del 212% rispetto a dieci anni fa. I prezzi delle case sono cresciuti di un quarto a livello nazionale, e del 40% solo a Stoccolma, nel corso degli ultimi tre anni, facendo crescere fino all’estremo il tasso di guadagno.

Lungi dal curare la deflazione e ripristinare la crescita, il NIRP riuscirà soltanto ad aggravare il peso del debito che le maggiori economie hanno accumulato, a partire dal 2009, in un disperato tentativo di evitare una “grande depressione”. Per salvare le banche ed evitare un collasso nei redditi e nell’occupazione, i governi si sono indebitato enormemente. Il debito sovrano, come viene chiamato, ha raggiunto livelli record. Ma anche il debito del settore privato, in particolare quello delle imprese, è aumentato. Il denaro a buon mercato delle banche centrali è fluito verso i cosiddetti mercati emergenti “miracolosi” dell’Asia e dell’America Latina. Ma ora queste economie si trovano in recessione e con un debito enorme da ripagare, in buona parte contratto in dollari (il cui valore si sta apprezzando significativamente).

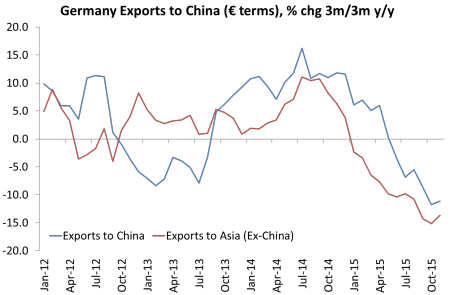

Col rallentamento della Cina e delle economie emergenti, la domanda di esportazioni dall’Europa, dal Giappone e dal Nord America sta evaporando. Prendiamo la locomotiva europea, la Germania. Le esportazioni verso la Cina rappresentano solamente il 6% delle esportazioni tedesche; se includiamo tutta l’Asia arriviamo al 10%. Potrebbe sembrare poca cosa, ma potenzialmente rappresenta un pesante fardello per il PIL tedesco, se consideriamo che le esportazioni ha contribuito per lo 0,6% all’1,5% di crescita registrata dalla Germania negli ultimi sei anni.

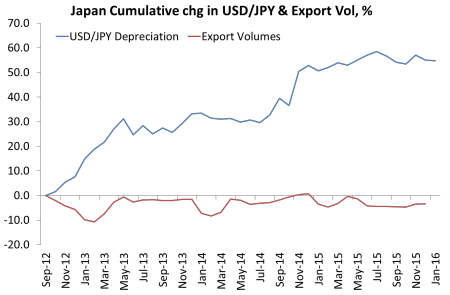

Lo stesso vale per il Giappone. La politica dello ZIRP, del QE ed ora del NIRP è riuscita ad indebolire lo yen rispetto al dollaro. Ma ha fallito nell’incrementare le esportazioni poiché anche la maggior parte delle altre valute asiatiche si è svalutata ed ora lo yuan cinese si trova sotto pressione. Nonostante una svalutazione del 55% dello yen rispetto al dollaro in soli tre anni, l’incremento del volume delle esportazioni è stato pari a zero.

Ciononostante, la politica monetaria continua ad essere lo strumento di politica economica preferito degli economisti mainstream e dai governi, come dimostra l’estremo ricorso al NIRP. L’economia USA, che cresce ad un tasso reale del 2% circa, se la sta cavando meglio della media, ed il tasso ufficiale di disoccupazione è sceso. Il capo della Fed, Janet Yellen, sostiene che l’economia USA è tornata su un sentiero di crescita sostenibile. Eppure, tutti i recenti dati economici mettono seriamente in dubbio tale asserzione, così come la decisione della Fed di alzare i tassi di interesse nel 2016. Tanto che si dice che anche la Fed potrebbe adottare il NIRP se le cose si mettono veramente male.

Nel suo annuale stress test delle banche americane per il 2016, la Fed ha detto che valuterà la resilienza delle grandi banche rispetto ad un numero di situazioni possibili, ivi inclusa quella in cui il tasso trimestrale del Tesoro americano rimane sotto lo zero per un periodo prolungato. «Lo scenario fortemente negativo è caratterizzato da una forte recessione globale, accompagnata da un periodo di accresciuta tensione finanziaria ed aziendale e da rendimenti negativi a breve termine dei titoli del Tesoro degli Stati Uniti», ha detto la banca centrale la settimana scorsa nell’annunciare lo stress test.

Il presidente della Fed di New York, William Dudley, ha detto lo scorso mese che i dirigenti politici «non stanno pensando sul serio di portare i tassi sotto zero. Ma suppongo che se l’economia dovesse subire una flessione improvvisa, e decidessimo di aver bisogno di usare tutta la gamma di strumenti di politica monetaria a disposizione, è qualcosa che dovremmo prendere in considerazione».

Il vicepresidente della Fed, Stanley Fischer, ha detto che le banche centrali straniere che hanno fatto ricorso ai tassi di interesse negativi per stimolare le loro economie hanno avuto più successo di quanto avesse previsto. «Funziona meglio di quanto mi sarei aspettato nel 2012», ha dichiarato al Council on Foreign Relations di New York. «Stanno tutti osservando questa cosa molto da vicino», ha aggiunto. A quale successo si riferisce Stanley? Alla Svezia?

Il keynesiano radicale Richard Koo ha riassunto l’opzione del NIRP definendolo come «un atto di disperazione nato dall’incapacità del quantitative easing e del targeting inflazionistico di produrre i risultati desiderati… Il fallimento dell’alleggerimento monetario riflette la crisi della macroeconomia».

Come ho mostrato in un post precedente, durante la Grande Depressione degli anni ‘30, anche John Maynard Keynes rinunciò alla politica monetaria. Dopo aver sostenuto l’abbassamento dei tassi di interesse ed un alleggerimento monetario “non convenzionale”, alla fine concluse che non stava funzionando e si spostò sulla politica fiscale – in sostanza più spesa pubblica. Anche Koo propone questa soluzione.

Keynes negli anni ’30 era rimasto deluso dal fatto che i governi, in particolare gli USA ed il Regno Unito, non avessero adottato la sua politica di finanziamento in deficit della spesa pubblica, ed ancor meno la sua proposta radicale di “socializzazione” degli investimenti per sostituire l’incapacità dei capitalisti ad investire. Ed i keynesiani moderni, come Paul Krugman, Larry Summers, Simon Wren-Lewis o Brad Delong, dopo aver sostenuto l’uso del QE in seguito alla crisi, hanno cominciato a perdere fiducia nella politica monetaria e si sono uniti a Richard Koo nel richiedere uno stimolo fiscale per evitare la “stagnazione secolare” e la deflazione. Quello che lascia perplessi i keynesiani è il rifiuto dei governi di percorrere questa strada, esattamente come negli anni ’30.

Per i keynesiani, fare debito (debito del settore pubblico, s’intende) non è un problema: l’argomento è che il debito di qualcuno è il credito di qualcun altro. Il debito non ha importanza. Ma il debito dev’essere onorato e ripagato dalla produzione reale: i soldi non possono venire fuori dal niente per sempre. Se ne stanno accorgendo i settori aziendali della Cina, dell’Asia, del Brasile, della Russia e dell’Europa. Il finanziamento in deficit e l’aumento del debito pubblico non sono sufficienti a rilanciare un’economia che ha una bassa redditività ed un alto debito aziendale. E nelle economie in deflazione (o quasi), onorare il debito diventa molto difficile.

La politica monetaria ha fallito; il NIRP non funzionerà. Ma non funzionerà nemmeno un approccio keynesiano più radicale di finanziamento in deficit. Quello che entrambi gli approcci non colgono è che in un’economia capitalistica il ritmo dell’espansione (o della contrazione) economica è dettato dal rapporto tra profitti e costo del capitale e del servizio del debito.

Globalmente, i profitti delle imprese sono crollati e nelle principali economie avanzate anche le aziende più grandi assistono ad un calo dei guadagni e delle vendite. Negli Stati Uniti, il 43% delle prime 500 aziende ha registrato un calo delle vendite e degli utili rispettivamente del 2,5 e del 3,7% rispetto alla fine del 2014. In Europa, il 17% delle prime 600 aziende ha riportato un calo delle vendite e degli utili del 6,5 e dell’11,7%. In Giappone, il 45% delle prime 225 aziende ha riportato un calo delle vendite e degli utili del 2,5 e del 9,3%.

È in arrivo una nuova ondata di “distruzione creativa” a livello globale sta arrivando. E non la fermeranno né lo ZIRP, né il QE, né il NIRP.

Pubblicato sul blog dell’autore il 3 febbraio 2016.

![Detenuto nel carcere di Regina Coeli [foto: Daniele Scudieri/Imagoeconomica]](https://www.eunews.it/wp-content/uploads/2025/06/Imagoeconomica_419659-350x250.jpg)

![Detenuto nel carcere di Regina Coeli [foto: Daniele Scudieri/Imagoeconomica]](https://www.eunews.it/wp-content/uploads/2025/06/Imagoeconomica_419659-120x86.jpg)